01

女装龙头拉夏贝尔深陷亏损泥潭

拉夏贝尔从风光上市到身陷亏损泥潭,只用了不到两年时间。

H股2019年半年报的发布,再一次将拉夏贝尔推进了泥潭的中心地带。

根据半年报数据显示,拉夏贝尔在2019年上半年的总营收为人民币39.51亿元,同比下降23.2%,净利润为人民币-5.65亿元,同比下降333.9%,即便是经调整后,归属于上市公司股东的净利润依旧为-4.98亿元,较去年同期下降了311.2%。

经营数据难看,股市表现同样不尽如人意。上市之初,拉夏贝尔的发行股价为8.41元,巅峰时期市值曾达到120亿元,但截至10月9日收盘,报收价仅为4.91元,市值跌至26.89亿元,不及A股上市时的四分之一,显然,“腰斩”这个词已无法适用于拉夏贝尔跌跌不休的市值了。

然而拉夏贝尔也曾风光无限,继2014年赴港上市后,又于2017年9月在上交所挂牌,成为国内首家“A+H”两地上市的服装企业。

只是这样的风光日子并没有持续多久,A股上市后的第二年,拉夏贝尔就开始在亏损的道路上加了速。

对比一下此前的数据,就能明显感觉到拉夏贝尔的颓势。在2014年和2015年,也就是拉夏贝尔刚刚赴港上市之时,净利润分别为人民币5.0亿元和6.15亿元,增速分别为21.36%和28.7%。

2016年和2017年,拉夏贝尔的净利润增速始终维持着稳定增长,并最终在2018年第一季度达到了巅峰时期,在这一季度,拉夏贝尔的净利润增速达到了26.17%,不过随后便开始一路滑坡。

根据2018年半年报数据显示,拉夏贝尔的净利润下滑20.20%,而到了第三季度,又继续滑坡至36.10%,根据2018年年报数据显示,拉夏贝尔在2018年全年的净利润为人民币-1.60亿元,同比下降132%。

2019年第一季度延续了上一年的萎靡不振,拉夏贝尔的亏损继续扩大,净利润再度大踏步下滑99.63%。

屋漏偏逢连夜雨,陷入亏损泥潭的拉夏贝尔还没来得及喘口气,就又遇到新的麻烦。

8月6日晚间,拉夏贝尔发布公告称,近日接到控股股东、实控人邢加兴通知,获悉其质押给海通证券的公司有限售条件股份1.416亿股(均为A股股份)已低于最低履约保障比例,因未提前购回且未采取履约保障措施,已构成违约。

实际上,邢加兴曾多次质押股权,从2017年11月起,邢加兴先后进行了6次股权质押,截至目前,邢加兴直接持有拉夏贝尔1.42亿股,占公司总股本25.91%,但其累计质押公司股份1.416亿股,占直接持有公司股份比例的99.81%。

祸不单行,8月17日晚间,拉夏贝尔再次发布公告,称收到中国证券监督管理委员会上海监管局《关于对上海拉夏贝尔服饰股份有限公司采取出具警示函措施的决定》。

警示函表明,拉夏贝尔2019年1月31日业绩预告中披露的净利润与实际业绩存在较大差异,且未对业绩由盈转亏做出充分的风险提示,信息披露不准确、不充分、不完整,该行为违反了相关规定,中国证券监督管理委员会上海监管局决定对拉夏贝尔采取出具警示函的行政监管措施。

从被资本市场热烈追捧,到半年亏损5个亿,再到质押股权违约、交易所出具警示函,女装龙头企业拉夏贝尔究竟怎么了?

02

全都是疯狂扩张惹的祸?

1998年5月,福建商人邢加兴创立了“拉夏贝尔”,主攻大众消费市场,并立志要把拉夏贝尓打造成“中国版Zara”。

“发展中的公司是停不下来的,国内消费市场每年都是20%多的增长,如果不开新店就意味着倒退。”出身于服装销售的邢加兴在创立拉夏贝尔之初就一直秉持“规模扩张”的理念,主张形成以直营模式为主的多品牌矩阵。

2011年初,拉夏贝尔仅有三个女装品牌,其后便陆续拓展品牌,如今拉夏贝尔的子品牌数量高达近20个,涵盖了女装、男装、童装等。

同样是在2011年,彼时拉夏贝尔的线下门店数为1841家,此后持续高速扩张,并在2017年达到了顶峰,总共开了9448家店,几乎开遍了全国各大商场。

到了2018年上半年,这一数字略有缩减,变成了9269家,但扩张速度之快依旧令人咋舌。相比之下,同一时期国际快消服装巨头Zara在全球的线下门店数也不过7000余家。

拉夏贝尔的门店数不仅超越了Zara,在国内的同类竞品企业中,拉夏贝尔的门店数也是最多的。根据公开数据显示,海澜之家和森马服饰在2017年的门店数分别为5792家和8000家,均低于拉夏贝尔的9448家。

对于主攻大众消费市场的拉夏贝尔而言,线下门店的数量很大程度上意味着生命力是否顽强。

2014年,拉夏贝尔赴港上市,3年后又顺利登陆上交所,拉夏贝尔将两次上市的募集资金几乎全部都用于零售网络的拓展建设,以维持线下门店的高速扩张。

尽管拥有无可比拟的门店数量,但这和拉夏贝尔的总营收似乎并不成正比。

根据2018年年报数据显示,拉夏贝尔在2018年全年的总营业收入为人民币101.76亿元,较上年同期减少2.69亿元,同比下降2.58%,归属于上市公司股东的净利润为亏损1.60亿元,较上年同期减少6.54亿元,同比下降132%。

拉夏贝尔的营收渠道主要有三个板块,分别是专柜、专卖店和在线电商平台。

根据2019年半年报数据显示,专柜为拉夏贝尔创造营收16.84亿元,同比减少32.8%,占总营收的42.6%;专卖店创造营收16.45亿元,同比下降12.9%,占总营收的41.6%;在线电商平台的创收能力最差,仅为5.27亿元,同比增长0.5%,占总营收的13.4%。

通过数据的罗列,还是能很清晰地看到一个问题,那就是拉夏贝尔的线下门店越开越多,但总营收却在不断下降。

疯狂开店的行为渐渐让拉夏贝尔尝到了苦头,不顾一切的扩张最终导致存货激增。

一家服装企业出现问题,往往最先体现在存货上。由于服装行业受流行趋势的影响很大,所以一旦出现滞销,服装企业通常会给予较大折扣处理存货,以便快速回笼资金。

与白酒、金属、地产等行业存货具有保值增值能力不同,服装行业的存货是侵吞利润率的黑洞。积压存货不仅会让品牌价值大打折扣,而且还会大幅增加企业的经营成本。

从2014年到2018年之间,拉夏贝尔的存货快速攀升,由13.27亿元增至25.34亿元,同期存货占流动资产比例也从26.42%升至48.58%,增长近12亿元。

除了存货带来的营收压力,拉夏贝尔的存货周转天数也是居高不下。

根据东方证券的研究结果显示,大部分服装企业的库存天数都在150天以上,只有极少数的企业能够把库存天数控制在100天以内。

2018年,拉夏贝尔的存货周转天数高达285天2019年第一季度虽然略有好转,但也超过了250天,而第二季度则同比上升近70天,达313.1天,远高于行业平均线。

相比之下,太平鸟和森马服饰在2018年的存货周转天数分别为183天和129天,这也就意味着,拉夏贝尔对于存货的周转效率更低。

周转效率低,最终在毛利率上得以体现。根据2019年半年报数据显示,拉夏贝尔的毛利率已从上年末的65.33%下降到60.88%,而其它上市服装企业的毛利率平均为73.84%。

拉夏贝尔正面临着难以支撑近万家直营店运营的严峻考验。

03

拉夏贝尔断臂求生

2018年亏损了1.6亿元,给拉夏贝尔敲响了警钟。

面对目前已经存在的糟糕状况,拉夏贝尔决定改变。2018年下半年,拉夏贝尔在原有的直营模式基础上,推行联营、加盟等业务模式。

直营模式的优势在于渠道掌控,但资产重、投入大,适合资金充足的企业,拉夏贝尔也意识到显然自己不是这类企业。

2019年上半年,拉夏贝尔关掉了2400余家店,平均每天关掉超过13家店,自上到下主动实施战略性收缩策略,关闭直营低效、亏损零售网点以减少资源的无效投入,截止2019年6月底,拉夏贝尔的线下门店数量仅剩6799家。

实际上,不仅是拉夏贝尔,关店、倒闭、打折,这似乎已成为当下全球快时尚品牌的魔咒。

9月29日晚间,美国快时尚品牌Forever21在美国正式申请破产,鼎盛时期,Forever21在全球48个国家拥有近800家门店,全球的员工超过4万人。

根据美国媒体的报道,Forever21所拥有的178家美国本土门店和350家海外门店将在不久后全部关闭。

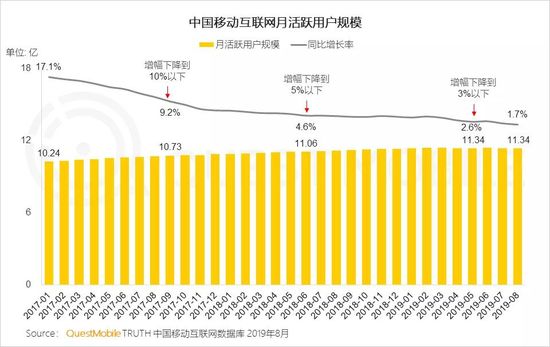

Forever21所面临的问题,几乎和拉夏贝尔如出一辙。互联网的兴盛,让一些线上商城、购物App抢占了不少线下门店的生存空间。

快时尚遭遇暴击,除了有电商平台崛起的原因,更多的是无法再吸引年轻一代的消费者。然而面对危机,Forever 21是怎么做的呢?

令人费解的是,Forever21并没有在精细化管理上下功夫,而是选择继续扩张线下门店,试图形成规模效应,扭转颓势。

因此,在此后很长的一段时间里,扩张门店就成了Forever21唯一的工作重心。

不分形势的盲目扩张,终于让Forever21越来越难以承受运营成本的重压,最后只能以宣告破产草草收场。

相比Forever21,拉夏贝尔还是赶在跌落悬崖之前认清楚了形势,面对同样的危机,拉夏贝尔毅然决定积极求变,重新吸引年轻消费群体,为了提升品牌活力,拉夏贝尔与时尚插画大师、街头涂鸦艺术家、文艺作家、舞蹈工作室等知名IP进行跨界合作。

跨界合作取得了一定的成效,尤其是在会员营销方面。截止到2019年6月底,拉夏贝尔的有效会员数量超过1100万人,上半年新招募会员人数超过了2018年全年的招募量,会员销售额占总销售额比重超过40%,较去年同期增长了30%。

不过,拉夏贝尔的自我救赎之路才刚刚开始。在目前外有强敌虎视眈眈,内部运营策略发生变革之时,如何快速调整作战方案,争取更多的市场份额和更多的利润就显得尤为关键,毕竟如果不能优胜,那就只能劣汰了。