【英赫导读】

全球最大奢侈品集团LVMH确认以每股135美元,总价162亿的价格收购Tiffany。这是LVMH最大的并购,超过2017年收购Dior的130亿美元。什么让LVMH砸大钱买下Tiffany?

美国东部时间11月25日,法国奢侈品巨头LVMH Mo?t Hennessy(以下简称LVMH集团)宣布与美国高级珠宝品牌Tiffany & Co.(以下简称Tiffany)达成交易,将以每股135美元,总价约合162亿美元收购Tiffany。至此,这笔交易将成为LVMH集团历史上最昂贵的并购交易,同时也是美国历史上第二大公司并购案。

其实早在上月26日,就有知情人士透露LVMH正在同蒂芙尼进行收购会议,但蒂芙尼对最初的报价并不满意。

上周周间,路透社援引知情人士消息称,Tiffany同意向LVMH集团提供保密尽职调查,LVMH集团可以就Tiffany的资产、负债、经营和财务情况等开展一系列调查。

该消息大大增加了这笔并购交易达成的可能性;截止至纽约时间上周五,即11月22日,Tiffany收盘价格上涨至每股125.51美元。就在今年8月,Tiffany的股价还只有每股80美元上下。

Tiffany之所以向LVMH集团放开尽职调查,是因为LVMH集团上周将收购报价从最早每股120美元上调至约130美元,总估值从约145亿美元上调至约158亿美元。

几乎同一时间,Tiffany在全球范围内全线上调产品价格,涨幅在10%左右,线上与线下同步涨价。Tiffany的几款入门产品如“Double Heart Tag”迷你项链售价从1200元上调8.3%至1300元,18k玫瑰金贝母方形戒指的价格从10900元上涨4.5%至11400元。

在收购消息传出后,原本市值119亿美元的蒂芙尼股价更是一直稳步上升。在近一月的磋商后,LVMH至少在原有报价上提价了两次,最终确定为每股135美元。

多次提价也表明LVMH集团对于蒂芙尼前景的看好,本项交易将以现金形式进行,预计将于2020年中全部完成。

完成收购后,LVMH集团的业务将更加多元化以适应不同阶层对奢侈品的需求,同时增加其在纽约美国和亚洲市场的影响力。这笔交易将成为奢侈品领域史上金额最大的收购案。

消息一出,LVMH周一股价立刻上涨1.4%。

LVMH旗下拥有75个精品品牌,2200亿美元的市值,是欧洲市值最高的公司之一。包括LV、纪梵希、酩悦香槟(Mo?t &Chandon)等品牌。其中LV是集团最大的品牌,估计有1/4的营收都是LV所贡献。

而Tiffany是经典的美国品牌,1837年在纽约成立的Tiffany,是20世纪的珠宝经典品牌,但是这几年,不论是在自家美国,或者在海外,表现都十分疲弱。

Tiffany年营收大约44亿美元,全球超过300家门店,其中近20亿美元来自亚洲。

这家182年历史的悠久品牌,过去几年一直挣扎,希望吸引更多年轻的消费者和国际客人。

LVMH董事长兼CEO伯纳德·阿诺特(Barnard Arnualt)在声明中称:“我们无比尊敬和钦佩Tiffany,会以我们对每一个珠宝世家的奉献和承诺来发展这个珠宝品牌。”

Tiffany董事长Roger N. Farah则表示:“经过内部深思熟虑、从外部获取专业建议等一系列考察,董事会最终认为,与LVMH的这笔交易会为Tiffany提供令人兴奋的发展道路,同时这笔交易也给予了我们的股东有说服力的股票价格。”

Tiffany CEO Alessandro Bogliolo表示:“今后Tiffany会作为LVMH集团的一部分,以公司卓越的专业知识、无与伦比的工艺和强大的文化价值达到新的高度。”

收购价远超预期Tiffany盘前大涨6%

在LVMH股价上涨的同时,Tiffany 美股盘前也涨逾6%,报133.2美元。

10月28日,LVMH宣布要收购Tiffany的当天,Tiffany盘前跳涨超30%,当日一度涨至130美元/股,远高于当时每股120美元的全现金收购报价。

据说,Tiffany起初拒绝了LVMH集团的收购要约,分析师们认为,因为该奢侈品集团的第一份报价低估了Tiffany的市值。

顶级奢侈品集团之间的较量

虽然Tiffany今年的业绩不怎样,但是这家183年的奢侈珠宝品牌在其年轻化策略奏效后,在去年录得创纪录的业绩,全年品牌销售额录得7%的增长,达到创纪录的44亿美元。

不仅销售大涨,Tiffany的净利润大涨58%至5.86亿美元,毛利率从上一年的62.6%上升到63.3%。

西边不亮,东边亮的Tiffany在中国大陆的门店销售在今年前7个月还获得两位数的增长。

对Tiffany有什么好处?

分析师认为这项交易看起来相当不错,「Tiffany的品牌力在过去几年走下坡,而LVMH在发展国际品牌上有很好的专业,过去成功吃下宝格丽(Bulgari),在过去几年的确让品牌强劲成长,所以这看起来很不错,」基金公司经理皮图恩(Raphael Pitoun)表示。

收购将帮助Tiffany扩张欧洲业务,并且加大在中国市场的成长。

根据《华尔街日报》报导,Tiffany之所以愿意接受LVMH,是因为公司高层相信有LVMH集团的支持,可以有更好的转型策略。

贝佐斯、比尔盖兹首富地位可能不保

收购消息一出,带动LVMH股价,也同时让阿尔诺身价再往上飙,目前阿尔诺在世界富豪排行榜排名第3,仅次于贝佐斯与比尔盖兹,阿尔诺及其家族握有LVMH超过47%的股权,不论是在Forbes富豪榜,或者Bloomberg的即时财富排名,都紧追在盖兹与贝佐斯之后,相差不到100亿美元,只要股价稍微波动,首富随时可能就会换人做。

一切都在蒸蒸日上的Tiffany为何会被LVMH看上呢?

LVMH集团2019年上半年财报 图:LVMH官网

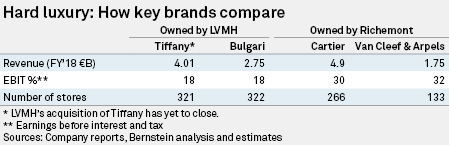

分析师认为,尽管LVMH旗下虽然已拥有宝格丽、FRED等珠宝品牌,但相较于竞争对手历峰集团旗下的卡地亚、梵克雅宝以及开云集团旗下的宝诗龙、Qeelin和Pallemato等仍有一定差距。

在LVMH集团整体业务中,高端珠宝的利润持着高增长势头,但对业绩的贡献屈指可数。

根据,LVMH集团2018年财报显示,珠宝腕表业务2018年营收41.2亿欧元,占集团总营收的9%。

但值得注意的是,该业务部门却为LVMH集团创造了7.03亿欧元的经营利润,增幅高达37%,在所有部门中增速最快。

在LVMH集团近期发布的2019年三季度财报中,珠宝腕表在截至9月30日的前9个月营收32.6亿欧元,有机增长4%。

而相比竞争对手,珠宝业务的贡献度就小多了。

以历峰集团为例,该集团旗下同样涵盖三大珠宝品牌:Cartier卡地亚、Van Cleef & Arpels梵克雅宝以及刚刚收购来的米兰珠宝品牌Buccellati布契拉提。

据历峰集团发布的2019财年业绩数据,截至今年3月底,其珠宝业务营收达70.8亿欧元,占集团营收总额的51%。

由于布契拉提是今年9月收购的,这意味着仅卡地亚和梵克雅宝两大品牌创造的价值就超过了LVMH集团珠宝腕表的总和,可见,在珠宝业务的体量上,LVMH集团和历峰集团还不可同日而语。

显而易见,珠宝已经成为奢侈品市场表现最好的领域之一。

根据贝恩咨询一项研究显示,2018年全球珠宝市场规模达180亿欧元,同比增长7%。这一增速已经超过了奢侈品箱包和配饰市场,二者在2018年的增长分别为5%和-1%。任何奢侈品集团都明白,他们已经无法继续仰赖箱包和配饰产品来创收了。

作为奢侈品行业类的“头号玩家”,阿诺特显然无法容忍LVMH集团落后于硬奢领域。

收购Tiffany显然能够扭转集团在硬奢市场的落后局面。分析师分析,一旦完成对Tiffany的收购,LVMH集团在珠宝领域的市场份额和利润都将很可能翻倍。

上一次LVMH集团在珠宝领域的动作,还是在2011年:CEO贝尔纳·阿尔诺决定以60亿美元收购宝格丽。在这八年间,LVMH已经成功证明了自己对于旗下品牌的集团影响力。宝格丽在新东家的带领下,不仅实现了盈利能力的提高,并且将品牌拓展至了酒店和度假村等领域。

珠宝将成为未来奢侈品行业快速增长的一大引擎,彭博分析师认为此宗收购将使得LVMH成为“全球奢侈品牌珠宝的领导者”,其未来珠宝业务规模将扩大一倍以上,市场份额超过18%。

LVMH集团在珠宝领域如此快速地扩张,给竞争对手施加了不小的压力。

LVMH集团对Tiffany的收购可以视为该集团正在加速拓展服饰和皮革等软奢侈品以外的领域。

今年,LVMH集团还宣布与美国流行音乐女歌手Rihanna合作,开创高级化妆品品牌Fenty美妆,加速布局美国市场。这也是LVMH集团今年以来在美国市场的另外一笔巨额投资。

2018年12月,LVMH集团以26亿美元收购Belmond酒店集团,加码该集团在奢侈生活方式领域的触角。

2016年,LVMH集团又以7.19亿美元,从德国高级箱包品牌Rimowa的首席执行官、品牌创始人的孙子Dieter Morszeck手中,买下了Rimowa80%的股权。

Rimowa被LVMH集团收购之时,在2015年的销售额同比增长28.2%,达到创纪录的3.5亿欧元,2016年全年的销售额预计将突破4亿欧元。而在LVMH集团方面,虽然早期以旅行箱起家,但是旗下并没有一个强势的旅行箱包品牌,在旅行箱市场的认知度和市场规模无法与Rimowa比肩,而当时的收购正好可以填补空白。

而在那段时间,有关LVMH集团收购、拟收购其他品牌或出售股权的消息频出,这也符合看来LVMH集团一贯的并购作风——利用经济周期处于低谷进行收购,或利用标的家族矛盾激化时出手,或针对标的资本结构或者制度设计漏洞袭击等等。

回头看从LVMH集团宣布向Tiffany提出收购要约,到一个月之后就迅速实现达成这项并购交易,LVMH集团的并购作风一如既往“生猛”。

2016年是Tiffany业绩下滑的开端,美国调研机构Conlumino的首席执行官Neil Saunders当时表示,“在有钱的年轻客群心中,(Tiffany)被看做是旧世界的代表。”

为此,Tiffany紧急洗牌管理层,不仅把创意总监更换成了Reed Krakoff,还紧急换帅,让在奢侈品珠宝领域非常有经验的Alessandro Bogliolo担任首席执行官。Bogliolo上任后力主品牌年轻化改革,在过去两年,在品牌营销方面做了很多大胆的突破和尝试,并创办“Blue Box Café”,以主动靠近年轻族群。同时强化全渠道的销售网络,并重点布局数字渠道并提升在线零售体验。截止2018年底,Tiffany在全球13个国家开通了自营电商渠道,并在亚太、美洲、日本和欧洲市场净增加了6间店面。

改革略显成效,在过去两年,Tiffany的年收入从2016财年的19.91亿美元的销量,增长至2017财年的21.46亿美元和2018财年的23.74亿美元。但不同于去年上半年的强势增长,Tiffany2019年上半年的销量增长则有所放缓。

LVMH集团旗下的腕表和珠宝部门运营着宝格丽(Bulgari)、Chaumet、Fred、Hublot和Tag Heuer等多个品牌。在今年前三个季度,LVMH集团的珠宝腕表业务净销售量同比增长8%,达到32.6亿欧元。其中领跑品牌为意大利高级珠宝品牌宝格丽。LVMH集团在2011年以52亿美元成功收购宝格丽,并将其打造成该领域的头部品牌之一,在全球范围内有扎实的销售网络。

但在旗下众多的奢侈业务中,LVMH集团的珠宝腕表硬奢侈品业务几乎是LVMH唯一一个没有成为市场“头号玩家”的领域。

历峰集团(Richemont)是目前市场份额排名第一的高级珠宝品牌卡地亚(Cartier)的母公司,业务见长于高级腕表和珠宝。2019-2020财年上半年,该集团的营业收入为73.97亿欧元,而珠宝和腕表业务在其中分别贡献了36%的销量。换句话说,光是珠宝和腕表业务就为历峰集团贡献了超过53亿欧元的销量。其中,高级珠宝业务较上年同期营收同比增长8%,是该集团名副其实的“印钞机”。

而LVMH集团的另一主要竞争对手,法国奢侈品集团开云集团(Kering)虽然传统上也是在服装和皮具业务上见长,但在硬奢侈品领域则后来居上,在珠宝和腕表领域也在加速争夺珠宝市场的份额。开云集团目前旗下拥有Boucheron、Pomellato、Quelin等珠宝品牌。在2018财年,开云集团的营业收入为132.47亿欧元,其中珠宝和腕表业务销量占比为7%。

这两年为了保证旗下明星品牌GUCCI的持续增长,开云集团投资Gucci推出了精品珠宝首饰产品线。开云集团在近两年的财报当中反复强调,此举“将进一步加强Gucci的高端定位。” 除此之外,开云还在2013年收购了有着中国基因的麒麟珠宝,去年还帮助宝诗龙在中国大陆开了两间精品店。

随着不断加码高级珠宝领域,开云集团旗下珠宝业务确实换来了稳健增长。虽然开云集团没有公布旗下单个品牌的盈利数据,但据彭博新闻报道,宝诗龙从2007年开始一直保持盈利,自收购以后,销量已经翻了三倍,2018年营业额预计达到9700万美元。

阿诺特显然无法容忍LVMH集团落后于硬奢领域。收购Tiffany显然能够扭转集团在硬奢市场的落后局面。

2018年财年,Tiffany全球营业收入为23.74亿美元,净销量较2017财年增长7%。而在过去三年,得益于Tiffany品牌形象革新和全球策略调整,Tiffany从2016年开始业绩逐渐转好。因此,一旦完成对Tiffany的收购,LVMH集团在珠宝领域的市场份额和利润都将很可能翻倍。

而此次收购Tiffany的行动也将进一步促进LVMH集团在中美两个超级市场的布局。

中国市场对该品牌的业绩向好起到了重要作用。虽然美国海外游客的消费能力有所降低,但Tiffany在中国内地获得了高速增长,该地区第二季度销售额同比大涨25%。在2018财年,亚太地区也贡献了Tiffany 28%的销售额,大中华地区在亚太地区的占比更是高达到60%。

这有赖于品牌近两年来在中国更加活跃的经营策略。

例如Tiffany今年在北京新国贸商城开了一间全新的精品店,Tiffany全新国贸精品店外的石灰石和黑色花岗石外墙,以及店铺正上方的Atlas巨型时钟等些元素,都来源于品牌的第五大道旗舰店。

而在9月19日,筹备了两年之久的“匠心妙艺:蒂芙尼180年创新艺术与钻石珍品展”也在上海复兴艺术中心开幕。在这场展览中,Tiffany首席艺术官Reed Krakoff告诉界面时尚,“这就像做一个拼图,将这些作品拼凑在这个故事线里是非常困难和耗费时间的。”

这些活动将加强品牌与亚洲市场的情感联系,扩大这家百年公司经营的规模。

不过,一方面,随着中国游客在海外的奢侈品消费正不断减少,Tiffany假日季业绩报告显示中国消费者海外消费跌幅达到20%至25%,甚至是30%至35%。

根据全球管理咨询公司贝恩于3月发布的《中国奢侈品市场研究》,消费回流正是中国奢侈品市场的新趋势。中国消费者依旧会是全球购买力最强的群体,而他们越来越倾向于在中国内地购买奢侈品。因此,Tiffany明确表示希望更专注发展中国市场,加大品牌在中国的投入。例如,Tiffany过去一年中在天猫开了快闪店,在微信开设了小程序限时精品店。“我们发现让Tiffany在社交媒体上有更多的曝光率,以及通过电商的形式出现在消费者面前是非常重要的。” Galtié说。

另一方面,今年香港地区的销售额录得双位数跌幅,Tiffany首席财政官Mark Erceg在与分析师的电话会议中警告称,如果香港形势持续进行,全年销售额以及每股盈利将会落到预期的较低水平。

不管最终Tiffany能否让LVMH补上珠宝这块短板,从而进一步筑强自己的护城河,但可以肯定的是,这笔收购再次印证了阿诺特“法国奢侈品教父”的地位。尽管阿诺特展现在世人面前的是他一如既往的温文尔雅,但谁都知道,阿诺特在并购方面从不手软。在外界眼里,阿诺特似乎只要看到哪家值得收购的企业内部乱了阵脚或者制度出现裂缝,就会发起猛烈攻势,直到对方束手就擒。正因如此,有人将阿诺特形容为一匹“穿着开司米衫的狼”。

这样看来,LVMH收购Tiffany似乎完全合情合理。有人说,“只要最高贵的”是阿诺特在收购时常喊的一句口号,Tiffany符合这一点;另一点在于,2019年上半年业绩报告显示,Tiffany全球净销售额同比下跌3%至21亿美元,净收益同比下跌9%至2.61亿美元。这个时候发起攻势,绝对是个好时机。