梁昌霖于1月6日面对全国媒体时说,叮咚买菜做60元客单价很好。而对以叮咚买菜为代表的前置仓,提出彻底否定其模式科学性的侯毅,他所领导的盒马,却在普遍做着200元一单的生意。

当然,盒马单笔订单平均客单价其实在140元左右,线上APP客单价低于线下门店,但是线上复购率也高于门店,这是《零售老板内参》通过多个渠道获得的可靠数据(注:2018年数据)。实际客单价区间有高有低,既有100元以下,也有200元以上。这里说的200元,是指盒马很容易出现大量200元以上订单。

不用营销抵用券诱导,不用营销折扣冲量,比较实实在在的日常高消费。因为前往盒马消费,以波士顿大龙虾这个完全被盒马在中国做火的单品举例,盒马会员只要下单带了一只波龙或其他进口海鲜,客单价基本不会低于200元。

回到梁昌霖说的叮咚买菜60元左右的客单价,也是完全符合叮咚运营的客观事实。因为这个客单价不仅是符合叮咚,也符合传统菜市场的客单价。

算账叮咚买菜的可发展性

我们按照最贵标准测算一个数据。今天中国北上广深一线城市的一个三口之家,一顿饭按正常标准做四菜一汤,有荤有素。前往菜市场购买配置做顿饭,客单价也就60-80元之间。

中国人买菜习惯和中式烹饪,对食材的极鲜性有着超高要求,主营社区菜店的钱大妈主打的品牌口号也是“不卖隔夜肉”。这导致了买菜这事,无论是手机下单的到家即配方案,还是走路去菜市场现挑现买,“随时想、随时买、随时用”的习惯特征是不能变的。对中国人来说,买菜这事就不该囤货。

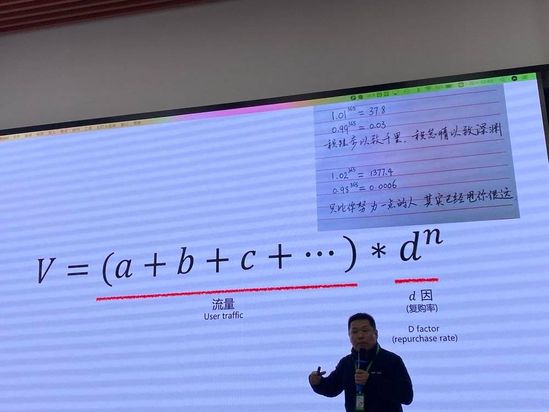

这也是为什么,梁昌霖很满意叮咚买菜的60元客单价,也反复强调“不要拉高客单价”,但是必须要提高“复购率”。多高?从现在的月均5次,提升到6.5次(平均5天在叮咚买一次?)。

这话翻译过来说,就是消费者最好把叮咚买菜当作菜市场来用,那就是叮咚买菜的春天。

叮咚买菜就是菜市场,大概率确实就是叮咚这家公司的春天。不过,是不是前置仓模式的春天,我们没法给出确定性的判断,也没那个必要。

叮咚的这个战略念想,存在一系列未尽的业务达标和长线布局。我们按照梁昌霖自己的话来说,逐个分解其战略落地的层层关键要害。

第一,既然60元客单价符合家庭实际需求,挣钱就得在复购率上下功夫。

第二,复购率的关键,在于“品质、品类、配送”三个运营指标的高度确定性。简单的说,就是全年365天,每天在叮咚上面买菜的体验,都是统一不变的。买什么都有,买什么都可靠,买什么都快速配送到家。不过,梁昌霖没说什么时候买,都一个价格。生鲜价格受天气和时令产量影响的波动性是常态,这点手机买菜平台其实一直在含糊避免这个信息点。

第三,叮咚每笔订单的履约单位既然是前置仓,这决定了客单价和复购率之外,单笔订单还要完成两个确定性:单笔订单的正毛利确定性;订单总数阈值达标后的整体盈利性。梁昌霖自己说60元客单价是盈利的(净利在2元多点),一个前置仓经过复购率的达标后,就能在日均订单上达标1000单,最终实现单仓整体盈利。

第四,最后一个问题,一个城市需要多少前置仓,才能基本覆盖整个城市?这个最终运营指标数据,梁昌霖没说。按照他公布的数据,截止2019年底,叮咚在上海有250多个前置仓。根据上海市统计局公布的权威数据,截止2017年,上海常住人口有546万户家庭(2.6个成员)。我们按照一个家庭一天两次(中晚餐)下单测算,叮咚买菜要覆盖全上海一半家庭,至少也要5000个前置仓。

所以,按照这事的大宏观背景和大时间线规划,感觉还是有点怪。既然叮咚的生意逻辑做的就是和菜市场一样的体验和生意。那在前置仓模式下,怎么可能在一个城市部署5000个仓?当然,叮咚买菜也许并不想拿下上海一半家庭的生鲜生意。

只做1/10个家庭的生鲜生意怎么样?还是一天买两次(120元客单价/户/天),一个仓一天1000单(6万元营收),上海(55万户家庭)这个城市一天带给叮咚买菜的生意规模:6000万元?一年生意规模:220亿左右?

盒马200元生意的撬动力

这种纯粹预估性的算账,是不是觉得意义并不大?其实,我们这里算账的必要性,是指既然做的是类似菜市场的60元买菜生意,拓展全国的必要性,好像并没有深深扎根上海一个城市的好处更多。

一切,都是从60元的客单价推演出来的。如此,我们再来看看盒马的200元客单价。

刚才说了,200元客单价并不是盒马的平均客单价,但是这个数字的意义,在于200元也是盒马客单价的常态指标之一。

只要你买了进口海鲜,200元客单价还是一个最低保守数字。这个市场在以前的生鲜零售供给渠道,基本上不存在。此前主要由餐饮业、山姆会员店或是各城市海鲜批发市场解决掉,就像不久前出现疫情的武汉华南海鲜批发市场。

如果永辉超级物种再给力点,基本上盒马也不会是目前国内供给短,在200元生鲜购买方面的唯一单一零售渠道。

既然叮咚在60元客单价方面的希望,全部寄托在复购率。那么200元客单价还有一个隐性零售红利,在于它将此前低频到可能只有宴请场景才吃的生鲜,极大的平民化和日常化。

所以,200元客单价,并不是什么门店渠道拥有“生鲜+干货”的品类丰富性优势。而是仅以纯生鲜订单来看,200元客单价的零售价值,在于打开了一个此前零售业,不曾很好解决的一个全新市场圈层。

基本上在单一生鲜零售渠道来看,盒马在这个高净值人群为主的市场里,确实是走了一条全新的路子。这条路的社会居民消费趋势定义,借助“消费升级”的话来形容,也没什么问题。

不过,准确的说,这是供给能力的升级,带来的消费行为和支出的渠道集中化升级。打个比方,有点像苹果发明智能手机之后,把大家平时在电脑上网的时间,集中到了手机而已。

这个生意的关键之处,在于单店盈利水平的达标率。一旦单店盈利达到稳固且可复制的成熟模式,盒马在全国一、二线城市的200元生鲜区间的竞争力,基本还是零竞争的红利状态。

而盒马在单店盈利水平的运营方法,当然是数字化能力渗透至所有层面的效率重构、场景重构。不管是用户体验的运营端,还是上游供给端,或是商品端的开发和单品销售率等。这是盒马当作自己业务模式的核心竞争力,或者说是永久竞争力。

这还没算200元客单价之外的多品类购买力,这也是全行业都看得见的门店综合商品销售力的自然条件。实际去看盒马的拓展,其实并不满足这个实体店的自然条件。至少从盒马里的项目来看,盒马的眼睛已经盯在了“社区日常所需一揽子服务”的程度。

即已经从品类架构的运营单位(前置仓、门店)打造,升级到以大社区场景架构的运营方案集合。

更进一步来讲,有了200元这个纯生鲜价格区间的托底,盒马其实也没有那么强的全国门店拓展的发展压力。这也是为什么2019年的盒马,降温开店的速度,优化门店运营品质的战略定位,具有实际可行性的原因。

前置仓的前景盯着菜市场的生意,渗透率(前置仓部署数量)就成为这个模式带给一家公司规模大小的唯一关键。

其实60元也好,200元也好,并不是决定以上的唯一要素。但是,既然从一开始就走了不同客单价的路子。这也决定了,前置仓走了一条规模走量的发展之路;盒马则走了一条锁定高端消费下,探索单店极限运营能力的路子。

由于前置仓的模式只有一种,而门店的业态是多种构成,就像盒马大的有盒马里,中的有鲜生店,小的有mini店。

那么,最终一个走批量复制,一个走盈利水平的两套方案,谁更有发展前途呢?

2020年的生鲜零售创新探索,还有好戏可看。