过去一个月以来,一场疫情让“抢购”成为阐释商业社会供需关系最具象的词汇:抢购口罩,抢购消毒液,抢购护目镜,抢购蔬菜,抢购方便面,更甚者抢购纸巾……

在中资离岸债券一级市场上,供给量与需求量之间也处于相当不平衡的状态。一大批资金流入债市,使得近期新冠肺炎扩散所引起的企业基本面担忧,被一点点地消除。

自农历春节后复工以来,内房企发行的多笔境外债券均告捷,资本市场的追捧使得这批债券都获得了从几倍到十几倍不等的超额认购。早在2月4日建业地产发行1年期美元债时,消息源就告诉观点地产新媒体,是次发债大约获得9倍认购。

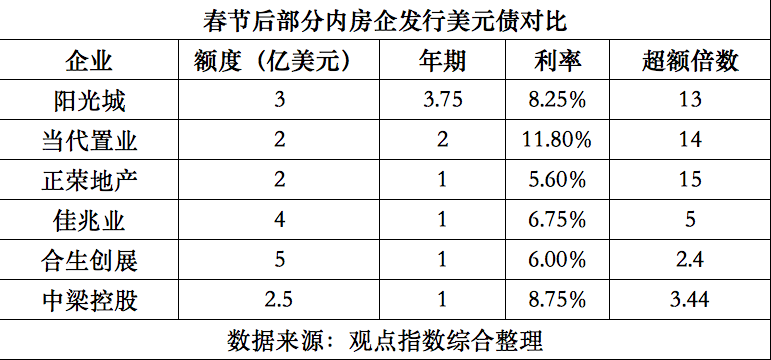

此后多家内房企的美元债券陆续披露认购成果:2月10日,中梁控股2.5亿美元债券订单峰值超8.6亿美元;4天后,佳兆业宣布4亿美元债券收获逾140家投资机构的反响;2月19日,阳光城发行美元票据认购订单逾13倍;2月20日,当代置业官宣2亿美元绿债超额认购14倍,正荣地产2亿美元短债则获得逾30亿美元的认购订单。

于此同时,更多的内房企境外债也在路上,包括奥园、华南城、绿景中国地产等都公告拟发行相关美元票据。在香港,一座座高楼大厦就像耸立的华尔街,每时每刻资金都在这里流动。

一级市场的活跃度居高不下,奥陆资本总裁及投资总监蔡金强在朋友圈分享时形容“一票难求”。某投资机构高层对观点地产新媒体表达了相似观点:“近期(债市)非常火爆,市场需求旺盛。”

尽管外界此前担忧疫情带来的房地产开工、销售停滞将导致房企转向更高成本的融资,但从目前供需失衡的债券市场看,定价权已朝发债一方倾斜。

以阳光城为例,最新发行的3亿美元3.75年期无抵押票据,发行利率8.25%,较初始指导价9.25%下调了100个基点;而1月上旬阳光城也发行3亿美元3.25年期高级无抵押债券,利率9.25%。短短一个月,同一发行主体的融资成本相差竟达100个基点。

内房企并非孤立的群体,事实上近期中资离岸债券一级市场总体都很活跃。表现抢眼的包括顺丰控股上周发行7亿美元,获得超过8倍认购;中信股份发行3亿美元和7亿美元高级无抵押票据,最低利率2.45%,总认购超84亿美元。

这发生在全球经济持续受冲击的大时代下,演绎的是流动性充裕亟需寻求资产配置的剧情。

蔡金强对观点地产新媒体表示,现在能源、原材料等交易并不理想,房地产也不如过去十年,所以资金只能流到股市、债市里去。美国时间2月19日,纳指、标普500指数双双创下收盘与盘中新高,至北京时间2月20日,国内A股也重回3000点。

上述人士续称,在债市方面中国有明显优势,比如欧洲的高息债利率大约3.2%,美国的高息债约4.5%,中国则有8个点左右,“这就导致欧洲很多负利率的钱流进来”。据第三方统计,截至2019年底中资美元债存量规模高达8700亿美元,占亚洲美元债市场规模一半以上。

一家千亿房企某高层也表达过中西方资金成本迥异的感慨。他对观点地产新媒体表示,民营房企的融资成本在10%左右,而欧洲只有一两个点甚至负利率,若有机会引进国外资本,即便按两倍计息都还是很划算。

在中资美元债中,银行、地产基本是规模前二的行业,但两者处境也有所不同。兴业证券在2019年初一份报告中指,房地产行业的资质较差,高收益债占比大,银行的投资级债券占比则较高。因此,房地产美元债的发行利率显著高于中资美元债的平均水平,比如2018年前者接近10%,后者则在6%上下。

而2019年金融收紧进一步限制了房地产美元债的发行,去年7月国家发改委发布“778号文”,要求房企发行外债只能用于“置换未来一年内到期的中长期境外债务”。

有投资者预计,在政策限制下,2020年房地产美元债融资规模或只有三四百亿,同比下降逾40%。发债需求因不可抗力回落,市场上的资金供应却持续刚性,便造成了如今房企美元债认购爆棚。

供需关系的变化导致了上文所提及的定价变化,资本市场对房地产美元债的风险溢价出现明显降低。一般情况下中资美元债包括无风险利率、风险溢价,其中美元利率已出现下行窗口,美联储1月底将利率维持在1.5%至1.75%之间,并预计一段时间内维持利率不变。

有媒体最新发文称,美元利率的下降提供帮助,它刺激对高息债券的需求,进而导致美国和亚洲发行人借贷成本下降。而政府采取额外的财政刺激措施来应对经济打击,这拉动亚洲美元债券的殖利率利差在过去两周内创下一年来最大降幅,最终风险溢价持续下降。

归结起来不难发现,即便国内目前面临很多不确定性,但资金仍旧看好中资美元债尤其是高收益美元债。

前两日,阳光城高层在经营电话会议里也表达类似观点,认为美元债情绪高面临的情况就是“资产慌”,其它收益率下降非常快,配置吸引力没那么大,而公司属于“安全边际、性价比比较高的品种”。

认可这一品种的包括信达国际控股,该公司目前已认购阳光城80万美元票据,除此以外还于公开市场购买了300万美元的珠海华发票据。实际上,中资美元债的主要投资资金来源于境内投资者,它们往往更熟悉国内企业的模式。