后疫情时代来了,零售业在回血,但低潮依旧。

底子薄的中小企业,一些已行至悬崖边,往前一步就是无底深渊;而手握重金的巨头们,突然摔一跤后,吹吹伤口就立马爬起来了。

鲜明对比背后,是个赤裸裸“现金为王”的年代。这个年代,充斥着“大鱼吃小鱼,小鱼吃虾米”的并购故事,尤其是在危机引发的动荡期。

动荡,常常意味着资产价值重估,行业洗牌、并购潮随之而来。通过复盘中国零售业过往36年并购史,商业地产头条在探究:危机之后,谁在并购?谁被并购?

从规模的整合、跨业态转变,到零售模式的更迭。“疫后”中国零售圈并购潮,已经涌动。

01

1984年-2008年:横向并购为主,规模化发展

SARS爆发前,中国零售企业并购事件少。市场对外资的态度:从完全封闭,到国门渐开。

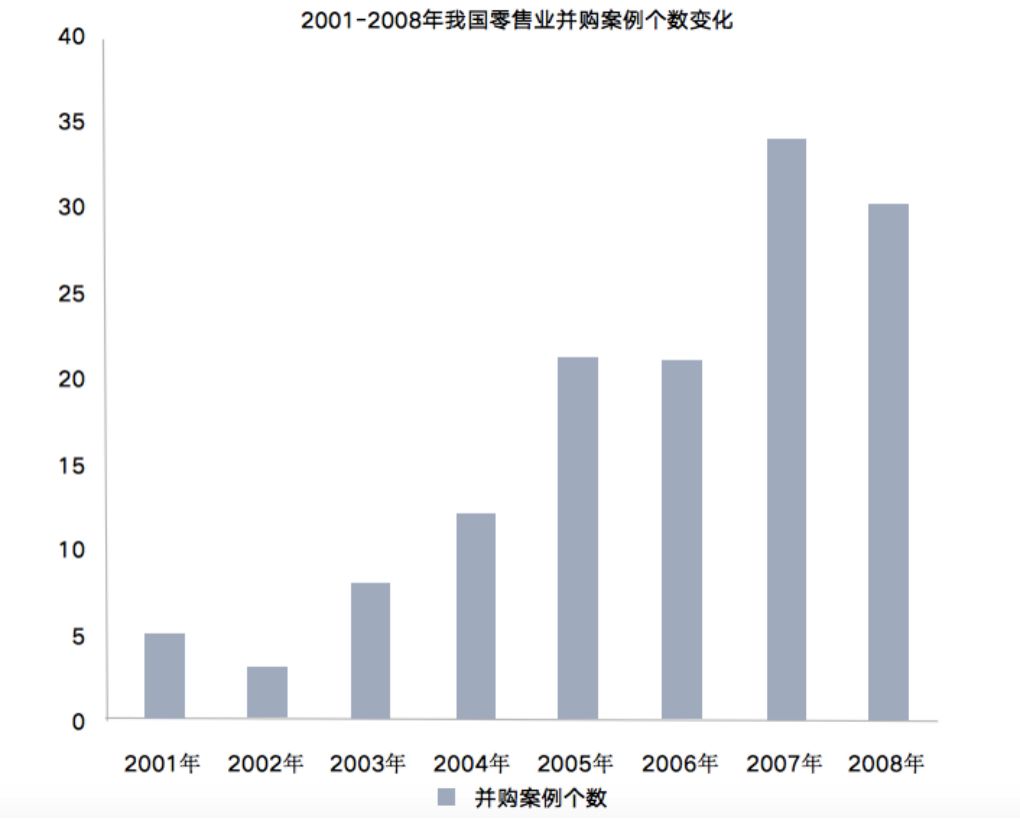

资料来源:浙商证券

并购汹涌,是从2005年开始。这年,亦被称为中国零售业“开放元年”,国际商超大鳄竞相涌入。

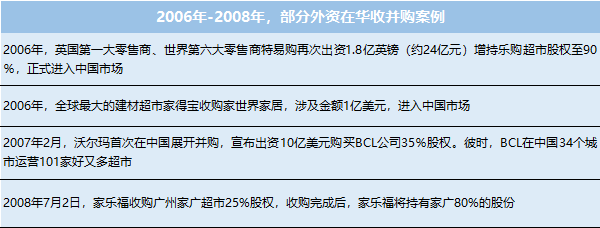

· 零售业全面对外开放,外资商超并购频频,争抢地盘

从探索期转入战略发展期,跨国零售商将触角从一二线开放城市伸向三四线。忙于攻城拔寨的它们,借力收并购来实现规模扩张野心。

资料来源:公开资料收集 制图:商业地产头条

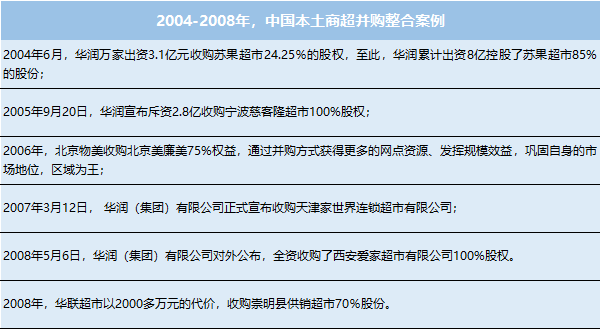

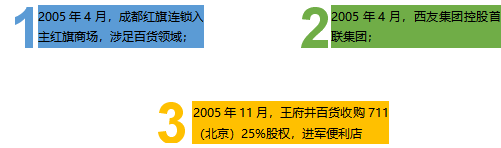

· 本土百货竞争压力大,跨业态并购,积极转型

横向并购、规模化发展,成了彼时国内大中型百货应对外资竞争的首选战略。上海百联、南京新百、大连大商、王府井百货等企业,皆为跨区域并购重组的代表。

资料来源:公开资料收集 制图:商业地产头条

通过此轮并购,龙头百货公司以“抄底”之势,迅速建立起了全国布局网,并在激烈的竞争占上风。此外,通过跨业态并购,它们还寻到了转型增长点。

资料来源:公开资料收集 制图:商业地产头条

· 地方政府主导并购,国资整合步伐加快

一方面,百货公司地区和集团整合频繁。2007年3月,武汉市国资、武汉经济发展投资(集团)共同设立武汉商联(集团),对鄂武商、武汉中百和武汉中商进行统一管理,实行整体资产运作。

另一方面,国资百货整合步伐加快。2009年6月,友谊股份控股子公司联华超市,拟收购百联集团、百联置业持有的华联超市100%股权。

图片来源:摄图网

· 现金收购为主,股权和杠杆并购、二级市场举牌登场

2005年以来,零售业开始出现二级市场举牌收购,例如第一百货吸收合并华联商厦、银泰系借壳上市、茂业系并购成商集团、国美电器收购永乐电器等。

通过这些并购动作,被并购企业经营情况大都较以前有较大幅度改善。与此同时,其还刺激着新型零售业态生长,市场格局初步变化。

02

2008年-2013年:并购热潮迭起,百货牵头、超市合力

实体零售企业收入增长来自两方面:外延开店和内生增长。但百货与商超,各有侧重。百货业,更看重内生增长,主要通过品牌调整、提高客单价和扩大品牌影响力,来获取客流,选址、定位、招商是最关键。当其进行外延式扩张时,好门店“可遇不可求”。这时,跨区域并购重组成了一道捷径。

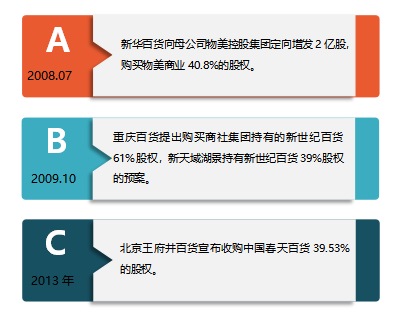

2008年之后,百货们一方面强强联手,优势互补;另一方面继续进行区域内国资整合。

资料来源:公开资料收集 制图:商业地产头条

不同于百货,超市经营更接近于“自营”,各家供应链不同。头部超市零售商,有强大供应链体系,生鲜经营能力优秀,外延式扩张能力较强。

并购过程中,商超们更倾向于选择能与自己形成运营合力的标的对象。一旦整合不顺,就会事倍功半。

以华联为例,其与台湾新光三越百货公司双方各持50%股份成立的新光天地,造就了零售行业当年盈利奇迹。

这场合作,让同属华联旗下的华联综超BHG高端超市,在前有堵截(外资高端超市的风生水起)、后有追兵(精品专卖店、网购渠道对非食品销售冲击)的两难之下,成功突出重围。

图片来源:摄图网

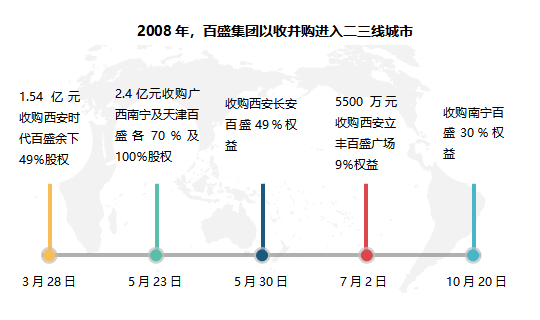

值得注意的是,此阶段城市化促进了现代零售业发展,并购区域呈现从一线到二三线扩大的趋势。

1996年-2008年,我国的城市化率从30.48%上升到45.68%,平均每年上升1.27个百分点。参照美日经验,当城市化率达到 45%左右,大城市发展速度减慢,中小城市加速。

相对于商业网点饱和、价格竞争激烈的大城市,进入二三线城市有更大盈利空间,这些区域成了新一轮并购热门地点。

资料来源:公开资料收集 制图:商业地产头条

03

2014年-2019年:巨头时代,零售模式快速迭代

自2014年起,零售企业横向整合的案例数占比下降,并购需求逐渐多元化。

· 不同企业发展模式、阶段不同,并购目的不一

2014年-2016年,线上流量遇到增长瓶颈,线下实体店铺优势渐显,行业格局重塑。

零售企业大举并购地产、互联网标的公司。这些标的企业,主营业务涵盖了信息集成系统、云服务、智能机器人等细分业务。

同时,大数据、智能制造等先进技术对生产、供应、流通、销售等零售业各个环节的优化扮演着重要角色。它们,这也成了各零售巨头争夺的对象。

图片来源:摄图网

此外,2014年后,零售企业对金融行业并购案例常见,目的包括开拓金融服新领域、服务供应链上游客户的融资需求、加强线上支付业务布局等。

· 电商冲击明显,线上向线下纵向整合

以阿里巴巴为例,2014年开始投资实体零售, 53.7亿港元入股银泰百货。2015年,再以283.4亿元的巨额投资苏宁, 占股19.99%, 成为苏宁第二大股东。

与此同时,苏宁认购阿里巴巴新发行股份,进入探索线上线下融合新征途。

资料来源:公开资料收集 制图:商业地产头条

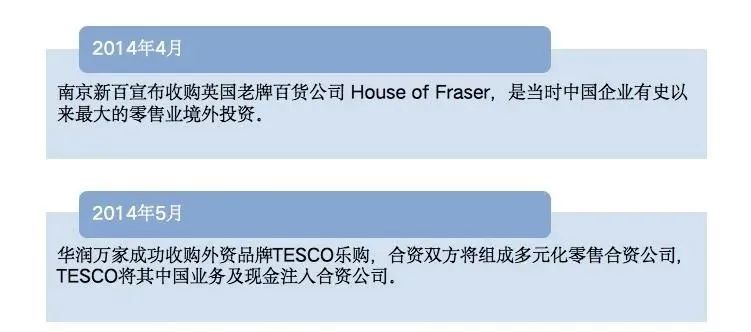

· 国内零售竞争加剧,并购触角伸向了海外

资料来源:公开资料收集 制图:商业地产头条

· 外资零售大撤退,商超卖场再现并购潮

近两年,外资零售迎来一波撤退潮。对应的是,IT三巨头掀起的大并购时代。

扮演着“基础设施供应商”的互联网企业,如阿里、京东、腾讯,其对零售业整合的核心在于数据打通,以数字化服务系统对传统零售商进行收编和改造。

图片来源:摄图网

“新零售”成趋势,模式快速迭代,阿里们因技术创新获得竞争优势。反过来,技术革新推动着这一时期零售业进化。

04

“疫后”并购潮起,下一个被卖的是谁?

回看36年中国零售业并购史,会发现,历来并购整合事件多聚焦于百货、商超,餐饮等其他业态相对较少,原因如下:

· 百货、商超行业发展相对成熟,集中度较高,头部企业数量多,此为行业内并购较活跃的条件之一。

相反,中国餐饮行业总量虽大,但集中度较低且分散,缺少头部企业。2016年,中国餐饮百强企业营业收入仅占全国餐饮收入的6.1%。

图片来源:摄图网

· 商超、百货业的用户需求差异不大,供应链标准,具备可复制性,且可通过外延式扩张,迅速做大规模。

而餐饮业因市场需求复杂性,且门店、产品、供应链标准化程度都较低,行业内一直未能出现大规模并购。

值得注意的是,近些年,中国商业地产行业出现大发展,购物中心批量增长,餐饮企业也在标准化路上驰骋多日。这些因素的变化,无疑让此次“疫后”并购潮多了些想象空间。

图片来源:摄图网

一方面,商业项目端的并购机会增多。当下,购物中心竞争由增量转向存量,部分效率低下、经营不善且居城市核心/次核心商圈的资产,或将于此轮竞争中被加速出清。

据北京商报近日报道,北京银座和谐广场项目已由华润置地接手,后者在北京已有两个成熟的商业项目——北京凤凰汇购物中心以及北京华润五彩城。

另一方面,餐饮业不断发展,更多头部品牌都将朝着门店标准化、产品标准化及强化供应链方向发展。资本加持下,餐饮行业或迎来并购新机遇。

虽说这些并购最终效果待定,但还将继续。毕竟,短期效用显而易见。

制图:商业地产头条

商场如战场,有人抽身离去,也有人选择在这个时候进场。而进与退,亦不过市场之常态。