在宣布要将11%的金科股份股权协议转让予红星家具之时,孙宏斌退出的意图已昭然若揭。不过一个月后,老孙选择采用了大宗交易方式减持。

5月7日晚间,融创中国控股有限公司公告表示,于近两日,其间接全资附属公司于公开市场通过大宗交易方式出售合共 266,985,692 股金科股份,约占金科股份已发行股本总数的 5.00%,出售价格每股8元。

这是一次分三笔成交的交易,其中,天津润泽分别于5月6日及5月7日分别减持48,057,442股及113,238,385股,减持比例0.9%及2.12%,减持总金额3.84亿元及9.06亿元;天津润鼎则于5月7日减持105,689,865股,减持比例1.98%,减持总金额8.46亿元,总成交规模约21.36亿元。

虽然规模较大,但融创于公告中指出,由于出售事项为于公开市场通过大宗交易方式进行,因此其并不知悉买方的身份。融创方面仅表示据董事作出一切合理查询后所知、所悉及所信,出售事项的买方及彼等各自的最终实益拥有人均独立于公司及公司关连人士。

市场显然不满意这样的答案,正如股权之争时双方潜藏的博弈手段,参与方倾向于悄悄增大持股比例。而此次如此大手笔的交易,背后的神秘买家是谁?场外观众吃瓜的心情溢于言表。

或许,从交易所盘后成交数据便找出蛛丝马迹。

据观点地产新媒体查阅,金科股份在盘后发生的三笔大宗交易,卖方均为国泰君安天津滨海新区黄海路证券营业部,这一方显然是代表着融创。买方方面,出现了两个营业部,一个是国泰君安证券广州黄埔大道证券营业部,另一个则是银河证券贵阳长岭北路证券营业部。

其中,国泰君安证券广州黄埔大道证券营业部分别于6日及7日以总成交金额3.84亿元、9.059亿元买入;银河证券贵阳长岭北路证券营业部则于7日以总成交金额8.46亿元。

答案就在这两个营业部中。

值得注意的是,在宝能万科股权之争之时,国泰君安证券广州黄埔大道证券营业部便为恒大的买入席位。

之所以国泰君安证券广州黄埔大道证券营业部被等同于恒大,这需要追溯到2016年。先是于2016年4月廊坊发展的公告中,彼时,恒大以15.28元/股的均价买入廊坊发展1845.73万股,耗资2.82亿元,这一数据与当时大宗交易数据一致,而买方营业部正是国泰君安广州黄埔大道证券营业部。

而于宝万之争中,国泰君安证券广州黄埔大道证券营业部多次登上万科的龙虎榜,与随后恒大、万科的股权变动报告所披露数据相比,该营业部的成交亦能与公告匹配。

更为直观的原因是,该营业部与恒大位于广州黄埔大道的恒大中心,仅一街之隔。恒大中心更是彼时恒大集团总部地址。

上述多种原因也让国泰君安证券广州黄埔大道证券营业部与恒大之间画上了等号。

顺应着上述逻辑,银河证券贵阳长岭北路证券营业部背后被投资者猜测为中天金融手笔,后者办公地址与营业部地址亦相距不远。

此外,还有另外一位已是金科股份股东的房企也被列入备选之列,即通过前海人寿保险股份有限公司持有金科股份2.08%股权(截至2019年末)的宝能。只是,若以宝能以往习惯,买入股份的营业部多位于深圳。

虽然仅通过证券营业部尚不能完全确定恒大、中天金融就是接盘方,但若属实,这将是恒大第二次成为金科的股东。

资料显示,在2016年恒大举牌进入万科之前,即2016年上半年,前海开源基金—浦发银行—前海开源乐晟资产管理计划认购9979.65万股,恒大人寿保险公司—万能组合B认购7648.59万股,双双进入金科股份前十大股东之列,分别持有股权2.31%及1.77%。

其中,恒大人寿保险公司的第一大股东为恒大集团;而前海开源基金,恒大集团曾为该基金发起人,持股比例为16%。而在2016年下半年,恒大绞进宝万之争之时,上述两家公司也就消失在金科的股东名单里。

将视线拉回到事主融创,加上此前其将11%股权出售予红星家具事项,两次股权交易将共计减持16%股权。融创方面表示16%的股权出售事项将整体实现税前溢利约33.61亿元,其拟将所得款项净额将用作集团的一般营运资金。

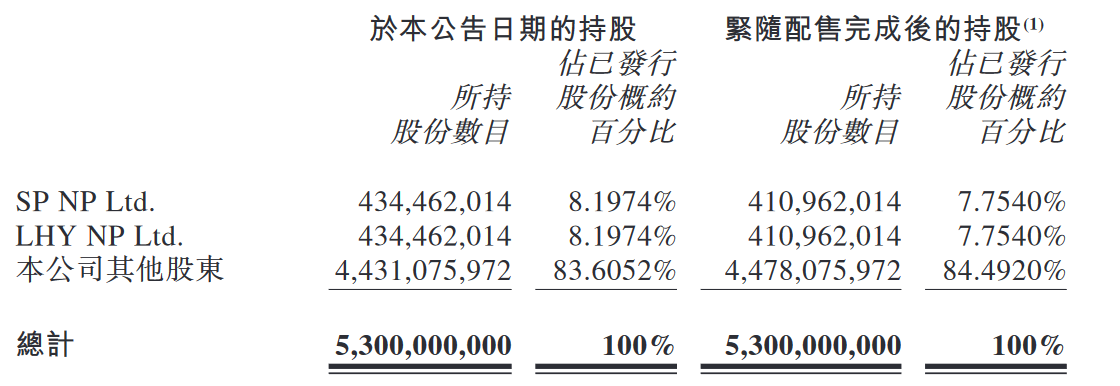

并且,融创方面也表示不排除继续主要通过公开市场大宗交易、协议转让等方式进一步出售金科股份。目前,融创尚合共持有712,885,287股金科股份,约占金科股份已发行股本总数的13.35%。

需要思考的是,融创继续减持或已成定局,而现在神秘的投资人是否会继续买下剩余部分股权?并且在黄红云家族已确保控股权不会旁移的背景下,他们是否甘愿将入股简单的变成一次财务投资?