成都是商业地产企业较为青睐的城市之一,近年来各大购物中心品牌纷纷布局并扩张版图。而随着经济和商业市场的不断发展,商业空间潜力有待持续释放。

4月,成都商业市场再添新项目,华润拿下成都东安新城一块48亩商地,计划打造成都第二座万象系综合体;成都交投华联置业有限公司也以2.93亿元竞得一宗商地,成都SKP正式落地。

截止目前,不少知名商业地产企业都在成都进行了商业体的布局,包括港资代表九龙仓、太古;内资代表华润、大悦城、龙湖、万达,以及外资代表凯德等。

随着更多企业入场布局,在新旧项目的更替与变化中,成都的商业格局越趋多元化。

与此同时,成都商业市场的争夺也愈发激烈,头部商业地产企业占据重要地位。

围猎蓉城商业市场

对于商业地产企业而言,在选择新城市布局商业项目时,不仅要考虑城市现有的发展情况,还要考虑未来的发展潜力,最重要的是项目落成后能否创造可观收益。

其中,经济发展水平、消费市场潜力、商业市场表现等都是需要综合考量的因素。

成都在新一线城市里消费发展潜力相对较大,未来有望发展成为西部商业中心,因此近年来也吸引着越来越多的商业地产企业入场投资。

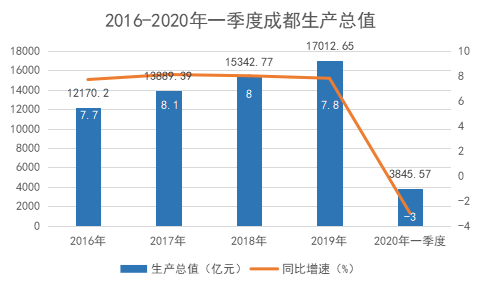

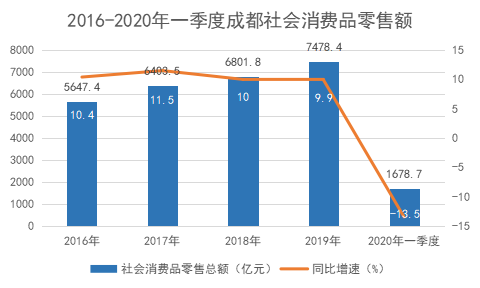

数据来源:成都统计局,观点指数整理

据官方数据显示,成都2019年实现地区生产总值1.70万亿元,同比增长7.8% ,总量在全国城市中排名第七,较去年上升1位,在新一线城市里位居前列。

此外,成都社会消费品零售额也保持稳定增长,2019年录得7478.4亿元,同比增长9.9%,整体而言具备较好的商业发展基础。

数据来源:成都统计局,观点指数整理

购买力方面,2019年成都居民收入平稳增长,城镇居民人均可支配收入为45878元,比上年增长8.9%。在消费购买品类中,升级类消费快速增长,中西药品类、体育娱乐用品类、化妆品类零售额分别增长20.4%、13.8%、10.7%,可穿戴智能设备、新能源汽车、智能手机分别增长144.3%、134.3%、43.1%,购买力不断提升。

除经济增长支撑下的较大商业发展潜力外,商业市场的亮眼表现也是成都吸引商业地产企业纷纷布局的重要原因。

近年来,新兴的首店经济、夜间经济等在成都发展势头良好,据成都市统计局数据显示,2019年成都“首店”经济加速发展,新增落户首店473家,同比增长高达136.5%。其中,全球首店、中国首店为57家,数量仅次于上海和北京,继续领跑新一线城市。

据仲量联行的数据显示,成都零售物业市场在2019年录得8个优质项目开业,其中不乏龙湖、凯德、爱琴海等商业地产企业的身影。

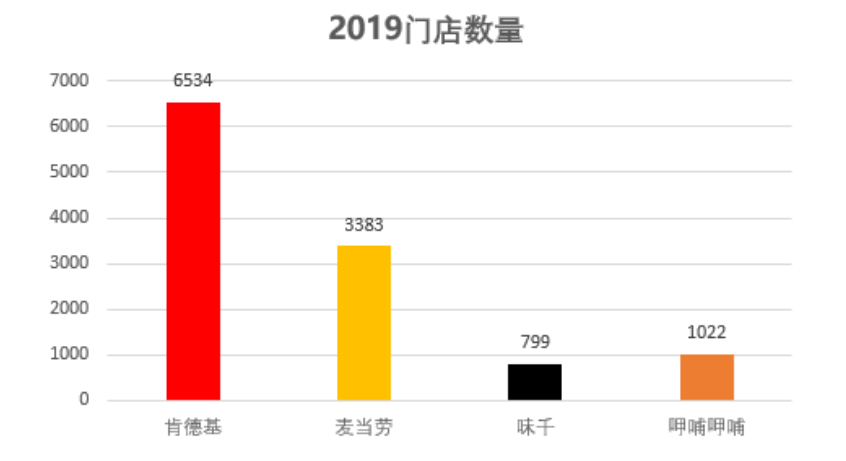

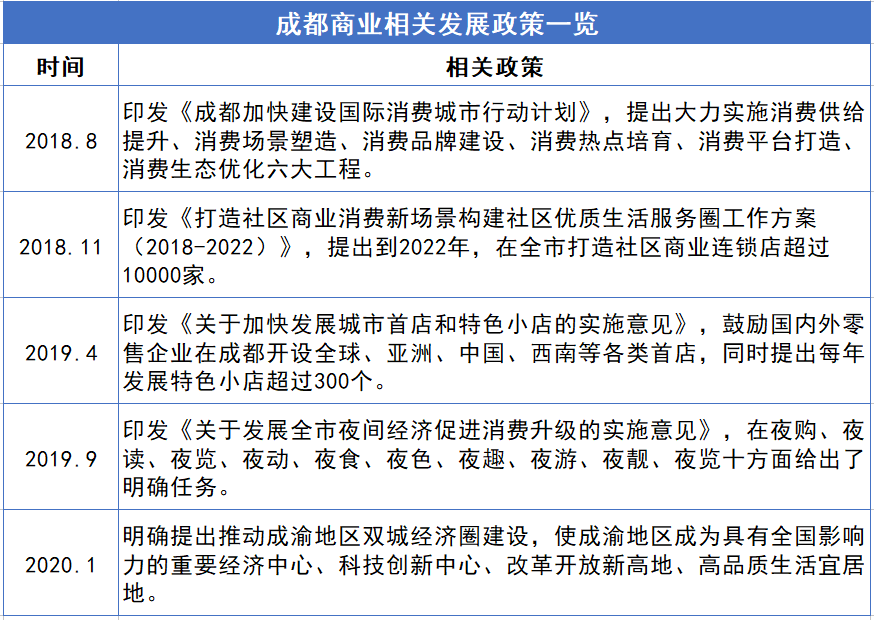

数据来源:公开资料,观点指数整理

此外,在政策上,成都打造“国际消费中心城市”的目标明确,“成渝地区双城经济圈”等各种政策的提出,也为成都商业地产未来的发展提供了利好。

商企鱼贯入场

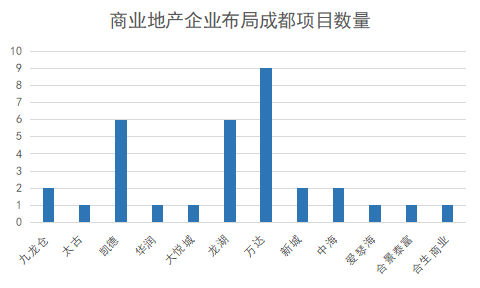

目前,各大商业地产企业在成都市场均有布局,个别企业还布局了多个项目。观点指数跟踪统计的样本企业数据显示,截止目前,共有12家商业地产企业在成都布局了33个商业项目。其中,凯德、万达、龙湖的布局项目较多,均超过5个,而九龙仓、华润、中海的布局项目相对较少,均不超过2个。

数据来源:公开资料,观点数据整理

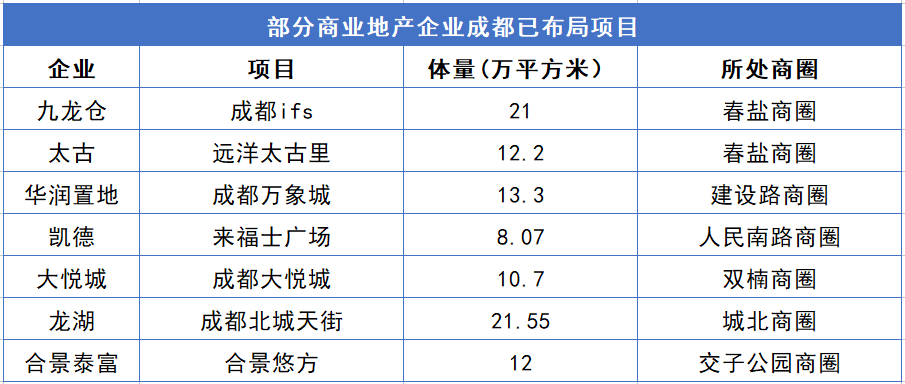

在布局上,各大商业地产企业的项目大多落地成都主要商圈。目前成都的商业发展以春盐商圈最为老牌,此外建设路商圈、交子公园商圈等其他次级商圈也在不断发展,发展潜力不可忽视。

在商业地产企业最为重视的地段选取上,九龙仓和太古最具优势,两者布局的项目均位于最为繁荣的春熙路,占据了城市核心商业位置。

其余如成都万象城、成都大悦城、来福士广场、龙湖北城天街等则布局在较新的商圈,如城北商圈、双楠商圈,所处区位虽不及前者,但仍具备较大发展潜力。

数据来源:公开资料,观点指数整理

项目的布局与企业的发展战略不无关系,九龙仓、太古等港资企业对于地段的要求更高,主要以打造城市标杆项目为目标,因此优质地段对其来说至关重要。虽说前期拿地成本较高,但项目位置占优,后期通过发挥运营优势可以获得稳定可观的租金收益,另外资产增值空间也更大。

运营表现方面,位于春盐商圈的成都IFS(开业时间:2014-01-14、已签约280个品牌)和远洋太古里2019年租金收入和销售额是个中代表。据企业年报披露的数据来看,成都IFS于2019年的收入上升11%至港币17.47亿元(按2019年年底汇率计算约15.67亿元人民币),租户销售额上升14%至近70亿港元,较2014年开业时增长超过3倍,出租率达到97%。

与其它城市的项目相比,据2019年报数据显示,2019年长沙IFS的出租率为99%,零售额达50亿元,重庆IFS零售额则同比增长50%。相比之下,成都ifs还是取得了不错的成绩。

而成都远洋太古里2019年的零售额上升23%,出租率同样达到97%。据悉,其2019年销售额超过70亿元。与此同时,2019年北京三里屯太古里的零售销售额上升11%、广州太古汇上升20%、北京颐堤港上升百分之26%,上海兴业太古汇上升73%。如此看来,相比于一线城市物业,成都远洋太古里的零售额增长还是处于较高水平。

此外,根据其他企业披露的项目相关营运数据来看,华润的成都万象城2019年的销售额也在20-40亿元之间;成都大悦城销售额为17.53亿元,同比增长14.7%;龙湖的北城天街2019年的租金收入为1.8亿元,出租率为96.8%。

出奇制胜之道

整体来看,目前布局成都的商业地产企业的代表性项目都能取得较高的出租率。但无论从所处位置、租金收入亦或是销售额来看,成都IFS和远洋太古里在成都商业市场中都值得关注,而其项目定位、品牌规划和运营模式等也值得深入分析。

远洋太古里定位为以零售为主导的综合发展项目,包括以开放式、低密度的街区式购物中心,此外还包括酒店和办公楼;成都IFS也定位为综合体,除零售部分的大型购物商场外,还包括写字楼和服务式住宅。这一点和其他如成都大悦城、成都万象城等项目无异,均承担了多重功能。

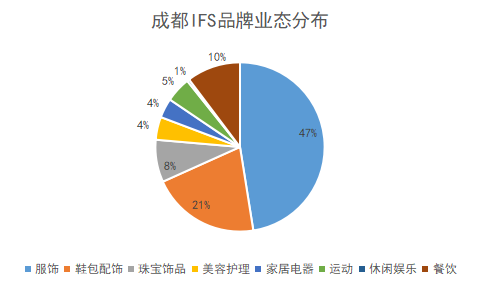

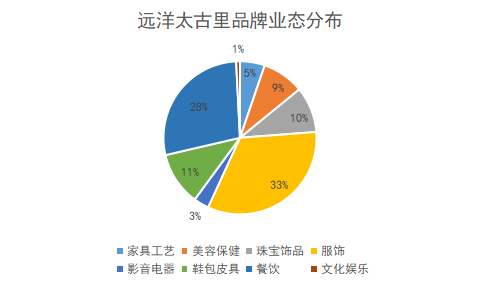

从品牌规划和运营上来看,两者的购物中心部分都主要以购物型业态为主,其中服饰类的占比最大,占比第二大的分别是鞋包和餐饮业态,中高端业态较多,包括LV、爱马仕等奢侈品牌。上述两个项目取得的可观租金收入和零售额,可以说购物类业态特别是奢侈品品牌功不可没。

数据来源:项目官网,观点指数整理

在品牌招商上,两者也具备明显优势。据成都市商务委的数据显示,2019年成都新开首店已超473家,“首店经济”呈爆发式增长态势,而据成都零售商协会数据显示,其中成都远洋太古里首进品牌占据第一,引进首店37家,成都IFS位居第二。

在成都激烈的商业争夺中,成都IFS和远洋太古里不仅占据了核心商业位置,且品牌规划和引进能力较高,吸引消费者前来,创造高销售额。以上两个项目取得的成绩也说明,和一线城市商业运营相比,新一线城市的发展潜力同样不容忽视。

同时,当下一线城市的商业争夺日趋激烈,对于商业地产企业而言,定位较高端的购物中心正面临着奢侈品零售市场已趋向饱和的困境。因此进驻成都这类具有较好发展前景的新一线城市,反而有利于抢夺市场先机;另一方面,未来实现较高增长的空间也更大。

可以预见的是,在未来激烈的竞争中,相比新入局的企业,此前已有布局的头部企业将会占据更加有利的地位。