日前,深圳市人大常委会公布了《深圳经济特区个人破产条例(征求意见稿)》,正式向社会各界征求意见。“个人破产”制度的出台,离我们又进了一步。

有人说通过申请“个人破产”,债务得以免除,不用还钱了!还有人说“个人破产”制度会成为老赖的避风港!实情真的是这样的吗?让我们慢慢道来。

为什么要引入“个人破产”制度?

在我国目前的司法体系中,个人对所负债务承担无限责任。也就是说,除非债权方同意免除,否则,只要债务人还活着,则需要以他的全部财产和收入来清偿债务。“死亡”是个人债务在无法清偿的情况下,消除债务的唯一方式。

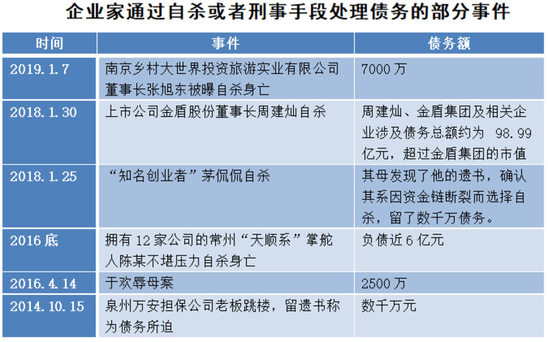

虽然欠债还钱天经地义,但是在债务高压下一个个血淋淋的案件,时常触动着大众敏感的神经。

很多人肯定会质疑: 公司法人是有限责任,这些企业家或者创业者只要履行了出资义务,不应该就公司的经营债务承担相关责任了。但现实往往比较残酷,经营债务往往通过以下三种方式转化为个人债务,对企业家今后的个人生活造成影响:

一是借款合同中的“无限连带责任”条款。在企业经营过程中,难免会用到借款。大部分的借款合同即使表面上贷款给公司,却往往要求企业家个人承担无限连带责任。对于等钱救急的企业家,很多时候只能无奈接受,功成名就当然相安无事,若经营失败,则是无底深渊。

“无限连带责任”的典型案例是锤子科技的创始人罗永浩。退出锤子科技后,因曾签署个人无限连带责任,他的个人负债逾三亿。在一则纪录片中,老罗透露,“曾经一段时间资金困难,工资都发不出了,债主都快围楼了,自己一度想过自杀。”如今老罗在直播方面做得风生水起,计划用一年半时间还清债务。需要提醒的是,不是每个企业家都像老罗那么有才和幸运。

二是投资协议中的“对赌回购”条款。很多初创企业都会找风投进行投资,助力企业迅速成长。现实中,风投的钱哪有那么好拿的,在其投资协议中,往往加入“对赌回购”条款。即创业者在一段时间内无法到达某个目标(如“成功上市”),则需要以某个收益率回购风投的股权。跟上面的借款一样,创业成功则皆大欢喜,若不成,创业者将面临巨额债务负担。

“回购”条款的典型案例是前两天刷屏的“最惨创业者”案。创业者郭某,2015年先是被投资人赶出了创立5年的公司,2018年又被以公司未上市、对赌失败为由,被要求承担3800万回购义务。更狠的是,对方“上来就直接起诉并查封冻结了我名下的银行卡和房产,试图侵吞我所有的个人财产来为他们的投资失败埋单。”

这个案子,最大的疏忽是,郭某在离开企业时没有及时签署附加协议,解除“回购”条款的约束。但从对方诉讼和查封冻结的行为,足以见得资本对于不成功创业者的冷酷。

三是公司的“人格否认”制度。如果说前两个方式是资方的“不平等”条约的话,创业者自身也可能有一些不规范的地方,包括滥用股东权、肆意挪用公司资金等。根据《公司法》20条第3款的规定,这种情况构成公司“人格否认”,创业者需要对公司债务承担连带责任。

现实生活中,大家看到的是成功企业家和创业者的功成名就、鲜花掌声,看不到的是失败者的负债累累、如履寒冰。其实,经营的成败受到宏观环境、行业发展、企业管理等诸多因素的影响,从创新和勇气的角度,那些失败的人和成功的人一样伟大,也有理由获得更加宽容的对待。个人破产制度给这些人提供了一个回归正常生活的机会。

“个人破产制度”的发展现状

正如前面讨论的,在现实生活中,难免有一些不幸的人因为天灾、疾病、市场、经营等原因负债致贫,个人破产法给了那些“诚实而不幸的人”一次自我救赎的机会,也成为商业文明发达的国家和地区的标配。

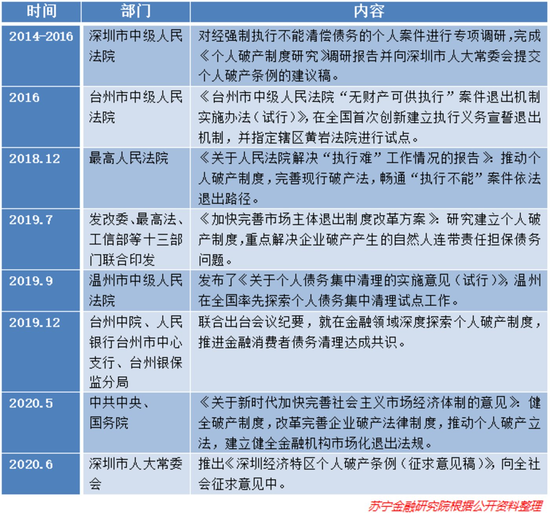

众所周知,在我国目前只有半部破产法——《企业破产法》,但从中央到地方一直没有放弃在“个人破产”制度方面的努力和实践。以下是近年各级有关部门在推进个人破产制度方面所做的工作:

从上表可以发现,“个人破产制度”最早的调研和尝试源于广东深圳和浙江台州,这与当地的经济发展水平、民商事纠纷处理的复杂程度是匹配的。虽然两地的目标都是通过引入“个人破产制度”给了那些“诚实而不幸的人”一次救赎的机会,但在具体实施阶段,走得却是两条完全不同的路:

江浙模式(包括台州、温州),更像在现有法律体系上打了一个“补丁”。将“个人债务清理”机制融入到执行程序中,作为现有法律框架内的特别程序,以“和解”协议的方式实现“个人破产”。

这样操作的好处是“快”——无需改动现有的法律体系,有利于方案迅速落地。据报道,2019年4月份开展个人债务清理创新工作以来,台州全市两级法院均已受理个人债务清理案件,总数达117件。该模式的不足是“补丁”的作用有限,影响“个人破产”制度的可扩展性。简单说,就像一件衣服,如果想“小改”打个“补丁”问题不大,但如果有人对款式不满,想“大改”,仅仅靠打“补丁”就不行了。

深圳模式,则属于新的立法,是在现有法律体系上的“大改”。此次公布的《深圳经济特区个人破产条例》作为地方性法规,对于“个人破产”的方方面面都规范得非常到位。如参照《企业破产法》,深圳的《个人破产条例》里也引入了和解、破产清算和重整三种方式,供当事人择优选择,为债务清理提供了更多的扩展空间。该模式的缺点则是立法程序较为谨慎,需要较长的时间。除了目前正在进行的征求意见过程,深圳市人大常委会还要对该《条例》进行三次审查,再到最终表决通过,整个过程需要一定的时间。如果过程中存在争议,则需要更长的时间来修改和协调。

真的不用还钱了吗?

目前,社会上对“个人破产制度”的了解是,如果债务人欠巨款不想还了,就可以申请“个人破产”,过几年“苦日子”之后,又可以免除债务、满血复活啦。真的有这种好事吗?

没有那么简单,如按照深圳的《个人破产条例》,想申请“个人破产”,免除债务,需要同时满足以下一系列条件:

一是如实申报财产,即从申请日开始往前追溯三年,不存在转移、隐匿和不合理处分财产的行为。作为申请破产的第一步,申请人需要如实申报自己的全部财产,并往前追溯三年,不存在转移、隐匿和不合理处分财产的行为。如此,希望把资产转移,再通过申请破产,恶意逃避债务基本上是行不通的。一方面,会有专业的破产管理人来对申请人的行为进行审查,另一方面,我国日益完善的金融账户监管体系,也使得恶意资产转移无所遁形。想想《人民的名义》里贪官家里堆成山的人民币,就知道我们的金融监管体系有多强大。

另外,《企业破产法》对于企业破产中的不当处分行为只往前追溯一年,而《个人破产条例》则要往前追溯三年,也显示了立法对于个人破产行为的要求更加严格。

二是除生活必要资产外,其他资产被处置还债。在确认财产后,破产管理人会给破产申请人留下生活必须的一些财产(术语:豁免财产),其他资产都会被处置用于还债,债务人真的变成“一无所有”。有人问,唯一的住宅能不能作为生活必须财产被留下,总不能睡大街上吧?想多了,房子肯定留不下了,最多留点房租。

三是免责考察期。这样“一无所有”的生活需要过多久呢?三年时间,这三年里,破产人的收入分配、消费、职业资格等诸多方面的行为受到限制。

在收入分配方面,有专业的管理人负责审核破产人提交的年度个人收入、开支和财产报告,按照财产分配方案对破产人年度新增或者新发现的破产财产进行接管分配。所以,这三年即使有赚钱,也要优先进行还债。

在消费方面,管理人负责对破产人免责考察期内的消费行为进行监督,基本上跟目前对待老赖一样,对出行、高消费、子女教育、旅游等非必要消费行为进行控制。比老赖好一点的是,还可以坐飞机经济舱和动车二等座。

在职业资格方面,很多职业可能受到限制。

最后,如果发现违规,免责考察期还可能被延长。

四是利益相关人的监督。如果以上步骤都能熬过,破产人就可以向法院申请对于剩余债务进行免责了。这就完了吗?想得太简单了,以后只要“债权人或者其他利害关系人发现破产人通过欺诈手段获得免除剩余债务的,可以申请人民法院撤销免责裁定。”之前的努力全白做,该还的钱一分也不能少。

另外,破产人涉嫌犯罪的部分,还可能被追究刑事责任。

最后,如果当事人八年内做过破产清算的,也无法再次清算。想一用再用破产清算制度,逃避债务的人也可以歇歇了。

总之,“个人破产制度”是把双刃剑,一方面,保护那些“诚实而不幸”的人,给他们一个自我救赎的机会。另一方面,打击那些企图通过“个人破产”恶意逃债的人,让他们意图落空,并承担相应的责任。

“个人破产”将带来的影响

目前,个人破产制度尚处在部分地区试点阶段,要真正形成法律,在全国推行至少需要两三年时间,长的话,五到十年时间也是有可能的。以房产税立法为例,2011年在上海和重庆两地分别开展试点,至今处于试点状态。

那么,“个人破产”制度的推出,对我们的日常生活会有哪些影响呢?

首先,个人贷款的准入标准可能会提高。因为当前制度(无限责任)对于金融机构是有利的,只要贷款对象还活着,就有义务还贷。而在“个人破产”制度下,金融机构可能因为“个人破产”造成债权的消灭,风险进一步提升。如此,也倒逼着金融机构提高个人贷款准入标准,升级风控模型,加强贷中贷后的监控,以进一步控制风险。

反映在借款人一端,贷款难度提升,有些原来可能获批的贷款,会出现被拒贷的情况,另外授信额度也可能出现下降。

其次,社会对于那些“诚实而不幸”的人更加宽容。这些人可能是敢于创新、敢于冒险的创业者和企业家,也可能是因为意外事故或者疾病不幸致贫的普通人。社会会变得更加有“人情味”,对于成功的人自然鲜花掌声,而失败的人也不再像之前那样陷入债务深渊,通过“个人破产”还有机会回归正常生活。

最后,对于每一个普通人,“个人破产”制度只是给那些“不幸”的人最后一层保障,最好不要幻想着“滥用”和“套利”。这种行为很像在公益平台上发布虚假消息诈捐一样,不但利用了大众的同情心,剥夺了那些真正需要帮助的人的机会,严重的可能涉嫌诈骗,需要承担刑事责任。“老实做人,踏实做事”可能是更好的选择。