“有家,有爱,有欧派。”

对于普通消费者来说,这样一句广告词可以说是耳熟能详。不过,对于很多投资者来说,却对这家公司并不怎么了解。甚至于说,在很多人眼里,欧派家居只是传统领域做家具生意的,压根没有多少价值可言。

事实,并非如此!

在过去的5年时间里,欧派家居的营收从56.07亿元增长到了135.33亿元,年复合增长率24.64%;净利润从4.88亿元增长到了18.39亿元,年复合增长率为39.3%。其中,核心财务指标ROE均在20%以上。

看似朴实无华,实则闷声发大财!

今天就让我们一起来了解一下。

“科技+互联网”传统家具行业新添双翼

提到欧派家居的话,相信很多人的第一反应这是一个卖家具的公司。尽管这样的说法没错,但不够全面。

官方是这样自我介绍的:

“欧派家居成立于1994年,是国内领先的高品质家居产品配置、一站式家居设计方案、人性化的家居综合服务商。公司主要从事全屋家居产品的个性化设计、研发、生产、销售、安装和室内装饰服务,致力于为每一个家庭定制独一无二的家,让更多家庭享受高品质的生活体验。”

翻译一下?

通俗的说,其实就是“全屋定制”。如果进一步提炼的话,欧派家居其实是家居生活服务提供商!

在介绍公司之前,还是先了解一下家具这个行业。

与过去相比,如今的家具行业有两个显著的变化。在To C端,随着在互联网世界成长起来的90后一代人成为消费的主体,对个性化家具产品要求越来越高;在To B端,随着房地产精装修楼盘比例的不断提高,与房地产开发商的捆绑深度,在很大程度上直接影响着家具企业的利润。

因此,“定制化”成为了行业的关键词。

在这样的市场背景下,企业的经营方式也开始发生改变。

以To C端消费者购买为例。

首先,消费者找到门店,在设计师的帮助下完成设计方案,并且将其渲染成更加直观的三维图形。注意,在这个过程中,设计师既需要实地测量房屋尺寸,又需要综合考虑消费者的诉求。

其次,在双方确定设计方案后,企业对订单进行拆分处理,生成数字化下单和生产文件,分发给工厂流水线完成生产。

最后,由相关门店负责上门安装,完成销售。

表面上看,这样的销售策略与过去相比并没有太大的创新之处。但其实,二者的差距是相当大的。简单的说,过去是企业大规模生产出产品后,再将成品销售给消费者。如今刚好倒过来,即先有消费者后有产品。

相信很多人会问,为什么所谓的“定制化家具”,以前没有这个概念呢?

真相其实是,不是没有,而是在过去相当长的一段时间里,相关的条件尤其是技术手段不成熟。

比如,门店的销售员不再重要,取而代之的是众多拥有设计能力的设计师;比如,后台将各门店的设计方案汇总,处理后分发给工厂,需要公司具备强大的数据处理能力。最重要的,其实还是供应链的效率协同、自动化水平、信息共享以及成本控制,做到“定制化”的同时,保持规模效应。

否则,即便打着“定制化家具”的招牌,也只是一个好看的幌子。

由此可以得出结论:

与传统家具行业相比,“定制化家居”的核心竞争力并不是生产和成本控制能力,而是公司对数据、信息的收集和处理能力。通俗点说,科技和互联网成为了新的竞争手段。

“全屋定制”渗透率逐渐提高,头部企业进一步获益

关于这一点,相信大家都有最直观的感受,那就是尽管绝大多数家庭都听过并且愿意接受“全屋定制”的概念。但坦诚的讲,普及度还是相当低的。

用数据说话。

国内整体定制家具渗透率约30%

资料来源:中国产业信息网、新时代证券研究所

根据中国产业信息网的数据,目前国内整体定制家居的渗透率约为30%,而国外发达国家得渗透率大多在70%左右。

这意味着什么呢?

意味着在定制家居这个赛道里,市场仍将以15%-20%的速度快速增长,远远高于传统家具行业个位数的市场增速。

另外,就是前面提到,定制家具除了To C之外,另一个重要的渠道是To B。

随着精装房比例不断提高,家具企业与房地产开发商或工程承包商的合作也更加的紧密,双方在相关产品的设计、运输、安装和售后上,都签订有稳定的供货协议。

换言之,只要新房的交付持续回暖,那么家具行业将受益于这股暖风,业绩不断改善。

根据wind数据显示,从2015年开始,住宅房屋新开工面积逐步增长。尽管最近两年受房地产调控政策趋紧影响,但是住宅的竣工面积仍将保持高位,并且未来2-3年时间里精装修开盘量仍将非常大。

2019Q4竣工面积回暖,2020Q2继续缓慢修复

资料来源:wind,新时代证券研究所

而头部家具企业,将是最直接的受益者。

最后,还需要特别说明的是,就家具行业市场占有率来说,目前欧派家居无论在营收还是利润上,都处在行业第一的位置。不过,即便如此,欧派家居的市场占有率也不足2%,利润总额不足6%。

我国家具行业营收市占率情况(%)

资料来源:wind,中国银河证券研究所整理

言外之意是,龙头企业不仅受益于行业整体增速,还将直接受益于市场份额不断集中带来的广阔市场。

大家居时代,欧派家居的业绩究竟如何?

从行业的角度出发,定制家居的赛道是确定性的。不过,从投资的角度来说,即便行业“水大鱼大”,但还是得看具体的公司,是否真正具备竞争能力,以享受这一波市场红利。

下面,就从财务指标的角度,看看欧派家居这家公司。

先说营收和净利润。

一般来说,行业公认的前三甲分别是欧派家居、索菲亚和尚品宅配。2015年,欧派家居的营收为56.07亿元,同期的索菲亚和尚品宅配业绩分别为31.96亿元和30.88亿元。2019年,欧派家具的营业收入为135.33亿元,过去5年的复合增长率为24.64%;净利润为18.39亿元,过去5年的复合增长率为39.3%。

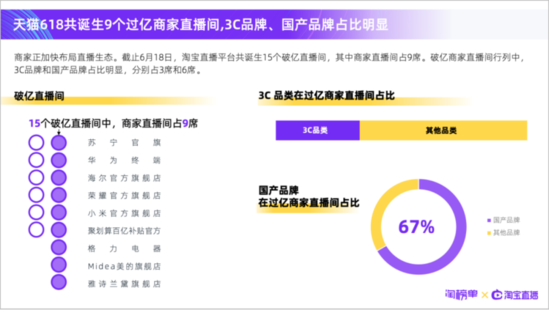

更重要的是,欧派家居拿走了38%上市定制家居企业利润!

数据来源:欧派家居

也就是说,欧派家居行业第一的位置依旧稳固。

再说净资产收益率ROE。

过去5年,欧派家居的平均ROE为27%,是三家龙头公司里最高的。其中,品尚宅配的ROE最低,且呈现不断下降的趋势;索菲亚的ROE比较平稳,但与欧派家居相比仍低。

▲ROE趋势比较图

▲ROE趋势比较图

接着说毛利率。

▲毛利率趋势比较图

▲毛利率趋势比较图

抛开受疫情影响的一季度不算,欧派家居过去四年的毛利率都在35%以上,而且比较平稳。这在传统制造业版块里,已经算是相当不错的表现。

还有净利率。

2019年欧派家居的营业收入为135.3亿元,净利润为18.39亿元。也就是说,公司的净利率为13.6%。很显然,对于这样一个数字,无论在家具行业还是制造业行业,都可以用优秀来形容。

需要特别指出的是,如果放到5年前,这个数字只有8.7%。

也就是说,与5年前相比,公司的规模效应和成本管控能力越来越强,行业地位也越来越高!

最后说现金收入比。

这个数据的重要性在于,能够直接判断出公司收入的“含金量”。一般来说,优秀公司的现金收入比都要略大于100%。

过去三年,欧派家居的销售商品、提供劳务收到的现金分别为115.09亿元、130.23亿元和148.33亿元,而同期的营业收入分别为97亿元、115.1亿元和135.3亿元。由此可以得出,公司的现金收入比分别为118.65%、131.45%和109.63%。

这意味着,欧派家居的收入是实打实的收入,公司具备强大的品牌议价能力。

定制家居龙头,究竟贵不贵?

通过上面的分析我们能够得出这样的结论:

第一,就行业来说,定制化、个性化家具产品受到C端消费者的强烈追捧,未来渗透率会逐渐提高。与此同时,随着越来越多精装修楼盘交付,与房地产开发商深度捆绑合作的定制家具龙头企业,业绩也将有可靠保证;

第二,就公司来说,欧派家居靠着“科技+互联网”的赋能,敏锐预判并且捕捉到了正在爆发的需求。而从各项财务指标来看,欧派家居无疑又是龙头企业里,最为出色的。

也就是说,欧派家居既受益于迅猛发展的行业风口,又受益于自身供应链管理和成本管理能力,从而获得超过行业平均的超额利润!

由此引出另一个问题,公司是好公司,但是此时的估值是否也合适呢?

目前,欧派家居的市盈率为28.9倍,市净率为5.81倍,基本与业绩增速相匹配。从历史数据来看,公司目前的市盈率落在58.37%的百分位上。也就是说,比过去58.37%的时间都要贵。

在这里,说说我的观点。

前面说到,定制家居领域具备“水大鱼大”的特征。根据前瞻产业研究院的估算,2018年我国定制家居行业的市场规模约为2900亿元,过去7年的市场增速始终保持在20%以上。

未来几年时间,大概率也能够实现两位数的增速。

如此一来,借助于行业平均增速和市场集中度不断提高的双重利好,头部定制家居品牌有望交出超过市场平均的成绩单。

什么意思呢?

即便如今就估值来说,不存在绝对的安全边际。但至少,还可以赚业绩增长的钱。

(文章来源:作者:卢林建/粒场财经(ID:ggmyleap),侵删)