本次疫情以来,消费行业受到了前所未有的挑战和危机,尤其是以线下终端销售为主的可选消费品受到的冲击尤为重大,服装行业首当其冲。此次疫情对服装行业一季度以及三季度的销售提供了很大的挑战,2020Q1 服装零售整体下滑,Q3 行业面临冬季滞销服装去库存,全年业绩承压。但此次疫情对服装行业长期基本面有着催化的作用。

纺织服装行业零售端短期受到影响,预计 2020Q1 服装零售同比下滑。

2019 年我国宏观经济放缓,服装零售整体较为低迷,除童装和运动装增速较高之外,女装、男装、家纺、鞋类以及内衣等子行业增长平稳,服装行业短期进入了稳定增长的发展阶段。

2019 年各个月份服装零售增速较18 年同期均有所下降,假设没有本次疫情影响,2020 年Q1 服装消费与19 年同期持平,疫情拖累Q1 增速10~20pct,通过初步测算预计2020 年Q1 服装消费同比下滑10~20%。假设Q2、Q3、Q4 服装消费与19 年同期持平,预计2020 年全年服装消费总额下滑1.44%。

短期看疫情对服装行业收入形成冲击。传统春节消费旺季的线下零售受到较大的冲击,后续的疫情防控要求居民减少外出活动,也会对服装线下零售形成了负面影响。

一季度服装零售下滑概率大,如果疫情在Q1 末得到控制,Q2 会有报复性的消费,服装零售Q2 有望反弹,但是考虑到终端库存等因素的影响,对服装行业业绩的影响会延续至三季度。所以目前对全年的估算是Q1 低、Q2 高、Q3 低、Q4 高的趋势。

2.1. 当前服装行业处于存量阶段,国内品牌竞争优势逐渐突显

服装零售经历了四个发展阶段,目前阶段行业趋于稳定。服装行业从2000 年以来一共经历了四个阶段:第一阶段是2000-2008 年的高速发展阶段,服装零售复合增速高达20.74%,这个阶段中主要服装企业快速发展,但是品牌化程度不高。

第二阶段是2009-2011 年的持续扩张阶段,行业零售复合增速为32.08%,服装行业公司迎来上市热潮。第三阶段是2012 年-2016 年的调整改革阶段,海外品牌涌入对国产品牌造成巨大压力,国产品牌开始调整发展模式,行业零售复合增速降低至10.11%。第四阶段从2017 年开始至今,调整初见成效,本土品牌开始崛起,行业整体缓慢复苏趋于稳定。

服装零售增速放缓,行业进入存量竞争阶段。2019 年以来,受中美贸易战和去杠杆政策影响,服装零售整体表现低迷,2019 年各月份服装零售同比增长都低于社零增速,4 月和10 月甚至出现负增长,全年同比增长2.9%,增速同比下滑5.01pct。所以,服装行业在大消费体系中存量大,但是增速低于平均值,显示出服装行业进入了相对存量竞争的阶段。

2.2. 疫情对海外服装品牌造成较大冲击,国内品牌具有优势

海外服装品牌受疫情影响关闭大量中国门店,业绩受到明显冲击。在疫情的影响下,海外品牌纷纷大幅关闭其在中国的门店,其中Nike、PUMA、Levis、Columbia、无印良品等品牌关闭门店数量超过中国总门店数的50%。

由于中国市场已成为海外品牌重要的收入来源,此次疫情使海外品牌业绩明显承压,Adidas 自农历新年以来在大中华区的销售额暴跌85%,Nike、PUMA 等公司销量大幅下滑,加拿大鹅预计全年收入比预期减少3.18 亿~3.95 亿加元。在疫情的催化下,Gap 集团旗下Old Navy 宣布于3 月1 日全面撤出中国市场,成为了近年来继New Look、Topshop 和Forever 21 后又一退出中国市场的海外服装品牌,疫情加速了海外品牌的中国业务的调整。

海外品牌竞争力已呈下降趋势,国产品牌优势凸显。近年来国内服装品牌积极布局,凭借本土化优势分散市场份额,掌握了一定的市场主动权,2014-2018 年各服装子行业前十大品牌中本土品牌的市占率均有显著提升,海外品牌的竞争力随之下降。运动市场的前十名品牌中,国产品牌市占率之和由27.8%提升至37.2%,提升了9.4 个pct,安踏、李宁等企业的品牌影响力不断加强。

童装市场的前十名品牌中,国产品牌市占率之和由8.7%提升至10.5%,童装龙头巴拉巴拉的品牌市占率增长显著。随着国产品牌在研发、供应链、电商等方面的加速升级,消费者对国产品牌认可度的不断提升,海外品牌的竞争力逐渐被削弱。

2.3. 国内服装品牌积极应对疫情,竞争力有望提升

国产品牌布局线上零售初现成效,积极推动复工,有望借助疫情提升竞争力。国内龙头服装品牌针对疫情做出了迅速的反应,把握消费者的移动端在线时间大幅增加的机会发展线上零售,并积极开展复工计划。太平鸟借助微信会员专场、小程序分销、直播等形式发力线上渠道,2 月上旬日均总零售额超1000 万,已于2 月17 日正式复工。

地素时尚微信小程序分销功能上线当日DAZZLE 和dzzit 两个子品牌的销售额突破了400 万元。波司登也结合线上渠道在春节前完成了90%的冬装羽绒服的销售。以安踏为代表的运动品牌发布线上教学视频引发健身热潮,刺激消费者对运动健身产品的需求。国产服装品牌有望借助疫情这一挑战提升竞争力,实现自身经营的升级和优化。

2.4. 疫情催化下龙头服装品牌集中度有望提升

疫情对中小型服装企业冲击较大,预计行业将加速出清。在纺织服装行业上市公司中有5 家企业的现金流可维持年限不超过4 个月,9 家企业的现金流可维持年限不超过半年,随着疫情的持续存在资金链断裂的风险。

受供需两端的双重挤压,若疫情无法在短期内结束,中小型服装企业将面临着较为严重的生存危机,预计会加速服装行业的出清,推动龙头集中度的提升。本测算只是基于上市公司数据进行估计,纺织服装全行业非上市公司数量近20000 家,非上市公司受疫情影响将会更大。

龙头品牌凭借线上渠道资源和品牌影响力表现出较强抵御能力,疫情后有望实现行业整合。纺织服装龙头品牌近年来大力布局线上渠道,2019H1 森马和太平鸟的线上收入占比分别达到了41.26%和29.09%,线上收入维持较高增速,因此面对疫情时有较强抵御的能力,能够通过线上发力缓解线下销售冲击。

龙头品牌自身具有较高的品牌影响力和号召力,粉丝忠诚度高,在疫情期间能够在线上快速引流,实现线上销售业绩的突破。疫情增强了国内品牌的粉丝运营能力,加快了线上渠道布局的进程,在疫情结束后,消费者积攒的服装购物需求将迎来爆发,衰落的中小企业的资源有待整合,龙头企业有望借此机会实现集中度的提升。

近年来国内龙头品牌供应链改革效果明显,提高了供应链整体效率及灵活性;品牌设计紧跟国际潮流,力图打造出高端品质、潮流时尚的品牌形象;在渠道结构方面进行优化调整,升级门店形象,提升购买者的购物体验以增加客群。国内龙头品牌在供应链、品牌、渠道方面的优化使得在与其他国内品牌的竞争中具有更大优势。在疫情背景下,行业结构的优化有望加速。

3.1. 国内龙头品牌供应链改革效果明显,营运效率趋于上升

国内品牌紧跟国外先进管理模式,供应链改革收效明显。本土优秀服装企业学习国际成熟的快反柔性供应链模式,基于中国市场特点,从供应链各环节着手改良,提升供应链整体效率及灵活性,及时对市场变化作出快速反应。供应链改革使得国内龙头品牌获得更强的竞争力。

国内龙头品牌不断推进供应链改革以提升供应链反应效率。森马与核心供应商推出“反季下单”模式,利用淡季生产基本款,为旺季翻单产品预留产能,保有打造爆款的快速反应能力,充分优化供应链产能分布,实现公司与供应商共赢。

波司登通过中央配送中心(CDC)服务全国所有渠道,利用一套物流管理系统管理所有库存,CDC 基于分布式部署,采用“CDC 直接分发门店”的一级配送流程,快速响应市场需求,实现货品全国共享。国内龙头品牌普遍与核心供应商加深合作,在设计、下单模式等方面协同创新,共建供应链效率壁垒。太平鸟采用先进的TOC 管理系统、门店DRP 系统、“云仓”数字化商品管理系统来提高效率。国内龙头品牌都在积极进行供应量改革和优化。

供应链升级优化使得国内龙头品牌营运水平和竞争力上升。国内品牌通过期货与现货结合的模式,订货会向供应商少量下单,结合销售情况灵活追单,以销定产,减少存货积压,打造畅销款拉升销售额。

通过物流系统和门店终端的数字化改革,搭建符合企业自身特点的物流存货系统,提升物流灵活性,降低存货压力,同时为上游的下阶段设计生产提供信息支持,进一步提高供应链快速反应能力。供应链的升级使得国内龙头品牌上新效率提高,公司管理能力的增强,实现了运营水平的提升,相比国内其他品牌具有更强的竞争力,加速了国内品牌集中度提升以及行业结构优化。

3.2. 品牌设计进步成就更好的国内龙头品牌

服装企业品牌产品和营销时尚化,打造更好的品牌形象。面对激烈的市场竞争环境,服装企业把目光从现有行业扩大到替代性行业,重新定义消费群体及其需求,从中创造出了新需求。在品牌功能性已经有一定优势之后注入时尚性,从而拓展自己的消费群体,扩大品牌影响力。

龙头企业紧跟国际潮流,力图设计高端优质、潮流时尚的产品。一方面中国品牌积极引进有海外背景的中国设计师,海归设计师既可以接触到西方的时尚元素,拓宽设计思路,还可以“因地制宜”,依赖当地的产业资源及市场,快速成长。

另一方面众多中国知名品牌纷纷通过聘请国外设计顾问、与国际优秀设计师以及收购设计师品牌等方式提高品牌产品的设计能力,既保持品牌的国内热度也拓展国际市场。龙头品牌通过不断优化设计,提升力品牌形象,吸引了更多客户群体。

以李宁为例,公司在扩大消费群体和优化设计上协同发力,全面提高品牌影响力。在创造新消费需求上,李宁进行多次跨界合作,吸引年轻消费者的喜爱。2019 年7 月,李宁与知名电竞俱乐部EDG 合作,在联名产品中融入EDG 元素,并首次邀请电竞选手代言,“中国李宁x 中国EDG”掀起热议,不仅吸引了大批EDG 粉丝、数量庞大的电竞爱好者与运动时尚爱好者,还展现出品牌的潮酷态度,为进军电竞时尚市场奠定基础。

在推动设计进步上,李宁将中国文化融入服装设计,打造特色鲜明、引领风潮的品牌形象。公司时尚线中国李宁的逐步展开,既能推动产品销售,也能更新品牌形象以拓广客群,提升收入。李宁在2018 年营收增速达18%,2019H1 营收增速达33%,收入增速较快显示公司运动时尚产品的市场认可度较高。

3.3. 渠道优化助国内龙头品牌提高形象、聚焦客群

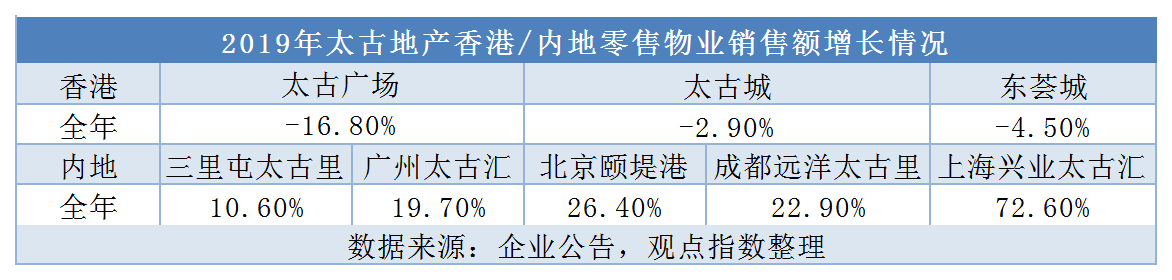

国内品牌渠道中电商及购物中心占比提升,为收入增长带来动力。国内龙头品牌纷纷布局电商,与流量巨头合作并搭建有O2O 体系,取得快速发展。一方面线上加大和天猫、京东等平台的合作,另一方面搭建并完善相应的电商配套设施例如营销体系物流中心、仓储中心等。

安踏2019 年双十一销售额达到18.3 亿,同比增长61.95%。购物中心渠道将成未来布局趋势,国内龙头品牌争相入驻。购物中心面积更大、客流量更多、店效更高,营销效果更好,国内品牌正在加速布局。渠道优化使得国内龙头品牌获得更强竞争力。

门店形象高端优化使得中国龙头品牌吸引力和竞争力上升。2017 年,海澜之家首家形象升级门店在广州天河城全新亮相,招牌从传统的“海澜之家”字样换成了“HLA”,整个门店以冷淡白色系为主色调,风格简约现代;2018 年,波司登更新门店logo,简化字体设计;同年,森马首家新形象时尚设计概念店在上海亮相,门店采用了白色主色调与简洁明快的设计风格,声、光、电的设计组合营造出活力与时尚感。此外,太平鸟、安踏李宁、特步也在更新店铺装潢风格,迎合年轻消费群体购物喜好。

以安踏为例,第九代门店进行形象改造优化,吸引客群。2019 年5 月,安踏首家九代门店正式在重庆亮相,不同于往日的色彩斑斓,第九代门店使用了极具未来感的科技蓝,并且有“重庆”“巴适得很”等字样,非常具备当地的特点,云货架升级、自主收银系统、可移动屏幕、三角视频及试衣间门洞视频更是吸引消费者眼球。

同年9 月延续重庆店的“数字化”、“年轻化”、“专业化”门店特色,安踏第二家九代门店在上海潮流圣地豫园火爆开业,口碑再创佳绩,采用了更科学的服装陈列方式,并利用灯光、背景色、功能道具与服饰的搭配呼应,让门店形象更具潮流感。更多的安踏门店也会陆续进行形象升级,带给运动消费者不一样的购物体验,提高了品牌竞争力。