3月19日,携程公布了2019年全年未经审计的财务业绩。财报显示,携程2019年全年净营业收入为356.66亿元,同比增长15.18%;归母净利润为70.11亿元,同比增长530.49%。

携程2019年财报显示利润暴涨,营收却增长乏力,背后的原因是什么?以及疫情对携程的影响是什么?让我们通过携程2019年财报一探究竟。

一、携程的核心业务发展如何?

交通票务和酒店预订是携程两大核心业务,核心业务增长疲软,必然会限制整体营收增长。

携程主营业务包括交通票务、酒店预订、旅游度假、商旅服务等在线旅行服务。

目前,交通票务和酒店预订是携程的两大核心业务,两者占比在80%左右。其中,在2015年收购去哪儿导致交通票务业务在2016年大幅赶超酒店预订业务,交通业务成为携程第一大营收源

数据来源:公司公告

受航空销售政策影响,交通票务业务增长疲软。

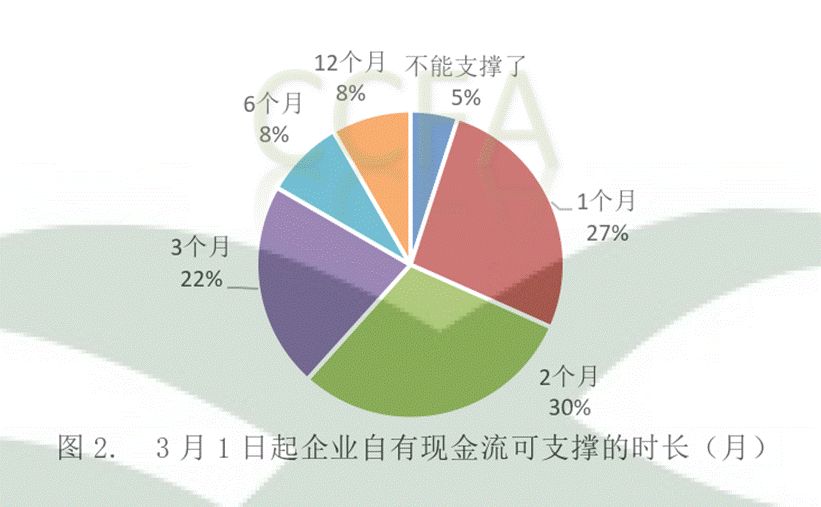

交通票务业务是携程目前最大的营收源。2019年,交通票务实现营收140亿元,同比增长8%。

交通票务在2016年的营收增速达到98.2%,主要由于并表去哪儿业绩所致。其营收同比增速在2017年-2019年分别为38.5%、5.9%和8.0%,持续下滑。主要是2016年7月起,中国航空公司开始实行“提直降代”的销售政策,压缩了携程交通票务的营收空间。

数据来源:公司公告

并表驱动酒店预订业务大幅增长,但受美团压制导致其增速放缓。

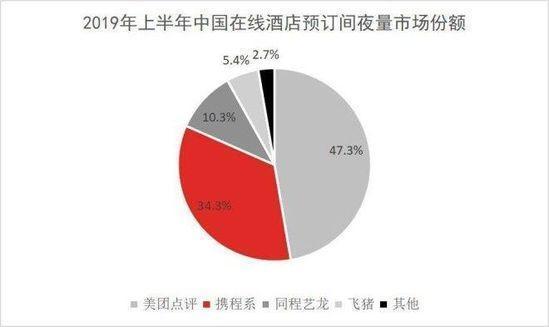

2016年并表去哪儿致使携程酒店预订业务实现营收73.09亿元,同比增速达到58.32%,之后随着美团酒旅的突飞猛进使其营收增速进入下行通道,在2019年只有17%。

数据来源:公司公告

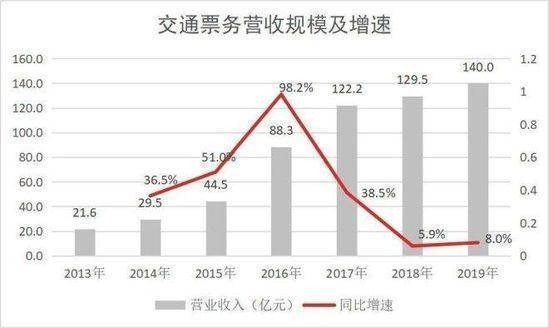

在线酒店预定市场中,美团与携程形成错位竞争。携程定位于高端商务旅游市场,美团定位于本地生活服务相对低端市场。所以携程的单间夜贡献收入要高于美团,仅从交易量来说,携程系的市占率远高于美团。

但按照间夜量统计口径,在2019年上半年我国在线酒店预订的市场格局中,美团凭借低端酒店资源积累的优势,占据47.30%的市场份额,市占率遥遥领先,并高于携程、去哪儿和同程艺龙的市占率之和。

数据来源:Trustdata

为了拓展市场份额,近年来携程加速向三四线城市渗透,通过渠道下沉来扩大在线酒店预定中的覆盖范围。携程的低星酒店间夜量在第四季度同比增长约50%,低端酒店预订增长势头良好。

二、携程的成长能力如何?

一系列并购共同驱动携程营收大幅增长,但随着市场竞争的加剧,核心业务增速放缓,导致营收增长受限。

携程在2015年10月与百度达成股权置换持有去哪儿50%的股份,自2015年12月31日起并表去哪儿。2016年12月,携程以14亿英镑收购了英国搜索平台天巡,自2016年12月31日起合并天巡的财务业绩。外延并购促进2016年和2017年的营业收入增速分别达到76.59%和39.24%。

但营收增速在2017年、2018年和2019年分别跌至39.24%、15.56%和15.18%。除市场饱和度及携程自身体量越来越大之外,阿里飞猪、美团酒旅等竞争对手快速发展制约了携程核心业务的增长,导致整体营收增长乏力。

数据来源:公司公告

从各业务板块来看,携程各个业务增长基本处于大幅放缓的状态。

从历史数据来看,自2016年以来,携程各个业务的营收增速均呈现不同幅度的下滑趋势。尤其是交通票务的营收增速从2016年的98.2%下滑至2019年的8%。

酒店预订的营收增速也进入下行通道,2019年只有17%。

旅游度假业务在2015年的营收增速达到了58.04%,主要由于有组织的旅游和自助游的数量增长;随后,其营收增速一直维持在20%左右。

商旅服务的营收增速在2016年-2018年期间略有波动,但基本保持稳定。在2019年同比微降2.2个百分点。

其他业务主要是在线广告服务,2019年营收增速达到27%,同比增长6.6个百分点,有所回暖。

但由于其他业务的收入占比较低,其增长回暖对营收增长的贡献微乎其微。

数据来源:公司公告

三、携程的盈利能力如何?

营收增速放缓之下,控费成了携程提高利润空间的关键。

携程在2016年的归母净利润亏损14.18亿元,同比降低156.54%,主要受两方面影响:一是携程在2016年上半年受包括四大航在内的航司暂停与去哪儿合作的影响;二是受股权激励的影响,2016年股权激励费用达到了35.60亿元,若剔除股权激励的影响,其归母净利润为21.42亿元,同比降低32.02%。

2017年,携程压缩期间费用,期间费用率从2016年的84.34%降至2017年的72.67%,从而释放了携程的利润空间。

2014年-2019年,公司归母净利润波动较大,其同比增速分别为932.10%、-156.54%、251.97%、-48.40%和530.49%,主要受到股权激励费用和公允价值损益的波动影响。

2019年归母净利润为70.11亿元,同比大增530.49%,究其原因,一是由于报告期内非经常损益贡献36.30亿元,而2018年的非经常损益为-10.75亿元。若剔除此部分收益,2019年的扣非净利润为33.81亿元,仅同比增长54.60%;二是得益于携程控费能力的提升,报告期内期间费用率(市场费用率+管理费用率+研发费用率+财务费用率)同比降低5.87个百分点。

数据来源:公司公告

费用率高企不下拖累了携程的业绩,提升控费能力,有助于释放更大的利润空间。

由于市场竞争激烈,为应对竞争压力,2014年以来,携程开始加大销售费用和研发费用的投入,销售费用率和研发费用率提升明显。

在经历了一系列并购整合之后,携程的销售费用率和研发费用率均有所下降,在2019年分别达到26.06%和29.92%。

随着携程控费能力的提升,盈利空间存在进一步扩大的可能。

四、疫情对携程的业绩影响如何?

受新冠疫情爆发的影响,2020年旅游行业全链条均损失惨重。

携程在财报中降低了对2020年第一季度预期。携程预计,2020年第一季度净营业收入同比下降45%-50%。若不计股权报酬费用,2020年第1季度运营亏损为17.5亿到18.5亿元。

携程透露,在此次新冠疫情期间,携程累计退订数千万订单,涉及金额超过310亿元,相当于携程GMV的3.56%。而疫情前期携程为用户提供无损退订、以及为供应商分担的财务损失,都会反映在2020年第一季度的业绩中。

疫情影响销售回款,使旅游企业面临较大的资金压力。为了缓解资金压力,携程寻求以下措施进行自救:

(1)开启“复兴V计划”,促进现金回流。3月5日晚间,携程举行了“旅游复兴V计划”,将联合数百目的、万家品牌共同投入10亿元复苏基金,促进旅游消费,振兴疫后旅游经济。仅2周,酒店预售销量就有了20倍的增长,其中一件3000份的酒店预售套餐在半小时内被抢光。

(2)高管降薪节流。3月9日,携程CEO孙洁发布内部信称,从本月开始,携程联合创始人、董事局主席梁建章和孙洁开始0薪。高管层也提出自愿降薪,最低半薪,直至行业恢复。其他员工暂缓涨薪,服务部一线员工可正常调涨薪资。

以上措施在一定程度上缓解了携程的资金压力。且从现金流看,携程经营活动现金净流量规模持续扩大,并持续高于当期净利润规模,自生造血能力较强。

截至2019年12月31日携程现金及现金等价物及短期投资余额总计429.8亿元,在手资金充足,这也能为携程渡过困境提供充足的资金保障。所以目前看携程有望渡过“至暗时刻”。

当然,危机与机遇并存。由于携程的交通票务和酒旅预定业务属于刚需,疫情过后,其核心业务可能会迎来报复性反弹,有助于携程突破营收增长乏力的困境。