龙湖的天街之旅,最早开启于2002年。彼时,龙湖首个商业项目——“重庆北城天街”购物中心开业,发展至今,已有十几年历史。

“天街”主要布局在国内一二线城市,近年来不断进行规模扩张,特别是新一线城市逐渐成为了核心所在。

从扩张速度上看,新一线城市给了龙湖在购物中心业务上的规模底气。然而对比同行,新一线棋局带来的另一面,则是租金收入表现一般,也尚未有极具代表性的标杆项目出现。

保持扩张速度的同时,如何提升租金收入,并打造具有市场印记的标杆项目,依然是龙湖未来的努力方向。

新一线选择

龙湖目前拥有“天街”、“星悦荟”、“家悦荟”三个购物中心品牌,2019年报数据显示,已开业的购物中心数量为39个,已开业建筑面积为377万平方米,其中天街为31个,星悦荟为8个,家悦荟为1个。

天街定位为都市型购物中心,一直是龙湖商业发展的重点,项目数量占比约79.5%,建筑面积占比约93%,占据绝对的数量和体量优势。

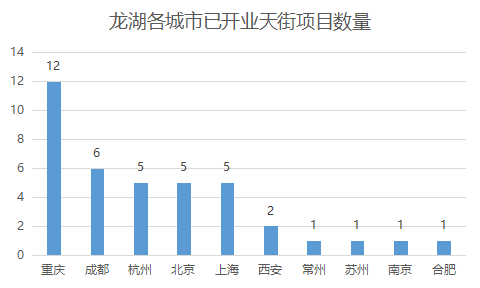

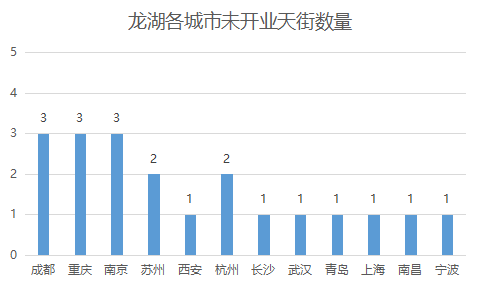

在城市上,天街一直围绕一二线城市进行布局,其中重庆、成都、杭州等新一线城市是重点。据观点指数统计,在龙湖天街已布局城市中,重庆项目数量最多,为12个,其次是成都,有6个项目,再则是杭州,有5个项目。未开业的天街项目中,上述新一线城市依然在数量上占据优势。

从下图不难看出,自首座购物中心开业,重庆这座城市就在龙湖天街商业版图中占据了重要地位,成都、杭州也与北京、上海等一线城市一样备受重视。

数据来源:企业2019年报,观点指数整理

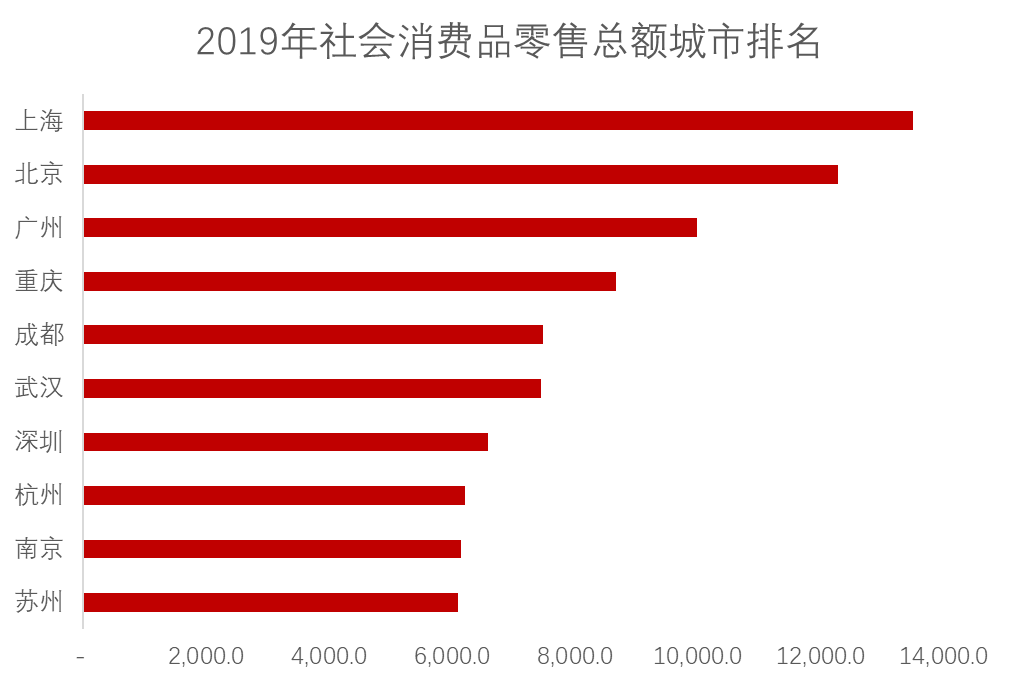

近年来,重庆、成都、杭州等新一线城市拥有很大的消费潜力,也是不少商业地产企业的必争之地,如去年新鸿基和新世界都在杭州大手笔拿地。

一线城市商业逐渐饱和,以及竞争白热化,让不少商业地产企业转战新一线城市,并制定出相应的扩张战略。

在维持原有市场布局的前提下,龙湖也陆续开拓了新的城市布局,如长沙、武汉、青岛等。

数据来源:企业2019年报,观点指数整理

总体而言,龙湖选择在新一线城市进行扩张,可以抢占尚有较大市场上升空间的市场,如已运营超过10座项目的重庆,有利于整合资源,形成较大的规模和品牌效应。

值得一提的是,在龙湖已开业或正在建设的商业中,有超过70座是轨交上盖,如成都龙湖西宸天街。

4月24日,龙湖集团与金地集团联合竞得东莞茶山最大TOD项目,计划共同打造集商业、住宅、写字楼为一体的大型TOD综合体。这类TOD开发模式的运用,或许也将是龙湖天街未来几年加速布局的助力之一。

来自时间的考验

在商业的长期规划上,自2011年,龙湖就表示每年将销售回款10%以内的资金投入商业运营,以保证商业的稳健发展。随着龙湖商业的扩张,未来势必要投入更多的资金,因此资金投入和盈利之间的平衡显得非常重要,对龙湖而言也是一个挑战。

过去的2019年,龙湖购物中心租金收入为47.5亿元;销售额达267亿元,同比增长25%;全年平均日客流量达154万人次,同比增长23%,主要由旗下天街项目贡献。

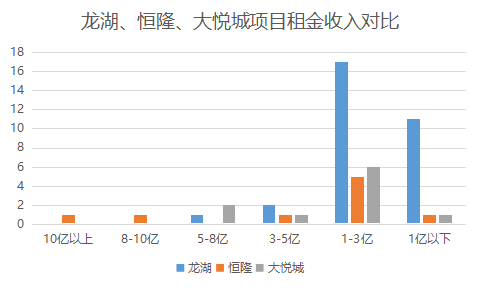

已开业的31个天街项目中,重庆北城天街租金收入最高,约为5.02亿元,也是唯一一个租金收入突破5亿元的天街项目。在租金的区间分布上,5亿以上的项目数量仅有1个,17个项目的租金收入均在1-3亿之间,1亿以下的数量为11个。

数据来源:企业2019年报,观点指数整理

反观恒隆和大悦城,据2019年报数据显示,恒隆目前共有9个已开业的恒隆广场项目,上海恒隆广场的租金收入最高,为16.96亿元,租金收入10亿以上和8-10亿的项目各有1个,3-5亿的有1个,1-3亿的有5个,1亿以下的项目有1个,为去年下半年新开业的昆明恒隆广场。

而大悦城纯零售项目数量为10个,租金收入最高项目是西单大悦城,为7.03亿元,5-8亿的项目有2个,3-5亿的有1个,1-3亿的有6个,1亿以下的有1个。

恒隆广场和大悦城的项目数量少于天街,但单体项目租金收入远超天街,这与布局有很大关系——恒隆在上海、大悦城在北京均有不止一个标杆性项目,无论是在商圈位置亦或是人均消费水平都占据很大优势,而龙湖的重点主要放在重庆、成都等新一线城市,所能创造的租金收益也就逊于前者。

整体来看,虽然龙湖已开业天街项目整体租金收入较为可观,但单体项目租金收入方面与大悦城、恒隆广场等相比还有较大差距,尚未有极具代表性的标杆项目。

从租金收入增长率来看,新旧项目之间差距较大。据龙湖2019年报数据显示,已开业天街项目的平均租金增长率为32.8%。除2019年新开业的9个项目外,在剩余的项目中,低于平均租金增长率的有16个,高于的有6个。

其中,最高的为2018年12月底开业的成都西辰天街,租金收入增长率高达1434.5%;最低的为已开业数十年的重庆北城天街,租金收入增长率为3.6%。

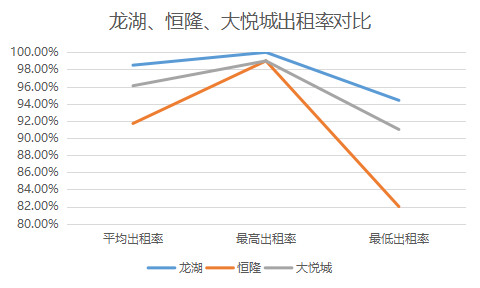

出租率方面,龙湖天街出租率维持在较高水平,已开业项目平均出租率高达98.5%,最高为100%,最低为94.4%。其中,出租率为100%的项目有9个,分别分布在重庆、成都、杭州和北京等地。

而恒隆已开业项目平均出租率为91.7%,最高为99%,最低为82%;大悦城平均出租率则为96.1%,最高为99%,最低为91%。因此从平均出租率来看,天街出租率整体而言优于恒隆广场和大悦城,在行业处于很高的水平。

数据来源:企业2019年报,观点指数整理

回到运营层面,实际上运营时间长短对租金收入、增长率和出租率方面均有一定影响。运营时间较长的项目,如最早的重庆北城天街是龙湖目前租金收入最高的天街项目,但租金增长率方面难以突破。

数据来源:公开信息披露,观点指数整理

对于运营时间较短项目而言,租金收入和增长率均有较大上升空间,但需要持续投入成本以及较强的运营能力。

龙湖已开业的天街项目中,运营时间3年以下的最多,仅2019年的新开业项目就有9个。

因此,在保持扩张速度同时,保持稳定的租金收入和增长依然是龙湖未来的努力方向。新的项目也需要时间继续培育,能否取得合乎期待的成绩,仍需拭目以待。