据悉,本地即时零售和配送平台“达达集团”于美东时间5月12日正式向美国证券交易委员会(SEC)递交F-1招股文件,计划以“DADA”为交易代码在纳斯达克挂牌上市。

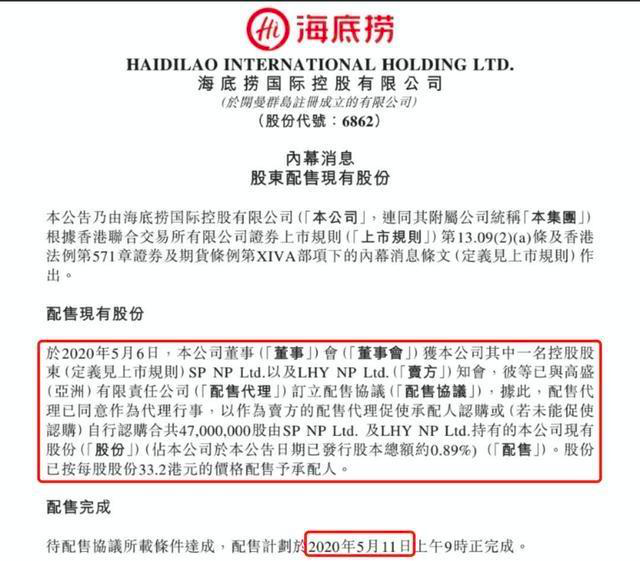

达达集团以“占位符”的方式暂定募资规模为1亿美元,未来将发生变化,高盛亚洲、美银证券和杰富瑞担任联席主承销商。在招股书中暂未透露发行价格区间、发行量等信息。招股书显示,达达集团首次公开募股募集到的资金将主要用于:投资技术和研发、实施营销计划和扩大用户群,以及一般的企业目的。

达达集团由达达和京东到家两个运营主体组成,2019年12月由“达达--京东到家”正式更名为“达达集团”。达达集团成立以来的几大较大发展事件:

2014年6月,达达成立,同年7月获得来自红杉中国的数百万美元A轮投资;

2015年年底完成由DST和红杉资本中国领投的3亿美元D轮融资,估值突破10亿美元;

京东到家于2015年4月正式上线,作为京东集团旗下的O2O子公司;

2016年4月15日,双方共同宣布就合并一事达成最终协议;

2018年8月,达达-京东到家完成了5亿美元的融资,由沃尔玛和京东分别增持;

2019年12月,改名为“达达集团”。

更名升级后的达达将实施“零售+配送”双核驱动战略。达达集团自从与京东到家合并之后,已不再局限于餐饮外卖,而是率先开始与大卖场、标超、便利店、精品超市等进行合作,将业务延伸到仓储、落地配。

达达集团的基本面

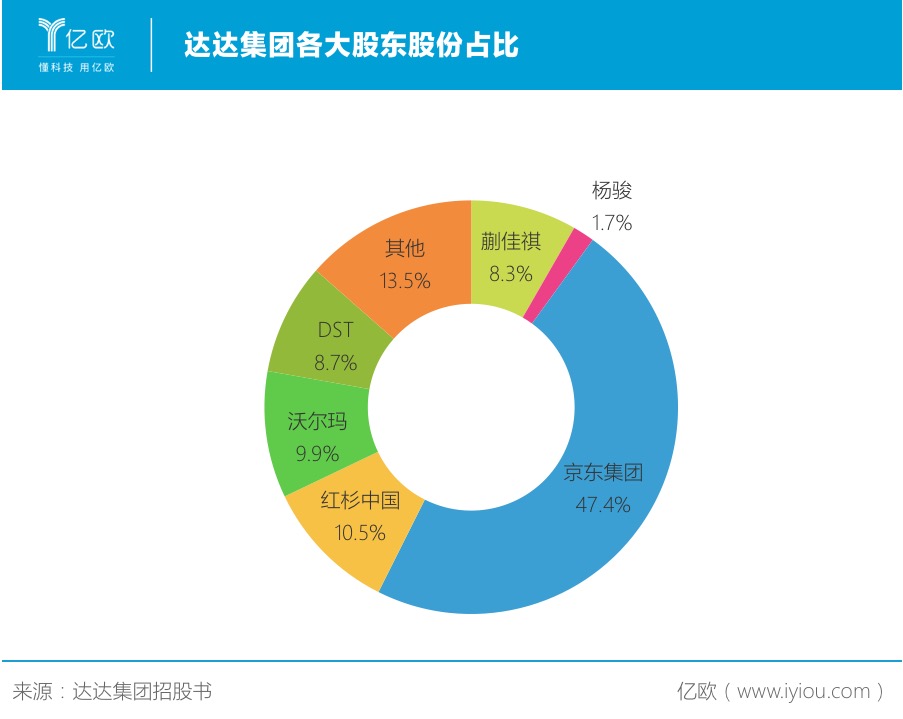

从股权结构来看,IPO前,达达集团创始人兼CEO蒯佳祺持有8.3%的股份,联合创始人兼CTO杨骏持股1.7%;而京东集团则持有47.4%的股份,红杉资本中国基金、沃尔玛和DST分别持有10.5%、9.9%和8.7%的股份,达达集团创始人兼CEO蒯佳祺任董事会主席及CEO。

收入方面,分为达达快送业务和京东到家业务。达达快送的收入主要来自向物流公司、连锁商家、SME商家及个人提供的最后一公里和同城配送服务;京东到家的收入是为平台向商家收取的佣金及配送服务、向品牌提供在线营销广告服务等。

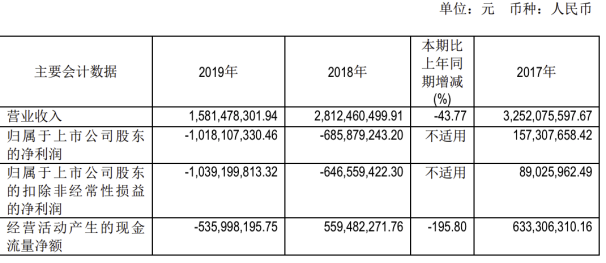

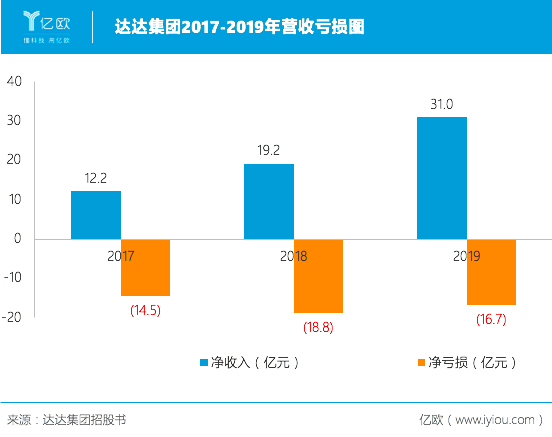

2017年至2019年,达达集团的净收入分别为12.2亿元、19.2亿元和31.0亿元;净亏损分别为14.5亿元、18.8亿元、16.7亿元,造成亏损的主要原因在于运营所需成本较大。2017年至2019年,达达在运营及支持方面的成本分别为15.93亿元、20.44亿元、28.46亿元。

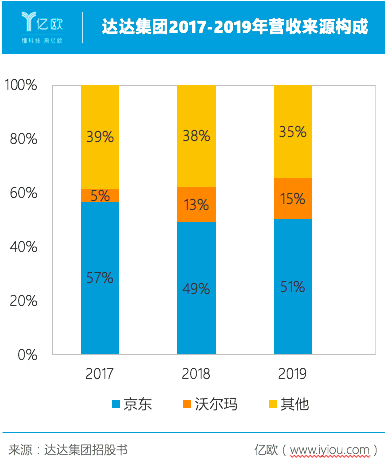

值得注意的是,达达集团净收入中有很大一部分来自:京东集团、沃尔玛和永辉这三家大客户。京东和沃尔玛均为达达集团的战略投资方及股东。

招股书显示,2017年至2019年由京东给带来的营收,在达达集团总营收中的占比分别是56.7%、49.1%、50.5%。沃尔玛带来的收入占比为4.6%、13.0%和14.9%。

用户规模方面,截至2019年12月31日,达达快送业务覆盖全国2400多个县区市,日单量峰值约1000万单。京东到家业务覆盖全国超过700个县区市。2019年4月至2020年3月,达达快送平台的超过634000名骑手总计交付8.22亿份订单。

疫情期间,京东到家平台单量达到去年春节同期的5倍。这对商品供应和配送效率,都提出了更高的要求。达达集团启动了“到家新鲜菜场”项目,50余家连锁商超以及近30家社区生鲜连锁、菜市场加入其中,重点保障每日7-10点京东到家平台生鲜类商品供应充分、价格稳定、配送及时。

达达集团的潜力与风险

在即时配送现已成为线上线下零售企业服务标配的当下,即时配送的商场竞赛也显得格外剧烈。据《2019年中国即时物流行业研究报告》显示,2019年行业规模预计为1312.6亿元,2020年将达到1700.8亿元。

面对千亿级市场,大量资本争相涌入。

2019年6月,阿里巴巴旗下饿了么口碑宣布即时物流品牌“蜂鸟”独立,并在今年3月,菜鸟网络完成对即时物流企业点我达的全资收购。

2017年,美团上线跑腿业务,开始试水本地即时配送;2018年,美团点评上线闪购业务;2019年5月,美团正式推出新品牌“美团配送”,同时宣布开放配送平台。

另外,去年10月顺丰宣布成立“顺丰同城急送”,正式进军即时配送业务。

随着,达达集团的上市,无疑将即时配送的战火引向新高潮。

有商流就有物流,这是至今一直没改变的法则。同样在即时配送行业,背后都有着足够大商流平台支撑的美团配送、蜂鸟即配、达达优势明显。这三大巨头一方面在为打造自己的数字化新零售基础设施,以进一步稳固业务根基;另一方面则是向即时配送市场发起冲击。

据第三方商场研讨组织比达咨询发布的《2019年第1季度我国即时配送商场研讨陈说》(以下简称“《陈说》”)显现,从商场格局来看,蜂鸟配送、达达集团、美团配送的商场份额占比分别为28.4%、25.6%和24.8%。三足鼎立格局已现。

招股书中援引艾瑞咨询的统计数据显示,达达集团旗下两大平台在商超即时零售、社会化即时配送两个领域中市场占有率均为第一。

参考快递行业的布局策略,即时配送充分考虑在订单量、覆盖面积、人均效率、客户满意等方面的因素,将人均覆盖半径规划到足够密,兼顾时效与成本,从而能达到这张即时配送的网络效能。这样可以激活即时线上消费需求,而即时线上消费规模的扩张又能反向增加订单密度,摊薄即时配送单位成本,从而形成一个正向的循环。

在满足消费者即时性需求的同时,即时配送市场仍然面临了诸多挑战,其本质还是物流,它的行业模式中存在着两个风险,一是产品破损、遗失、误时的风险,二是配送员出现交通状况的风险。

即时配送的创业草莽期将暂告一个段落,敲锣打鼓上市的接力赛即将开跑。

但需要看到另一面的是,即使配送的市场规模正在随着用户消费到家服务的养成,会逐渐扩大,如何突破到家服务的行业天花板才能讲好达达未来的增长故事。