香港6月,亚热带海风吹过中环码头,不远处的港交所热钱汹涌。

一家优质公司的挂牌上市,就已经是交易所的节日,何况是两家。

6月11日,网易回归港交所,代码9999.HK。鸣锣开盘133港元,较发行价上涨8.13%,市值攀上4500亿港元。

6月18日,“很京东”的日子。京东在港交所二次上市,代码9618.HK。首日高开5.75%,报239港元,市值逾7000亿港元。

港交所已经汇集腾讯(0700.HK)、阿里巴巴(9988.HK)、小米(1810.HK)、美团点评(3690.HK)、网易、京东等中国最头部的互联网公司。

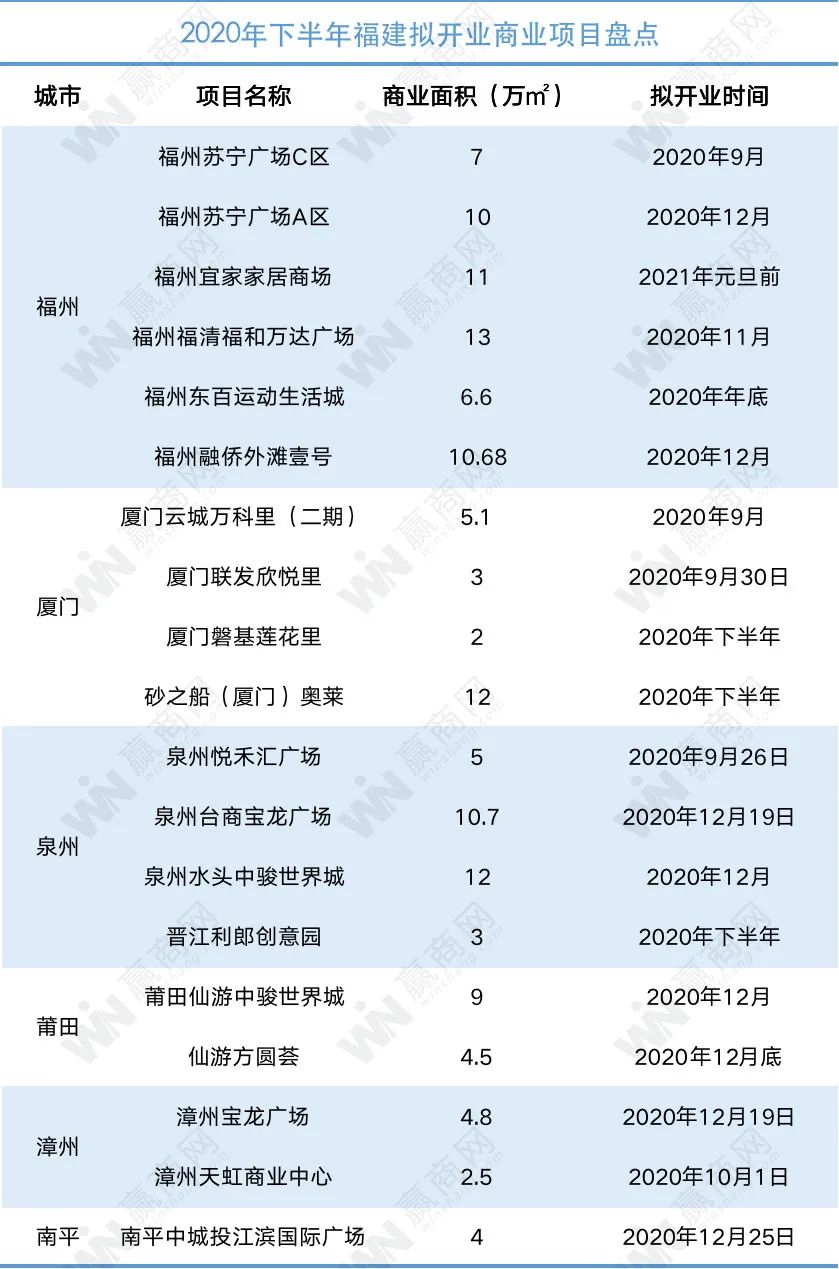

截至2020年5月底,港交所共有上市公司2482家,总市值33.98万亿港元。

其中,中国内地公司(包含H股、红筹股、民营企业股等)1261家,占总市值的76.9%,占总成交金额的81.9%。

钱涌香江,港交所与全球资本,共同写下时代中国的倒影。

鲜明的时代分期

观察港交所历史上IPO募资额(含股东售股)排行,不仅可以看到近半“中字头”企业,更能看出非常鲜明的时代分期:

港交所(联交所)历史上IPO募资额前30名 来源:《棱镜》绘制

1990年代末到千禧年,国企改制滚滚红尘,赴港上市的主角是能源、通信领域大型央企。

于是我们看到中国移动(1997)、中国联通(2000)、中国石化(2000)翩然而至。

本世纪第一个十年,改革深化至金融领域,中国资本市场逐步兴起。

大型银行“排队”入场。于是港交所有了建行(2005)、中行(2006)、工行(2006)、农行(2010)。

2006年10月27日,工行在上海、香港的A+H股同步上市,当时创下全球历史最高募资额——191亿美元(当时汇率约1527亿港元)。

紧跟银行脚步的,是国资大型金融机构,例如人保集团(2012)、中国信达(2013)、广发证券(2015)。

2010年代开始,港交所或者整个业界,在经历了新世纪初狂飙突进式的资本盛宴之后,意识到“后劲”可能不足。

最优质的大型央企、国企、金融机构,甚至有实力的民营企业,很多已经完成香港上市。想要挖掘新的、大体量的上市公司,港交所的开拓空间越来越有限。

而正在蓬勃发展的中国互联网、新经济企业,却被港交所拒之门外。

标志性的事件,是阿里巴巴转投纽交所。

时代倒逼改革

2012年6月,以2B业务(alibaba.com)为主体的上市公司“阿里巴巴(1688.HK)”从港交所退市。阿里巴巴此后谋求集团整体IPO。

2013年春节后,市场传出消息,港交所、纽交所、纳斯达克,都在接洽这艘中国电商巨轮。

以互联网为代表的新经济,有一个非常鲜明的特质:与资本、投资密切绑定,同时在企业控制权方面,频频创新。

互联网企业家们需要资金,却不想放弃企业控制权;资本们愿意只要投资回报,不求左右企业发展。

二者一拍即合,于是大量的“同股不同权”企业在互联网领域涌现。

港交所当时的上市规则,并不允许“同股不同权”企业上市。这让与雅虎的控制权纷争后,对控制权非常“敏感”的阿里巴巴无法接受。

港交所希望推动改革,最大阻力来自一条基本法律原理——出资和权利对等,投票权与股权比例对称,“一股一票”。

即便现在,港交所最新版的《主板上市规则》,开篇“一般原则”依然明列:“上市证券的所有持有人均受到公平及平等对待。”

2013年下半年,香港特区政府财库局局长、香港证监会总裁先后对改革表示否定和“中性”。

2014年9月,阿里巴巴集团在纽交所挂牌,随即引领一波中概股赴美上市浪潮。

香港市场错过的不仅是阿里巴巴,还将是中国快速发展的互联网红利期。

改革呼声渐强。

要解决两个问题,一是接纳“同股不同权”;二是让中概股(如阿里巴巴)二次上市。

此前,港交所对二次上市有一定的限制——防止企业先在海外交易所以较低标准上市,再回到香港,规避较为严格的上市标准。

2017年12月,港交所宣布新上市规则“达成共识”。2018年4月,新版主板《上市规则》实施。

改革从被否决到落地,用了四年时间。本质上是时代推动了改革。

港交所行政总裁李小加对此认识很清晰:

“幸运的是,在这四年中,新科技和新经济已经成为驱动世界经济发展的新浪潮……虽然我们错过了一两个大的IPO,但是大家开始认真地思考香港应该如何与时俱进、如何巩固自己独特的国际金融中心的优势了……”

正如李小加强调“新科技和新经济”,新规几乎是精准瞄准中资互联网巨头。

“同股不同权”必须是“经营成功”的“创新产业公司”——市值底线是400亿港元;或者放宽至100亿港元,但必须年利润大于10亿港元。

新规增加《合资格发行人第二上市》章节,“为大中华地区申请人赴港作第二上市提供便利”。

2018年实施新规后不久,港交所迎来小米、美团点评。2019年11月,阿里巴巴衣锦还乡。

2020年6月,网易、京东回归港交所。

互联网巨头成为今天港交所的主角。

投行的圆舞曲

当下的电子交易时代,港交所没了熙熙攘攘的交易大厅,但依旧演奏着投行的圆舞曲。

本质上,投行是预期和资金的中介。投行商业模式的根源,就是把机构(可以大至国家)未来的收益预期装入股、债等证券,在市场上换取当下发展需要的资金。

股票等证券进入市场自由流通之后,投资、投机应运而生。

巴菲特说,股市是为了把钱从躁动的人手里,转到耐心的人手里设计的。无论是冷静的股票投资者,还是一心做大做强公司的企业家,都是“耐心的人”。

投行是与企业家共生,也与律师事务所、会计师事务所等中介机构共生。

港交所(联交所)主板上市的一般流程 来源:《棱镜》绘制

6月网易、京东在港交所的二次上市,也可一探香港IPO的中介生态。

保荐、承销的投行,有瑞信、摩根大通、美银、野村、花旗这样的国际机构,亦不乏中金、中信、海通等中资身影。

京东的二次上市的承销,更是集齐了工、农、中、建、交、招六家大行的投行。

京东港交所二次上市的基本发售信息 来源:招股书

法律、会计团队,有中伦、世达这样的国内外带“圈”大律所;也有德勤、普华永道(在香港为“罗兵咸永道”)等会计师事务所。

港交所总裁李小加,将港交所类比为“钱”、“货”、“场”的汇聚之地。

按照这个逻辑,企业的融资需求,需要以投行为代表的中介机构进行包装、检疫、分销,为这个流淌着“钱”的“场”供“货”。

最近20多年来,内地企业一轮又一轮的赴港上市,让中资投行走向前台。

以2019年为例。该年160家企业在港交所IPO,融资规模3142亿港元。兴业证券援引彭博数据分析,在2019年香港IPO承销规模前20机构中,中资机构就有11家。

中资机构港股IPO承销规模情况 来源:兴业证券援引彭博数据,《棱镜》绘制

其中,中金公司是最典型的代表。2019年,中金港股承销规模排名第一,约326亿港元,市场份额高达10.44%。

中金是国内第一家中外合资的投行,成立于1995年。彼时,恰是中国改革、发展的一个历史节点,是与世界资本合作起步的时代。

中金由五家机构发起——中国建设银行(时称中国人民建设银行)、摩根士丹利、中投保公司(时称中国经济技术投资担保公司)、GIC(新加坡政府投资公司)、香港名力集团。

成立之初,中金公司就承担着自己的使命——“引进国际先进的投资银行技术,为国有大中型企业的体制改革、战略重组和海外融资等提供多种服务,并为中国的投资银行业树立一个样板”。

1997年,中金完成首个境外IPO——中国电信(香港)(现中国移动)在港上市,募资324亿港元,当时创下史上最大中资IPO。

2019年,中金A股IPO保荐人承销规模第1,港股IPO承销规模第1,中资美股主承销规模第2,科创板IPO保荐人承销规模第1;境内债券承销规模券商第3;并购业务方面中资并购第1。

2020年,当中金出现在网易香港二次上市保荐机构首位时,市场并不意外。

以中金为代表的中资投行,正在港交所这个钱潮涌动之处,开创投行的中国模式。

钱潮涌动之处

商业诞生之处,就是交易;只要财富存在,交易就不会止息。

2020年第一季度,即便疫情乌云笼罩,港交所日均交易额,依然达1209亿港元,超所有历史年度日均值。

2020年2季度尚未结束,在网易、京东回归的加持之下,港交所截至6月18日,不到半年时间,新增募资总额达816.67亿港元(网易、京东合并占比66.43%)。

回到2000年的6月,彼时港交所合并联交所、期交所、香港结算,整体上市,挂牌0388.HK,成为全球最早上市的交易所之一。

当年末,港交所有上市公司790家,总市值4.86万亿港元。

20年间,时代巨轮,驱动钱潮在港交所涌动。

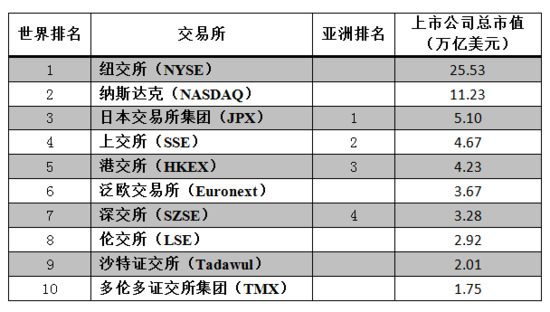

2020年3月底,港交所上市公司总数增长到2473,总市值上升至32.8万亿港元(约合4.23亿美元)。

这是这样的大跨步发展,让港交所也逐步跻身世界前列。

到2020年3月底,按总市值计算,港交所全球排名第5,亚洲排名第3,超过泛欧交易所、伦交所(伦敦证交所)、沙特证交所。

虽然2019年9月,港交所收购伦交所被否,但港交所的战略企图心,一览无余。

上市公司总市值全球前10位证券交易所(截至2020年3月底) 来源:《棱镜》绘制

2000年至2019年港交所证券主板基本情况 来源:《棱镜》绘制

港交所(0388.HK)股价也从2000年6月27日上市时3.99港元,上涨至2020年6月26日收盘时的319.4港元。

2004年6月16日上市的腾讯,是最早一批登陆港交所中国互联网企业。16年时间,股价已从IPO时3.7港元,上涨至2020年6月26日的485港元。

一定程度上,腾讯改变了港人“圣诞钟,买汇丰”(用年终奖购买汇丰股票)的“习俗”。

这正是由于香港市场资金对中国国情,对中国企业,尤其是对中国互联网企业更深刻的理解,或者是偏爱。