京东再次交出一份成绩过硬的财报。这份明显突出用户数增长的Q2财报,包含了今年618档期的业绩。其他包括营收、利润的增长,依然保持相对较高的水平。对于京东来说,财报这个阶段性业绩盘点的产物,将是伴随京东在日常对外沟通之外,验证京东需要强调的几个关键发展命题:如何激励京东主业依然具有快速增长的能力;如何释放京东新业务和第二增长点的创新能力;如何解决京东在营收利润保持良好态势之外的长期稳定趋势;如何将京东在供应链和技术层面向全产业输出能力等。

今日,京东集团发布了2020年第二季度及上半年财务业绩,这一季财报应该是京东近十个月来最好的一期了。

财报显示,京东Q2营收2011亿元,去年同期1503亿元,同比增长33.8%,这一增速创下京东近10个季度以来的新高。

其中,净服务(主要包括平台及广告收入、物流和其他服务收入)收入为229亿元人民币 (32亿美元),同比去年同期增长36.4%,净产品收入为1782亿元人民币 (91亿美元),同比增长33.5%

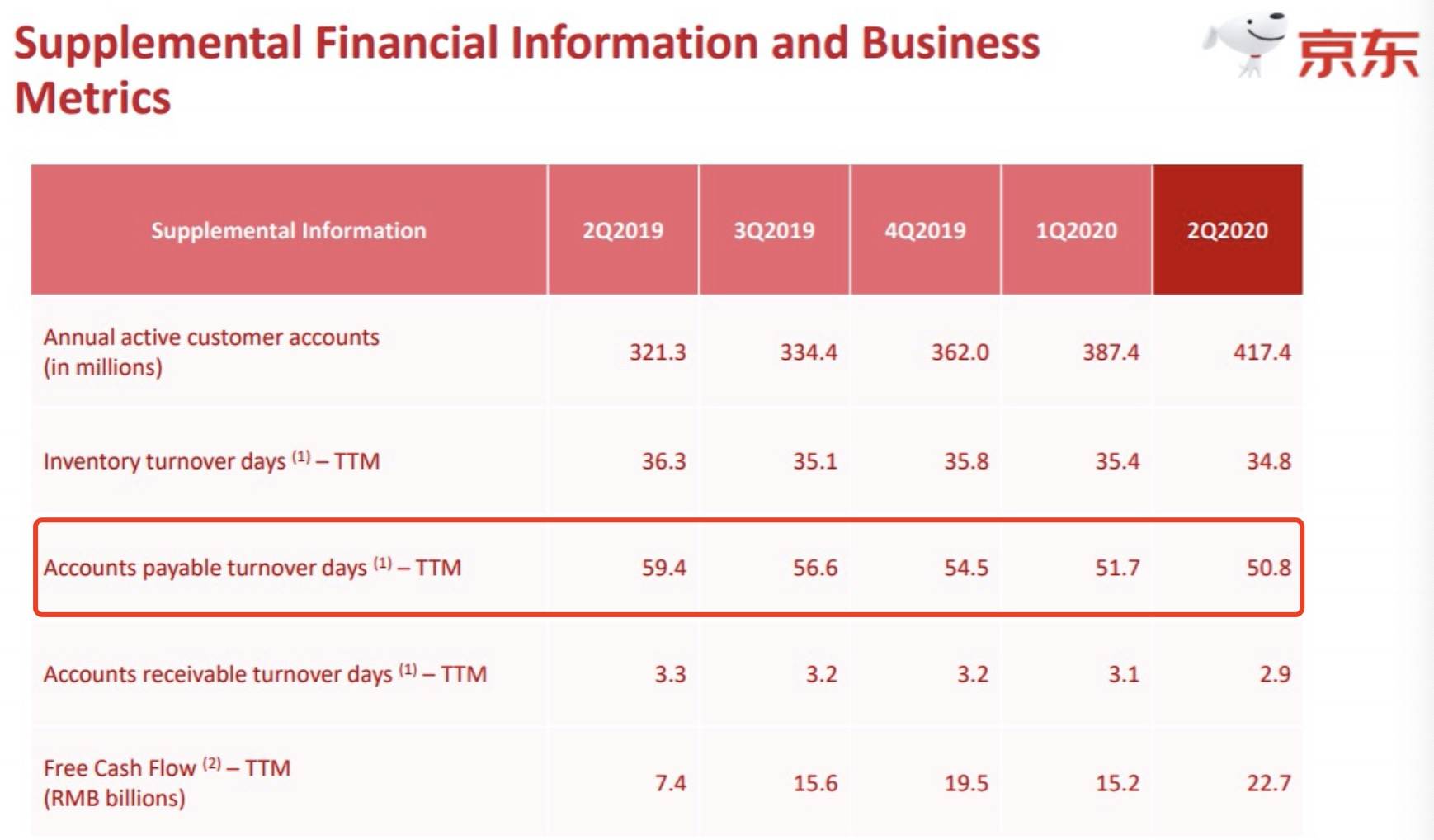

用户数方面,继续保持了此前几季度的增长态势,并创下了近11个季度以来的最高增速,截至2020年6月30日,京东过去12个月的活跃购买用户数达到4.174亿,单季度新增3000万,同比增长29.9%。

同时在Q2,京东在美国通用会计准则下(GAAP)与非美国通用会计准则下(Non-GAAP),归属于普通股股东的净利润均实现盈利,且较去年同期大幅增长。

Q2归属普通股股东的净利润为164亿元人民币(约合23亿美元),去年同期这一数字为5.46亿元。非美国通用会计准则下,第二季度归属普通股股东的净利润为人民币59亿元(约合8亿美元),较去年同期的36亿元增长66.1%。

受净利润超出市场预期的推动,京东股价在周一的盘前交易中上涨2.72%,股价至63.76美元。

不过这里需要注明的一点是,京东本季度大增的净利润里,有一部分是来自达达上市带来的投资收益。

财报显示,Q2京东的股权投资收益为40亿元 (6亿美元),而去年同期为亏损3亿元, 投资收益的大幅增长,主要是来源于达达集团上市带来的41亿元 (6亿美元)。

此外伴随着用户数的增长,包括履约、营销等在内的多项成本也都有所上升。

整体来看,京东Q2的销售成本增长超过了净收入水平,直白来说就是投入产出比不高。Q2京东的收入成本增长了34.5%,达到了1724亿元人民币 (244亿美元),去年同期为1282亿元,而京东的净收入提升则为33.8%,用户数增幅为29.9%。

其中,履约费用较去年同期的92亿元增长30.6%至120亿元 (17亿美元);营销费用从去年的56亿元增长21.0%至68亿元人民币;研发费用从36亿元增加至37亿元;一般和行政费用保持持平,仍为14亿元 。

众所周知,Q2是电商旺季,有618这样的重大促销节点,从财报中也能看出,在今年的618中京东的进行了很大的投入,效果是用户数和净收入的增长。但综合增幅来看,回报略小于投入。也就是说,投入产出比不太高的现象,京东还需要继续努力改进。

此外,在这一季财报中,京东还披露了几起投资相关事宜。

财报显示,6月下旬,京东集团宣布与京东数科达成协议:京东集团将行使双方在2017年框架协议中达成的,关于京东数科利润分成权的股权转换权利,并以现金方式向京东数科追加投资17.8亿元人民币,以满足国家法律对注册资本的最低要求,从而持有京东数科36.8%的股权。

此外,2020年8月17日,京东集团子公司京东健康与高瓴资本,就京东健康B轮不可赎回优先股融资签订了最终协议。高瓴资本预期投资额超过8.3亿美元。本次交易需满足常规交割条件,交割后京东集团仍将是京东健康的控股股东。交割预计将于2020年第三季度完成。

京东数科和健康,预计将是京东接下来,为集团发展所设计的第二增长点的重点业务。