8月21日,拼多多公布2020Q2财报,至此,电商三巨头上半年成绩悉数披露。

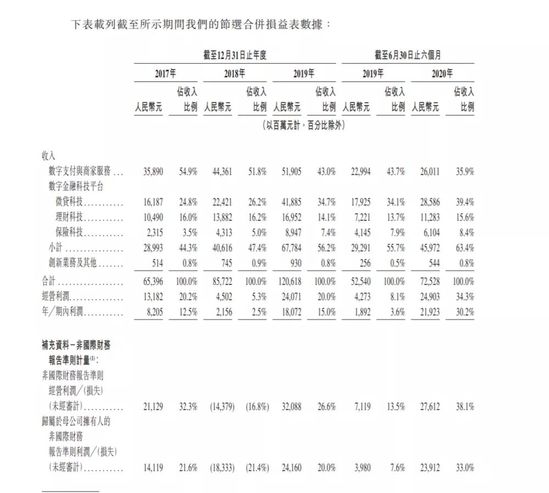

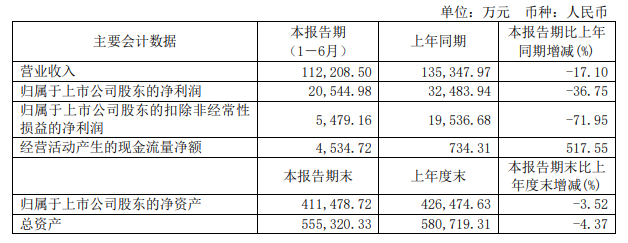

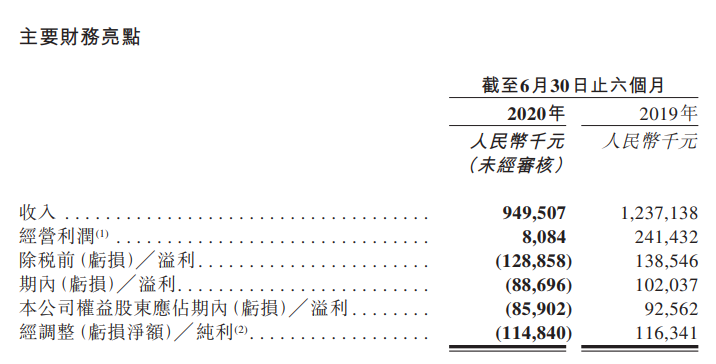

二季度,拼多多录得营收121.93亿元,同比增长67%,Non-GAAP(归属于普通股股东的净利润)净亏损7724万元,而去年同期大幅亏损10.03亿元,该季度亏损面收窄明显。

在核心数据上,移动客户端平均月活用户规模达到5.688亿,同比增长55%,创下单季净增幅历史新高。该期GMV为12687亿元,同比增长79%。但上期GMV为11572,,环比增速从14.96%降至9.64%,加之二季度为电商黄金期,这一数据成为本季财报最大争议所在。

用户规模增长仿佛即将步入天花板,平台交易规模增速放缓,拼多多距离瓶颈似乎仅一步之遥,但如果进一步探究今年业务变化,可能需要重新审视数据上的争议。

壹

BC两端“长尾”

核心地带决定电商三巨头的模式。

泛服装与美妆护肤产品带来将近40%的GMV,毫无疑问是淘系电商核心地带。围绕这一特点,阿里直播+品牌的电商模式培育出薇娅、李佳琪等头部网红,其直播GMV在二季度增长迅猛。

而高客单价的3C产品则是京东的核心地带。这类产品对物流要求高,用户粘性大,京东从去年不断加码物流与供应链,成效显著。

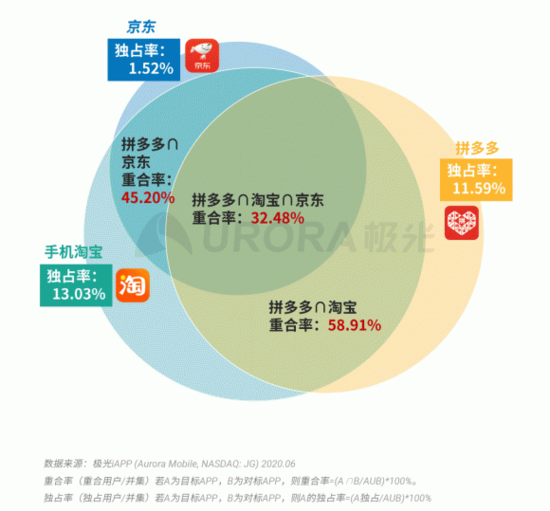

在其他平台围绕核心地带构筑护城河,稳步扩张时,拼多多的核心地带并不清晰,这使得平台既有用户与其他三方的重合率居高不下。

根据极光APP6月数据,拼多多与淘宝的用户重合率高达58.91%,与京东约为45.2%。在头部两大巨头夹缝之中,生存空间日益狭小。拼多多连续数个季度高速增长,已经远远超出市场预计。

此外,从去年开始阿里与京东主分别推出各自特价平台,京喜与淘宝特价版,与拼多多的用户重合率皆高于80%。即便如此不利的局面下,拼多多还是单季净增8140万,高居同行新增用户净额之最。

重合率高,意味着平台不得不花费大量资源参与博弈。

好在几个季度以来拼多多的用户规模持续扩大,说明持续百亿补贴依旧是攻占下沉市场的利器。从某种程度上讲,补贴必须一以贯之的。下沉市场有消费升级与商家向下拓展受制于价格不匹配,补贴“一增一降”有助于缩小供需两端的价格阈值。

例如一双100元的球鞋,补贴越多理论上他们的购买率会同步增加,对于卖家而言并无损伤,还能打开渠道。

作为后浪,拼多多与两大电商巨头正面对垒,坐拥海量用户难掩客单价低的困境,财报显示二季度人均消费额为1827元,与上期基本持平。单靠下沉优势独活尚可,想要突围就不那么容易了。

争夺用户无助于长期发展,与其争锋相对,不如寻求差异化发展,徐徐图存。

拼多多能从两强中杀出一条血路,除了靠“真香”定律吸引用户之外,还在于为规模庞大的长尾商家提供服务。为了克服品控问题,从去年年末开始平台力推“新品牌计划”,目的便是希望从供给侧提升品控、构建属于自己的商户群。

培育新的品牌是一个不错的支点,显著提升平台的品控能力只是其中一个优势,而另一个优势在于依仗微信私域流量,平台用户粘性来源于社交裂变所带来的规模势能。

新品牌计划实际上起到了增加留存的效果,偏重于防守,无法进攻。想要在“无限游戏”中占据优势地位,又不陷入正面战场,拼多多需要找到一把进攻之矛。

农货电商或许会是下一个长尾市场。

贰

农货电商或成变量

早前在疫情之中拼多多上线农货直播,原本以为是纾困之举,待疫情平复,活动便会烟消云散。从本期财报中披露相关数据看,拼多多似乎有意加码。

几个月发展,农货电商初具雏形。“618”活动期间,平台农产品订单增长136%,令人意外的是3.8亿单之中近75%的订单来自一二线城市。截止8月16日,“市县长直播间”累计出售农产品超11.9吨。

各巨头在该领域立足未稳,拼多多乘着东风拿下不少特色农产区,截止目前帮扶260个,配合地方政府搭建“外貌转内销”通道。

新上任的拼多多CEO陈磊在财报电话会议上提到,平台将加速农产品网上渗透率,投资农业价值链各个环节的技术与业务。战略副总裁David Liu更为实际,直言农产品对于转化率的贡献潜力巨大。

农货电商受制于“一高三缺”。由于农产地基础设施相对落后,物流成本高居高不下,许多优质产品每年都会遇到不同程度的滞销风险。或许因为一部分曾经打着“XX滞销,请帮帮我们”的人,在今年成为了拼多多的商家。

如果说初创期高增长得益于其他平台忽视的长尾商家,那么规模庞大的农产地作则可以成为成熟期的新增长点。

其次,各地农户缺乏资金,无法承担渠道费用,抗风险能力较弱。而且因教育水平限制、市场信息滞后、电商人才短缺等问题,各地农货大多以口碑为市场半径销售,很难走出本地。与此相反的是,市场需求迟迟不能得到满足,当地缺乏品牌经验解决这种供需矛盾。

农户—客商—批发市场—超市—消费者,传统农产品从农户到消费者的流通路径往往很长,有许多中间环节,导致从农户处的收购价与市场销售价相差甚远,其中产生的溢价与农民无关,反倒让生产者的利润被中间环节侵渔。

多种因素致使农货+互联网模式鲜有人问津。今年生鲜电商兴起,农业产地原本看到一线生机,可大部分玩家在本地市场没有发掘的情况下,很难负担巨大持续性投入,在资本推动下较为短视,只愿介入投资少、见效快的渠道环节。

从目前情况看,农货+互联网最靠谱的模式还是农货电商。

拼多多拥有数亿用户,只需打通供应链就能延伸出农货销售属性。而且困扰多时的低客单价,随着新增增农产类别能让活跃买家人均消费额再上一层楼。

此外,今年拼多多在农产地动作频频,例如聘请南京农业大学科研人员在云南昆明进行人机大赛,试水数字化种植,结合今年以来频频“下乡”,短期很可能会有更大动作。

拼多多副总裁陈秋早前提到,探索上游生产种植数字化,构建生产数据、消费数据与流通链条的数字中台,使得农产业进入精细化生产与流通,换言之,拼多多入局农货电商很可能朝F2C方向发展(生产者直接到消费者)。

如若为之打开销路,既能解决多年未能解决的滞销问题,顺带还能掌握优质农产品原产地。

叁

进驻工厂尚需时日

顺藤摸瓜抢占农产地,近来拼多多的差异化发展路线还向工厂直播延伸。

今年,各大电商陆续推出直播,各家有适合于自身平台属性的打法,拼多多也不例外。如果说疫情中退出农货直播意在解决线下渠道困境的话,那么工厂直播则是希望在现有基础上提升品控、建立消费端信任。

2018年末启动“新品牌计划”后,超过90家工厂完成直播测试,一大批站在品牌方身后的代工厂有了机会站在镜头前为自己产品代言。

相比常规品牌营销方式多以图文内容展开,且成本与门槛较高,电商平台掌握话语权,工厂直播可以有效降低营销成本。工厂直播带来的透明化生产能解决中小工厂依赖前端销售与市场信任的痛点,其付出的成本接近于零。

疫情恢复后,线下渠道恢复周期较长,促使更多工厂走进直播间。梳理新闻不难发现,无论是山东葡萄酒,还是深圳电视,抑或是揭阳生产的T恤衫,由于没有渠道成本,商品出厂后通过拼多多直接对接到消费者。

背靠海量用户,彼时拼多多工厂直播上线两周吸引500万人次观看,2019年虽然销量持续攀升,但风头被明星、网红盖过,今年年初大佬下场,直播赛道越来越拥挤。

消费者对品质的关心就是流量。平台为了建立用户信任,一边开设“中国造”专区建立展示窗口,另一边持续通过补贴、人才培养、品牌打造多种手段与工厂联盟。

结合财报数据与今年补贴实态可以发现细微变化。

在本期财报中,平台销售与市场推广费用为91.14亿元,相比去年61.04亿元同比增长49.3%,相比上个季度的72.97亿元环比增长24.9%。但营销费用在营收中的占比却大幅回落到73%,而今年一季度为108%,去年同期为81%。

结合环比与同比数据,拼多多的补贴规模并没有缩小,经过一年时间的调整,平台补贴效率有显著改善。

值得注意的是,本期为数个季度以来营销费率最低的时期,而营收增速连续三个季度环比高于销售与市场推广费。换言之,拼多多虽然持续进行补贴,但相比以前全方位补贴,最近开始有针对性的进行补贴。

投入较大的是在“新品牌计划”与农产品领域,其“百亿补贴”项目主要覆盖家庭必需品与农产品。

围绕合作社进行的补贴让农货直播常态化。有媒体统计过3月份市县长农货直播名单,至少20场直播,至5月14日,共计成交1.4亿单,至“618”达到高峰。

肆

结语

新品牌计划可能面临的竞争会更大,效益释放也存在不确定性。

一方面是各巨头重回供应链夯实基础,另一方面拼多多是三大电商平台中供应链基础最薄弱者,完善体系还需时日,难以毕其功于一役。

八月接近尾声,九月拉开序幕之际,临近密集收获期或许下一期财报能够应证拼多多农货电商的成色。

短时间内会因宏观因素推动持续增长。虽然农产品市场目前没有大规模涌入巨头,但生鲜电商日益拥挤的赛道很可能迫使大量玩家关注供应链体系,可能引发上游控制权之争。

拼多多的优势在于庞大的既有用户规模与持续性新增用户。尤其是在后线市场占据优势之外,一二线城市用户增速也十分可观,如成都、上海等中心城市,平台新增用户数较大,拼多多作为在线产品分销渠道的角色将日益重要。

而相比客单价、高增速反倒并不那么必要,用户规模迟早会触临天花板,经过几年高速增长,平台规模化接近尾声,回身寻找自己的核心地域才是最为重要的事情。

今年宏观形势变化,农产品的地位不断被拔高,与之相应的市场潜力也会在接下来的日子中不断释放,到那时,优质农产地的价值才会真正发挥效益。