据IPO早知道消息,融创服务控股有限公司(以下简称“融创服务”)今日(11月19日)正式在港交所挂牌,股票代码为01516.HK,汇丰和摩根士丹利担任联席保荐人。融创服务开盘后股价经历短暂破发之后,股价小幅上涨。截至10:00,融创服务每股股价为11.76港元,较发行价11.60港元上涨1.38%,市值达到353亿港元。

本次融创服务在全球发售6.9亿股股份,其中香港公开发售4830万股约占7%,国际配售6.417亿股约占93%;发售价厘定为每股11.60港元,恰为招股区间10.55港元至12.65港元的中位数;经扣除与全球发售相关的包销费用及佣金以及应付的估计开支后,融创服务融资所得款项净额约为78.60亿港元,若15%的超额配股权悉数行使,又将额外取得净额11.83亿港元。

融创服务表示,IPO所得资金将有约65%用于寻求与物业管理主业及╱或社区运营相关公司的战略投资及收购机会、约15%用于升级智能管理服务系统及开展智慧社区建设、约10%用于拓展社区增值服务、约10%用作营运资金及一般企业用途。

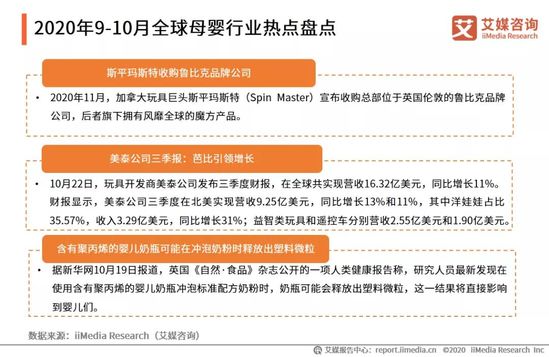

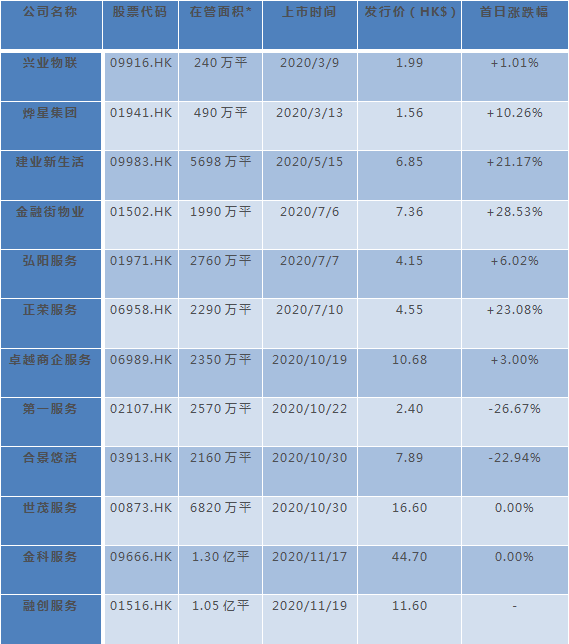

IPO早知道观察到,2020年是物业公司赴港上市的大年,迄今为止连同融创服务在内共有12家成功登陆资本市场,这一数值远超2018年、2019年的6家及8家。上市热潮背后,却是估值的重塑,九月以来港股物业板块整体下行,近期上市的物业股亦频现破发或持平。

年内上市物业公司首日股价表现(来源:公开资料整理)

就融创服务的定价而言,其的静态市盈率已经超过110倍,动态市盈率也近70倍。当前港股物业板块的平均静态市盈率在46倍左右,最高者永升生活服务亦不过100倍,充分说明市场对融创服务的追捧。

是什么因素让融创服务享有如此高的溢价?IPO早知道认为,这由股东背景、管理规模、品牌效应以及基石投资者4方面共同构成。

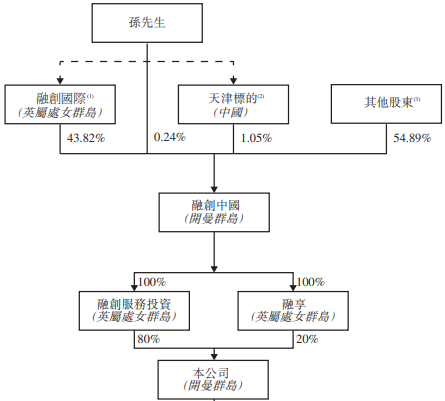

先看股东,上市前融创中国通过全资子公司融创服务投资和融享持有融创服务100%的权益,分拆上市之后,其仍将拥有融创服务不少于50%权益,而融创服务仍将为融创中国的附属公司。

融创服务股权架构(来源:招股书)

而融创中国系房企巨头“碧万恒融”之一,其于2017年至2019年合同销售金额持续位列行业前四名,并拥有大量的合作资源和多元的业态。截至2020年8月25日,融创中国及其合营企业及联营公司土地储备约2.56亿平方米。

背靠实力强大的融创中国,融创服务可以通过承接母公司的开发项目不断壮大,内生增长潜能巨大。尤其是在融资环境缩紧的当头,拥有众多一二线优质土储的融创中国更能为其带来想象空间。

再看规模,于2020年6月末融创服务的合约面积为2.32亿平方米,同期在管面积为1.05亿平米;放眼整个行业,虽然难以跻身行业TOP10,但在年内上市的物业公司之中亦是翘楚,为仅次于金科服务的第二大体量。

尤为一提的是,融创服务近年来增速喜人,2017-2019年其合约面积和在管面积的复合年增长率分别达到74.9%及94.5%;而在2020上半年,其的合约在管比达到2.2,同期非住宅物业比重达到26.6%,预示着其强劲的规模成长能力。

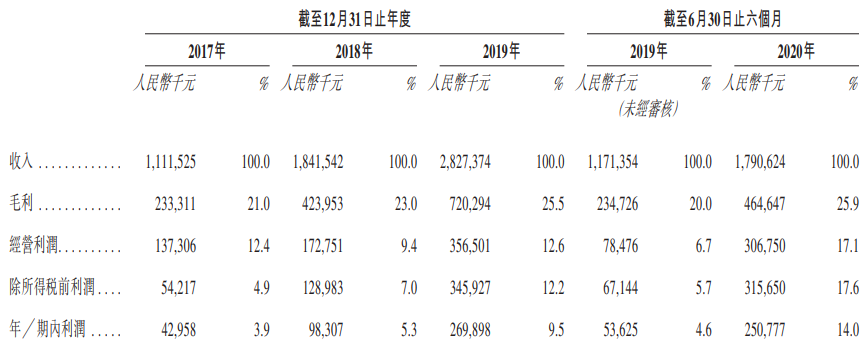

反映在财务业绩上,融创服务的收入由2017年的11.12亿元增长至2018年的18.42亿元,并进一步增长至2019年的28.27亿元,两年间的年复合增长率为59.5%;利润增长更胜一筹,以150.7%的年复合增长率从2017年的4300万元增长至2019年的2.70亿元,足足增加5.27倍。疫情之下增势不改,上半年融创服务实现营收17.91亿元、实现利润2.51亿元,分别同比增长52.9%及367.6%。

融创服务利润表(来源:招股书)

根据中国指数研究院的资料,2019年融创服务的整体增长率(按在管建筑面积、合约建筑面积、收入及利润的平均年增长率计算)为94.1%,与2019年大型物业服务百强企业相比,排名第一。

而后是品牌,融创服务致力于提供高品质的服务,于2020年6月30日,其整体平均物业管理费约为每月每平方米3.03元,其中住宅物业平均物业管理费约为每月每平方米2.70元,而非住宅物业平均物业管理费约为每月每平方米7.72元。

根据赛惟咨询的调查,2019年融创服务的客户满意度高达90分,远高于73分的行业平均水平,达到了行业标杆水平。

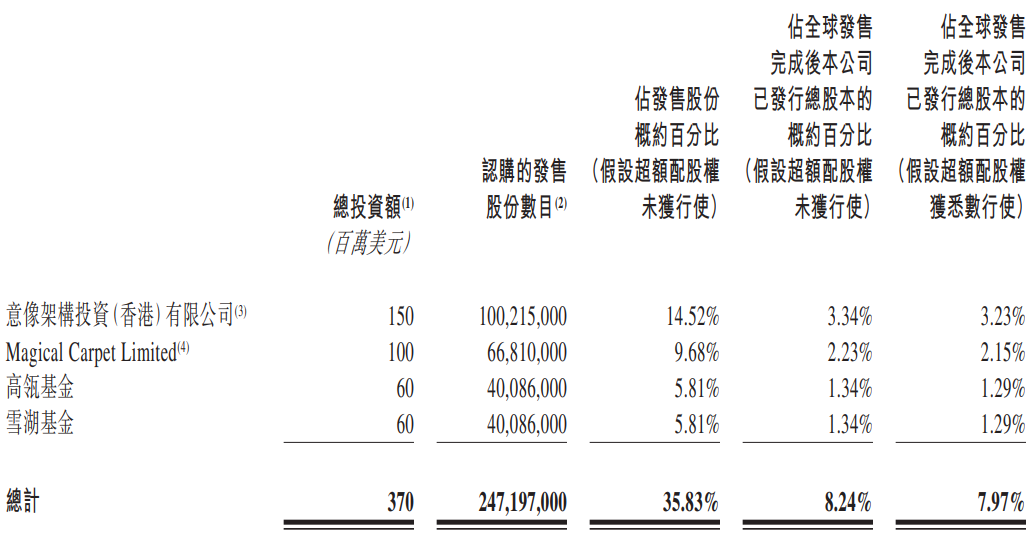

基石投资者认购情况(来源:发售结果公告)

最后是基石投资者,本次融创服务引入意像架构投资、Magical Carpet Limited、高瓴基金及雪湖基金4名基石投资者,合计认购金额3.7亿美元,约占发售股份比例的35.83%,重量级机构的站台进一步锁定市场的信心。