在挂牌两个月之后,常州龙茂终于有了接盘方。

12月15日,中国金茂发布公告称,盛钧透过北交所公开挂牌程序以人民币8.66亿元的代价,摘得常州龙茂45%的股权。本次交易完成后,常州龙茂将由宁波宁兴及盛钧分别持有55%及45%的股权。

此次出售的常州龙茂45%股权,具体为宁波宁兴出售20%、智银出售25%。宁波宁兴与智银皆为中国金茂全资附属公司。

早在2020年10月13日,中国金茂就已经将常州龙茂45%的股权放上了货架,此间一直无人问津。这次交易过后,常州龙茂这45%股权终于有了归宿,而接盘方盛钧也算是中国金茂的“老朋友”了。

平安多次出手

盛钧全称为深圳市盛钧投资管理有限公司,成立于2016年2月23日,注册资金500万元,法人代表为蔡舸,由深圳平安创科投资管理有限公司持股51%,平安不动产有限公司持股49%。该公司属于中国平安集团下属公司。

去年,中国金茂“引战”平安为其第二大股东。2019年7月26日,中国金茂发布公告,与中国平安、新华人寿分别订立股份配售协议和签订股份认购协议,交易价格为港股平均价4.8106港元/股,交易总规模约87亿港元。交易完成后,中化集团持股占比35.1%,仍为第一大股东,平安占比15.2%,新华则占比9.18%。

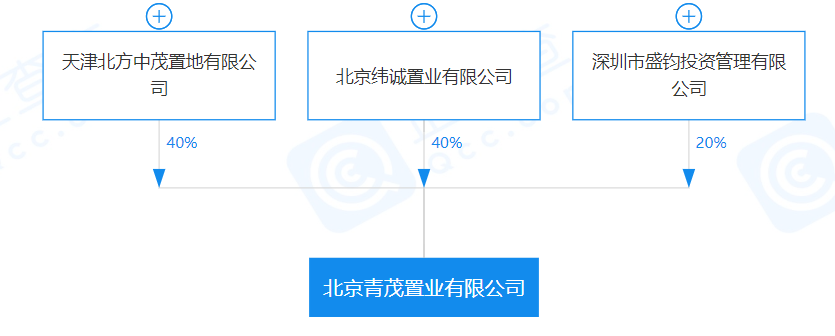

此后,平安对金茂项目公司偶有援手。今年10月15日,北京青茂置业(金茂)新增一名股东北京纬诚置业(北京绿城),北京纬诚置业持有北京青茂置业60%的股权,股权变动之后,北京青茂置业注册资本从1000万元变更为2500万元。

这本是一次中国金茂与绿城的交易,可值得注意的是,北京纬诚置业将所持的33.33%股权,质押给了深圳市盛钧投资管理有限公司。当时就有消息称,中国平安可能会通过收购纬诚置业股权的方式,间接持有青茂置业的股份。

而事实也确实如此。11月16日,北京青茂置业新增股东深圳市盛钧投资管理有限公司,持股20%,同时,北京纬诚置业的持股比例由60%下降至了40%。至此,三方的合作关系也正式确立了。

北京青茂置业对应的项目是颐和金茂府,该地块位于北京市海淀区四季青,于2020年1月20日,由中国金茂以46.75亿底价摘得,楼面价70027元/平。

持股55%的出表

年内,多家房企转让项目公司股权,引入私募、信托等投资机构。一方面是为了引资,另一方面是为了将项目公司转移至表外,达到降杠杆目的。此次,金茂转让常州龙茂股权,会是同样的“套路”吗?

交易发生前,常州龙茂为金茂全资附属公司,交易发生后,金茂持有其55%股权,平安持有其45%股权。在持股比例上,金茂拥有绝对控股权,但实际上,金茂已将常州龙茂出表。

公告中明确表示,“项目公司不再是本公司的附属公司,其财务业绩将不再于本公司之账目内综合入账”,出表实锤。

常州龙茂出表后,将进入“联营、合营公司”范围,负债将移出表外,其对金茂报表仅贡献收益。

而对于平安来说,此时接盘,一方面可以帮助金茂回流现金,另一方面投资回报期也不会太长。公开资料显示,常州龙茂手中有中国江苏省常州市钟楼区蓝翼飞机制造厂地块开发及经营权,且该项目已于2018年三季度开始施工,并预计将于2021年四季度完工交付。

据公告披露,盛钧退出条件有两个:标的项目已售部分销售面积达到总销售面积的95%以上,或2021年12月31日之后的任何时间。达到以上任何一个条件,盛钧都可以转让其所持股权。也就是说,盛钧持股时间最多一年,这一年正是项目的“丰收”期。

金茂甩“红线”

在2020中期业绩会上,金茂总裁李从瑞曾公开表示,今年的销售目标是2000亿,较2019全年销售增长24.37%。而中国金茂前10月的累计签约销售金额达到1803.2亿元,已经完成了90.16%。中国金茂在披露前11月的营销数据时,其表示今年前11个月,已累计实现签约销售金额2003亿元,提前超额完成了目标。

规模增长的同时,中国金茂踩中了一条“红线”,2020年半年报数据显示,金茂剔除预收款后的资产负债率为66.64%(红线为大于“70%”)、净负债率为76.6%(红线为大于“100%”)、现金短债比为0.6(红线为小于“1”)。

据乐居财经不完全统计,年内,中国金茂已经挂牌了10家公司股权,意欲通过股权转让快速回流资金。而此次出售股权予中国平安,带来了8.66亿元现金流,不仅如公告披露,给未来可能的合适投资或者一般营运提供了资金,也让中国金茂在甩掉现金短债比这条“红线”的路上前进了一步。