站在历史长河中回看房地产行业的发展,某些年份肯定是要画上浓墨重彩的一笔。

从1987年深圳第一场土拍,1988年房改,再到近年的四万亿、去库存、棚改,每一次大政策出台、经济大环境的转向,都让房地产行业发生翻天覆地的变化。

身处其中的房地产企业,每经历一次,总有一部分企业抓住时代的机遇,在规模上实现跨越式发展。

2020年,对于房地产而言,是更为特殊的一年。在这一年,既要面对疫情影响的大经济环境,也要面对“三道红线”的大政策要求。保证现金流、降负债、加快周转等多种举措,成为了房地产时常提到的关键词。

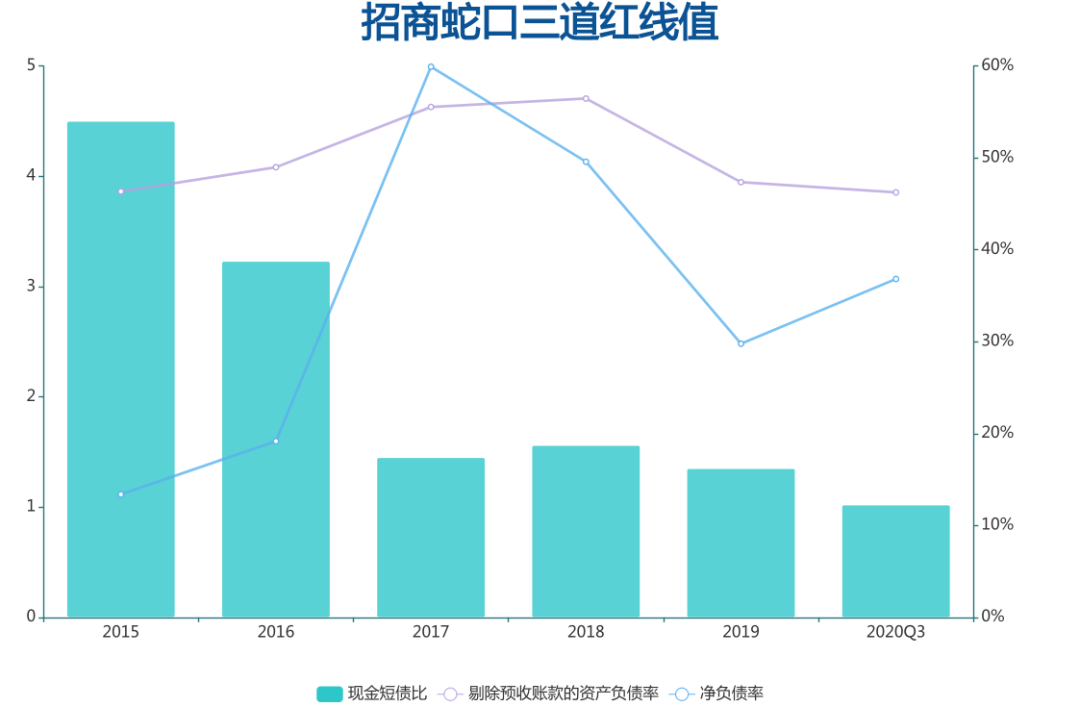

所谓“三道红线”,即是通过剔除预收账款后的资产负债率、净负债率、现金短债比将房企分为红橙黄绿四档,不同档次对应着不同有息负债规模增速,分为0%、5%、10%、15%。

对于多数通过高杠杆撬动规模快速发展的房企而言,这无异于戴上了紧箍咒。但是对于招商蛇口而言,却早已适应。

这反而给了招商蛇口一次机会,只要按照既定的步伐,便能在规模上更进一步。

一步之遥

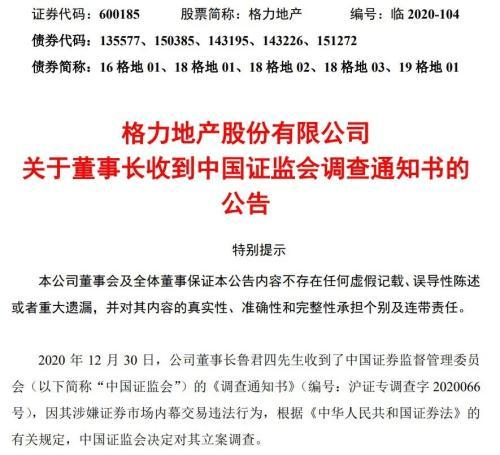

2020年,招商蛇口距离前十仅一步之遥。

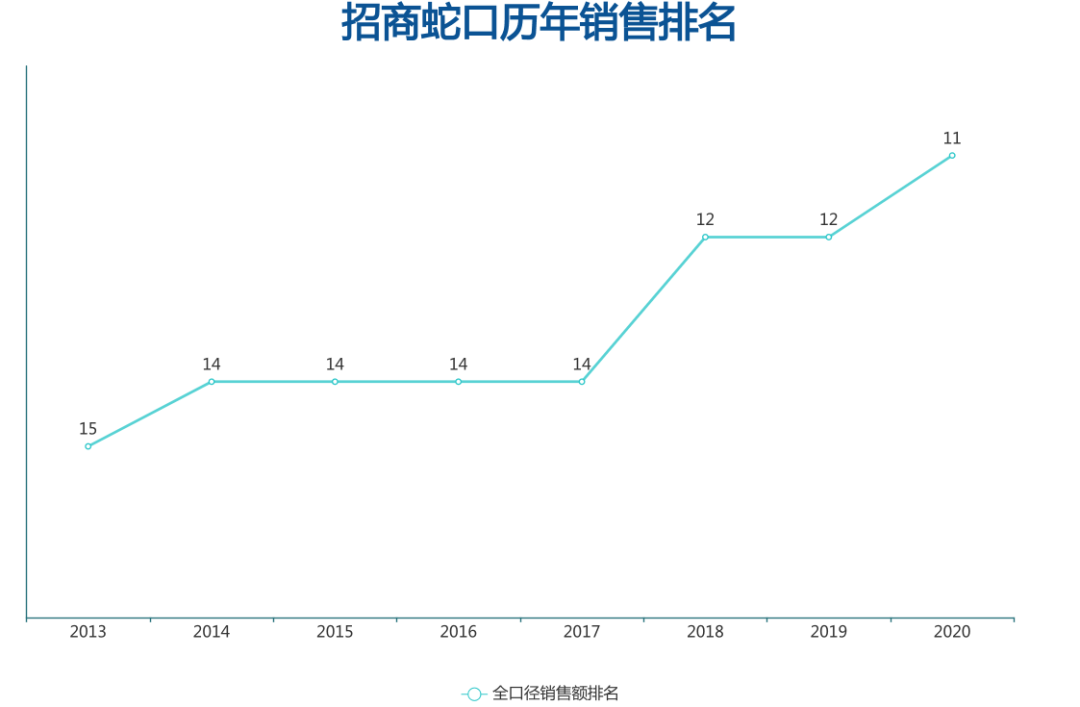

据观点指数发布的2020中国房地产销售TOP100榜单显示,招商蛇口2020年全口径销售金额排名位列第11,距离第10名只有不到100亿元的差距。

自2015年完成重组上市以来,招商蛇口在销售排名上一直稳步前进,从2015年排名14,到2018年上升2位至12名,再到2020年升至第11。

数据来源:观点指数

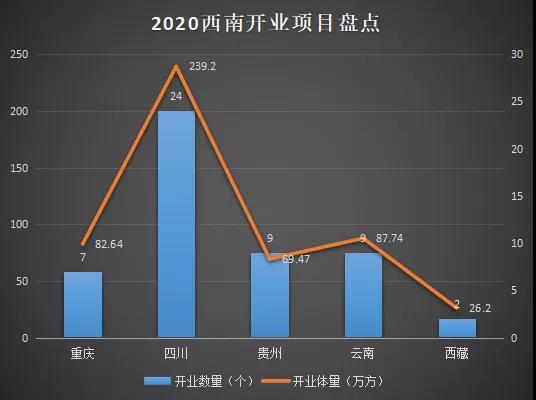

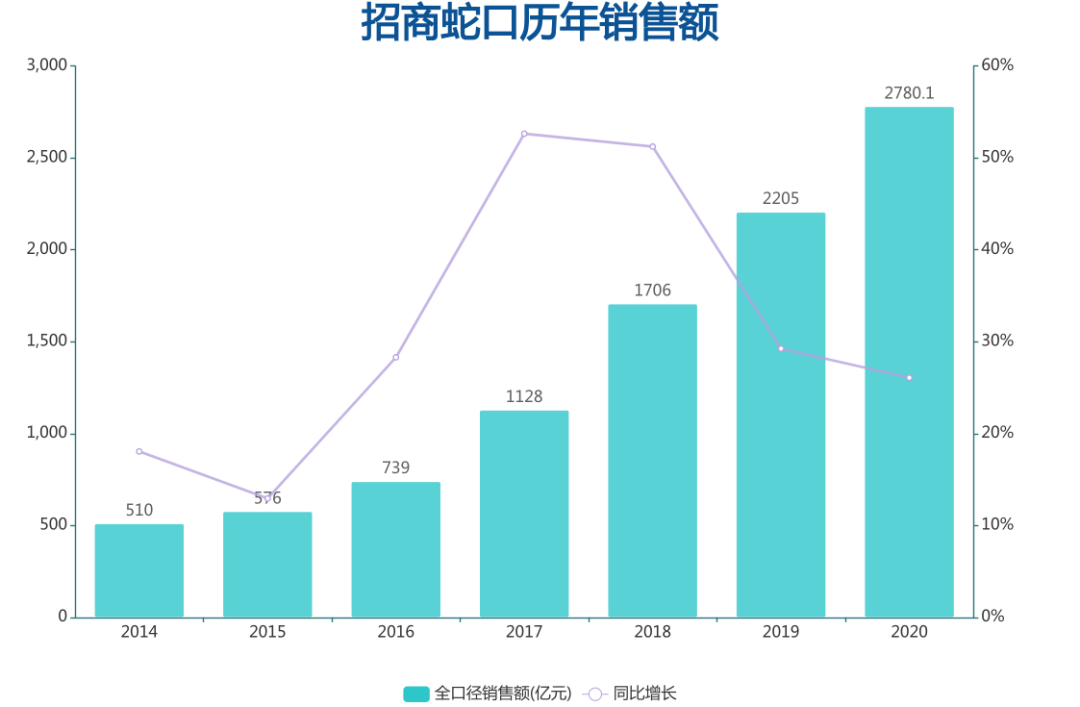

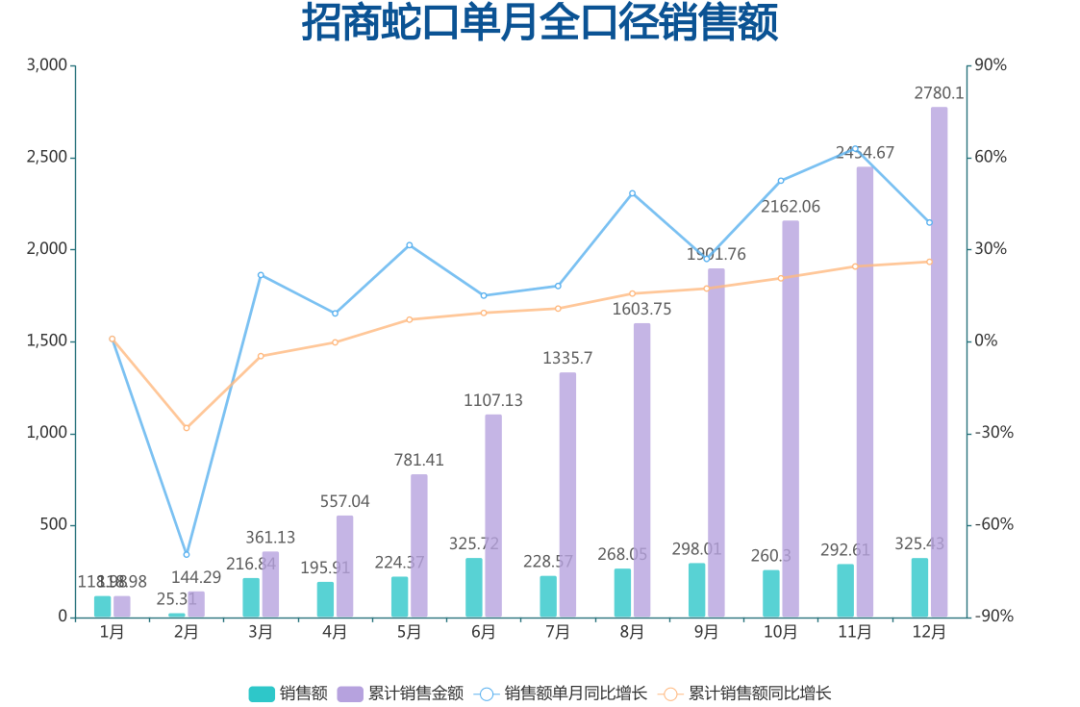

2020年,招商蛇口全年完成销售金额2780.1亿元,与2019年完成的2205亿元的全年业绩相比,销售规模净增长575亿元,同比增长26.1%。

数据来源:企业公告,观点指数

回看招商蛇口重组上市之后的销售规模增长路径,从2016年开始,几乎每年保持500到600亿元左右的增长净额。

数据显示,从2015年到2019年,招商蛇口分别实现年销售额576亿元、739亿元、1128亿元、1706亿元、2205亿元,市占率也从2015年的0.7%升至2019年的1.4%。

稳定的发挥,让招商蛇口成为2020年为数不多销售依然保持20%以上增长的房企之一。不过,与其他房企一样,招商蛇口也需要面对来自“黑天鹅”的影响。

因疫情封闭售楼处的2月份,招商蛇口单月销售金额只有25.31亿元,同比下降近7成。与其他绝大部分房企的做法一样,线下售楼处关闭的时候,招商蛇口也推出了线上购房程序“招商好房”。

数据来源:企业公告,观点指数

与此同时,在3月稳步有序推进复工复产下,招商蛇口线下售楼处也是首批“上线”的。其中在深圳,招商太子湾湾玺N3项目便是深圳春节后第一个集中开盘的项目。

线上购房+线下复工,让招商蛇口销售增速迅速回正,3月实现销售额216.84亿元,同比增长21.79%。全年来看,仅2月出现同比下降,剩余月份同比增长处于10%至60%之间。

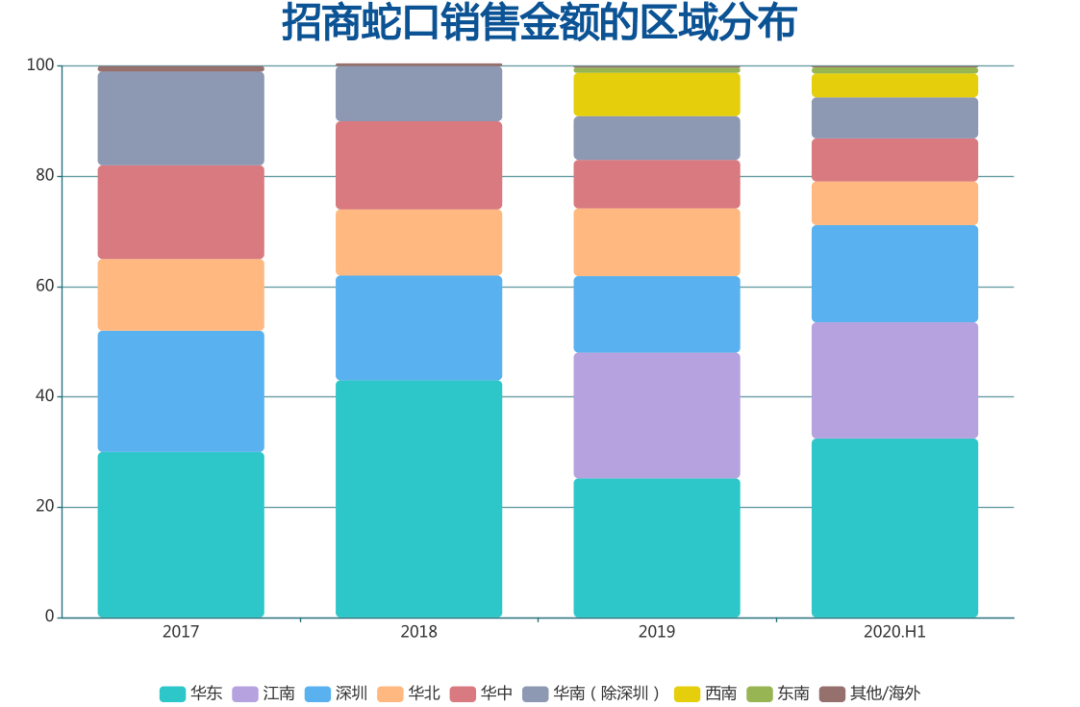

销售能够实现快速增长,与招商蛇口近年来加强华东、江南、西南等地布局和不断加大拿地力度不无关系。

半年报数据显示,华东区域、江南区域、西南区域签约面积分别为146.6万平方米、103.73万平方米、69.31万平方米,占比29.7%、21%、14%,三个区域贡献业绩超6成。华南地区以及大本营深圳则位列四、五,分别占比11.3%和8.1%。

数据来源:企业公告,观点指数统计

(注:2018年招商蛇口进行了区域架构调整,从华北、华东、华中、华南、深圳五大区域变为九大区域,江南区域为原华东区域分拆而成)

实际上,华东区域一直是招商蛇口的业绩贡献主要区域。而早年,深圳也是紧随其后的业绩主要贡献区域。但是深圳公开市场土地资源稀缺,招商蛇口自身在深圳的庞大土地资源也需要用时间转换,所以近年来深圳区域销售贡献逐步走低,招商蛇口的业绩增长点也转向华东、江南等地。

2020年,招商蛇口推出了“一城一模板”。公司董秘刘宁在接受采访时表示,这是今明两年内部管理最大的进步之一,严格结合限价等客观因素进行测算,保障项目科研与入市不发生背离。

不同的区域被赋予了不同的任务,据招商蛇口投资者资料显示,在华东、江南、华中三地的表述中,分别是销售与资管业务并举、提高投资权益平衡快慢周转货值、规模流量为导向。简而言之,这些区域将是未来规模增长的主要贡献。

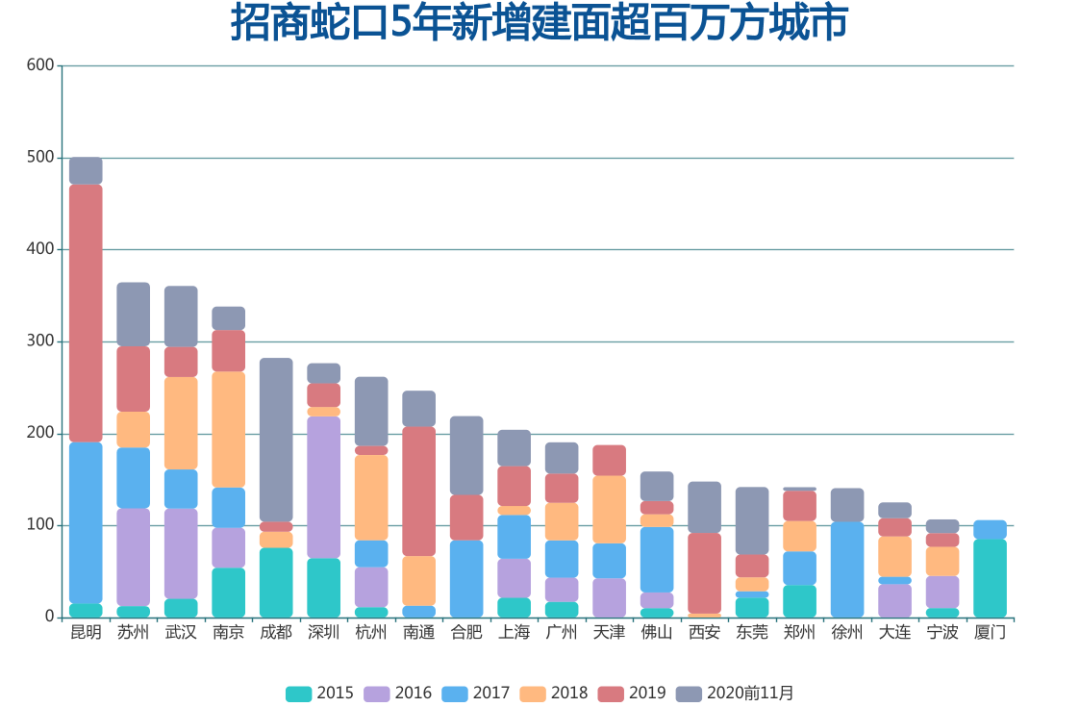

据观点地产新媒体不完全统计,招商蛇口在2015年至2020年,新增土地储备面积超过百万平方米的城市有20个,分别为昆明、武汉、苏州、南京、成都、深圳、南通、杭州、上海、天津、广州、郑州、合肥、西安、佛山、东莞、大连、厦门、徐州、宁波。其中,超300万平方米的为昆明、武汉、苏州、南京;超200万平方米的为成都、深圳、南通、杭州、上海。

数据来源:企业公告,观点指数统计

另一方面,招商蛇口整体上保持了较高的土地投资强度。在2017年至2020年前11月,当年新拓展项目数量分别为55、80、79、84个,新增土地储备面积797万平方米、1357万平方米、1423万平方米、1392.3万平方米,地价支出金额882亿元、954亿元、976亿元、1331.3亿元。

投资金额占销售比重分别达到78.19%、55.92%、44.26%、53.7%;新增土地储备计容建筑面积与当期合约销售面积的比值则分别达到139.82%、164.02%、121.68%、130.05%。土地投资强度保持惯性,既能够保证货量的可持续性,又能够确保留有一定余量弹性。

在土地布局中,招商蛇口更多选择在有限的城市中进行。2020年年初的业绩会上,董事总经理蒋铁峰便表示,公司不会再主动积极拓展新的城市,而是在目前城市里面尽量深耕,并希望提高所进城市的权益比,提高操盘项目数量。

从城市新增土地储备中亦可看出,招商蛇口将更多资源使用在华东、江南地区如上海、苏州、杭州、南京、宁波等核心城市及周边的嘉兴、绍兴、南通等,华中及西南如武汉、成都、郑州、西安、重庆几座核心城市,在此基础上,再适当下沉进入未过多涉及的城市地区。

适度加大快周转项目的布局、稳定的城市配比、持续的土地投资强度等多种因素,保证了招商蛇口在2020年同行销售增长速度普遍大幅度放缓背景下,依然能有超过20%的增长率。

加快周转

疫情对于房地产行业的影响,实际上没有想象中的大。

国家统计局数据显示,1-11月份,全国商品房销售面积150834万平方米,同比增长1.3%,增速比1-10月份提高1.3个百分点。其中,住宅销售面积增长1.9%,办公楼销售面积下降12.8%,商业营业用房销售面积下降11.1%。商品房销售额148969亿元,同比增长7.2%,增速提高1.4个百分点。其中,住宅销售额增长9.5%,办公楼销售额下降10.7%,商业营业用房销售额下降13.7%。

观点指数发布的“2020中国房地产销售TOP100”榜单显示,1-12月TOP100房企总销售金额13.18万亿元,同比增长11.6%;12月单月总销售额为1.67万亿元,同比增长18.3%。

房企在一线销售端早已喘过气来,另一个压向房地产行业的“三道红线”政策,似乎才是“不能承受之重”。

“三道红线”通过剔除预收账款后的资产负债率、净负债率、现金短债比将房企分为红橙黄绿四档,不同档次对应着不同有息负债规模增速,分为0%、5%、10%、15%。

也就是说,高杠杆撬动规模的发展模式在未来将不复存在,而且即便早已有意识地通过加快周转、提高回款率等正常经营性现金的回流,以减少对于融资端的依赖,但是越庞大的马车就越难调头。“三道红线”的出台,相当于让这批缓慢减速的车队,突然被拉紧绳索,只能紧急刹车。

对于招商蛇口而言,这条“绳索”是一直挂在脖子上的,相较而言,“三道红线”的压力就显得没有那么重。其之所以是为数不多的绿档企业,与国资委对央企、国企的杠杆水平的硬性规定也有关系。

数据显示,2015年至2019年,招商蛇口不管是剔除预收账款后的资产负债率、净负债率还是现金短债比,均保持在绿档,且距离标准线还有较远的距离。

数据来源:企业公告、观点指数统计

最新数据显示,在2020年三季度,招商蛇口剔除预收账款后资产负债率、净负债率、现金短债比分别为46.25%、36.83%、1.02。

换而言之,对于大多数房企需要通过减少融资、加快周转、分拆资产等举措去降低杠杆水平,从而换取有息负债增长空间的当下,招商蛇口凭借一贯以来的低杠杆水平,并不需要为此过分担心。

不过,刘宁在接受采访时表示,招商蛇口处于绿档,有息负债仍有15%的增长空间。然而政策真正影响的是销售及拿地,拿地需动用自有资金,销售及回款又约束未来的拿地规模。

言下之意,即便不像别的房企一样直接被约束,但依然有着隐形影响。如何提高自身的资产周转效率以及资金利用效率,是招商蛇口需要面对的问题。

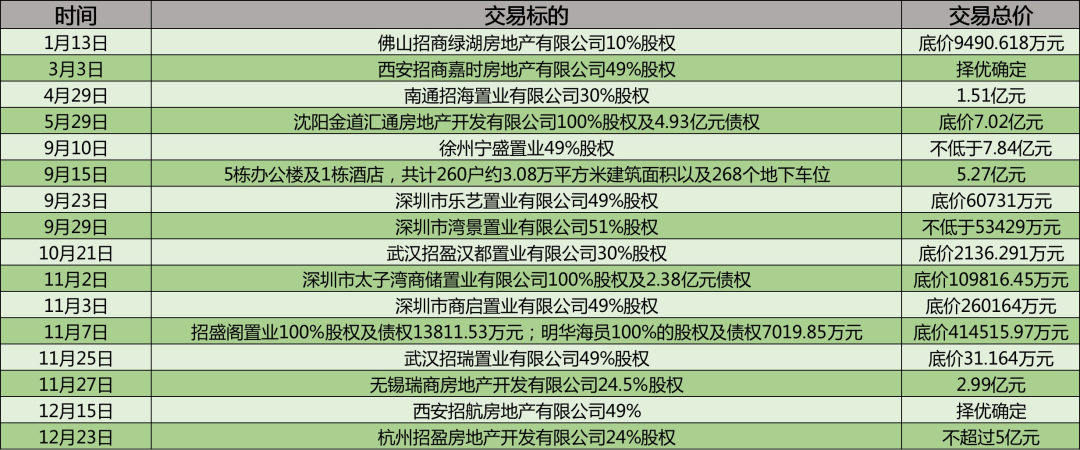

据不完全统计,2020年全年,招商蛇口累计挂牌转让16个项目,特别是“三道红线”政策出台后,密集挂牌/转让了12个项目的股权及债权,其中不乏与招商养老、招商证券等关联方的交易。

数据来源:企业公告、观点指数统计

9月14日,招商蛇口发布以5.27亿元向关联方仁和养投整售物业的公告,交易标的物为包括5栋办公楼及1栋酒店对应的土地使用权及上盖物,共计260户约3.08万平方米建筑面积以及268个地下车位。

招商证券方面,11月27日,2.99亿元接盘了招商蛇口转让无锡项目公司24.5%股权;12月23日,以不超5亿元接盘招商蛇口转让的杭州萧山项目24%股。

年内,招商蛇口还两度联手招商证券,共同成立合资公司以开发旗下项目。在5月份,双方联合全面参与北京经济技术开发区路东区E9R3、E9R4地块项目的开发建设;12月,就长沙市岳麓区望岳街道雷锋大道两厢地块签订合作框架协议。

转让股份之余,招商蛇口于12月2日正式在深交所发行并设立“申万宏源-招商蛇口-泰格明华资产支持专项计划”,发行规模41.5亿元,产品期限3+2年,基础物业为泰格公寓及明华中心。

泰格公寓、明华中心是招商蛇口位于深圳南山蛇口的项目。据表述,这是参考了境外成熟市场REITs模式,提出了表外孵化提升的产融结合模式,将通过对项目的改造和运营提升实现资产增值,未来可能成为招商蛇口大量持有型物业的孵化提升路径。

整个2020年,招商蛇口定义为集团的“资管年”,计划先将内部的资产盘点梳理,再分类盘活和提升,分类施策,以不同的资管与证券化计划进行退出。

据最新消息,招商蛇口已申报深圳蛇口网谷园区基础设施公募REITs,在国内第一批申报园区基础设施公募REITs大军中,招商蛇口申报的项目为唯一“央企+工改工”概念。

该单REITs所纳入的资产囊括了蛇口网谷中最优质的四个资产:万维大楼、万联大厦、万融大厦和万海大厦。这四栋工业用地上的写字楼总建筑面积达到20万平方米,其中产业用房部分面积约15万平方米,全部由招商蛇口自持出租。

一系列股权转让、项目增资、资产证券化等措施,实际上均是为了实现3个方向的目的:减轻资产压力,风险共担;低效资产转让,提高自身效率;沉淀资产退出,实现资金回流。

除了上述通过REITs实现沉淀资产退出、现金回流,在减轻资产压力方面比较典型的案例是,11月25日挂牌转让了武汉招瑞置业有限公司49%股权,即招商蛇口58.87亿元竞得的武汉市硚口区地块。

虽然项目转让底价只有31.164万元,但接盘方需要将14.42亿元股东借款转至招商蛇口指定账户并支付相应借款利息,另外再借给标的企业14.42亿元,用于支付地块剩余土地出让金。

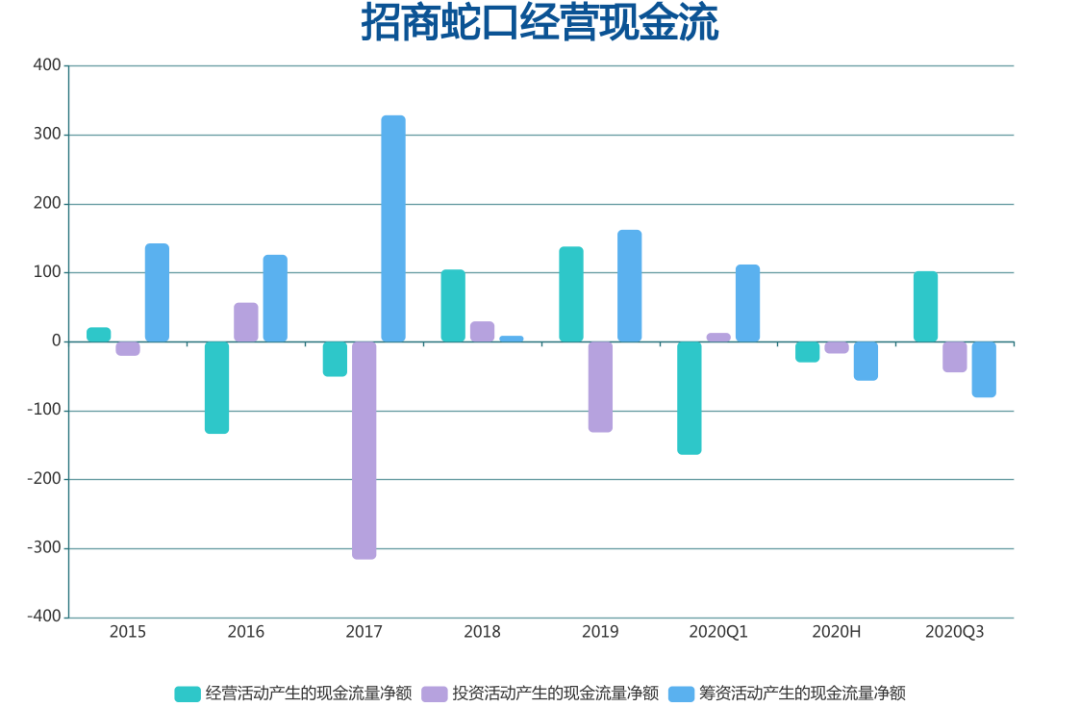

实际上,招商蛇口近年来也在不断降低对融资的依赖,更多依靠于经营资金的回笼。数据显示,招商蛇口经营性现金流净额从2016年、2017年净流出状态,变为2018年、2019年的净流入,并且在2020年也依然保持这一趋势,在三季度,实现净流入102.45亿元。

数据来源:企业公告、观点指数统计

反观筹资活动产生的流量净额,在2020年的半年度、三季度,招商蛇口均实现筹资活动产生的现金流量净额为负,分别为负56.49亿元、负80.98亿元,即招商蛇口在主动减少对于筹资现金流的依赖。

增收与增利

招商蛇口所要面对的真正问题不是疫情,也不是三道红线带来的束缚,而是如何从一家资源型企业转变成为资源+能力型企业。

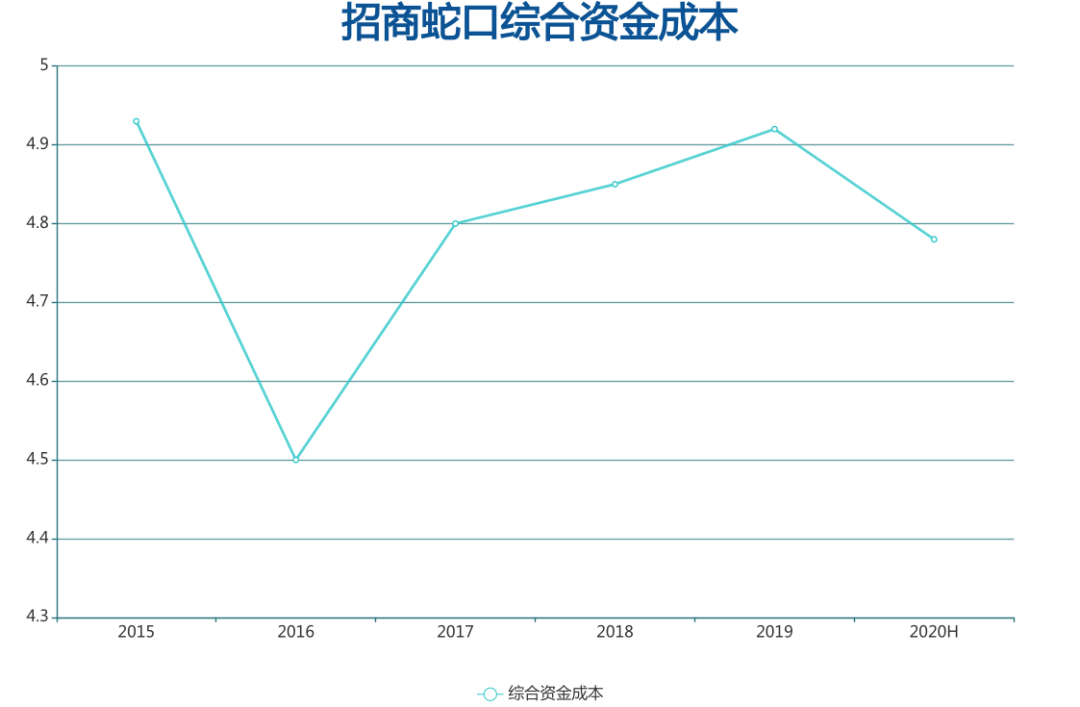

背靠招商局集团资源的招商蛇口,可通过政企合作、国企央企合作、并购等多种方式拿地。并且,历来融资成本低于同业。

数据显示,从2015年至2019年,招商蛇口综合资金成本为4.93%、4.5%、4.8%、4.85%、4.92%;2020年上半年,综合资金成本为4.78%,销售排行榜前50企业的加权融资成本则平均在6%至6.5%之间。

数据来源:企业公告、观点指数统计

另一方面,招商蛇口还有一些潜在优势。从2015年以001979股票代码上市,完成蛇口工业区+招商地产的重大无先例资产重组,再到前海土地整备完成,注入上市公司,尔后中集、深国际才先后参考招商蛇口的方案完成土地整备。也就是说,很多案例都“先行一步”。

2020年,这一特殊案例应该属尚未完成的南油集团股权收购事项。

2020年6月8日,招商蛇口与深投控签订协议,以发行股份、可转换公司债及支付现金购买深投控持有的南油集团24%股权,其中以发行股份、可转换公司债及现金方式支付的对价分别占本次交易对价的2.5%、47.5%和50%。

同时,招商蛇口拟向战略投资者(平安资管、平安人寿)非公开发行股份募集配套资金,用于支付本次交易中的现金对价。

值得注意的是,案例中,招商蛇口并未支出任何现金资产,仅发行了股份及可转换公司债,现金对价是向平安募集。即便在9月11日更改的方案,也是直接取消配套资金募集安排,改为仅采用发行股份、可转换公司债券的方式。

整个方案相当于是股权融资,虽然这一重组最终被招商蛇口主动撤回,但是足以看出其在资本市场方面的优势。

那么,这家身处“金山”、扎根蛇口的央企,所面临的关键问题是什么?

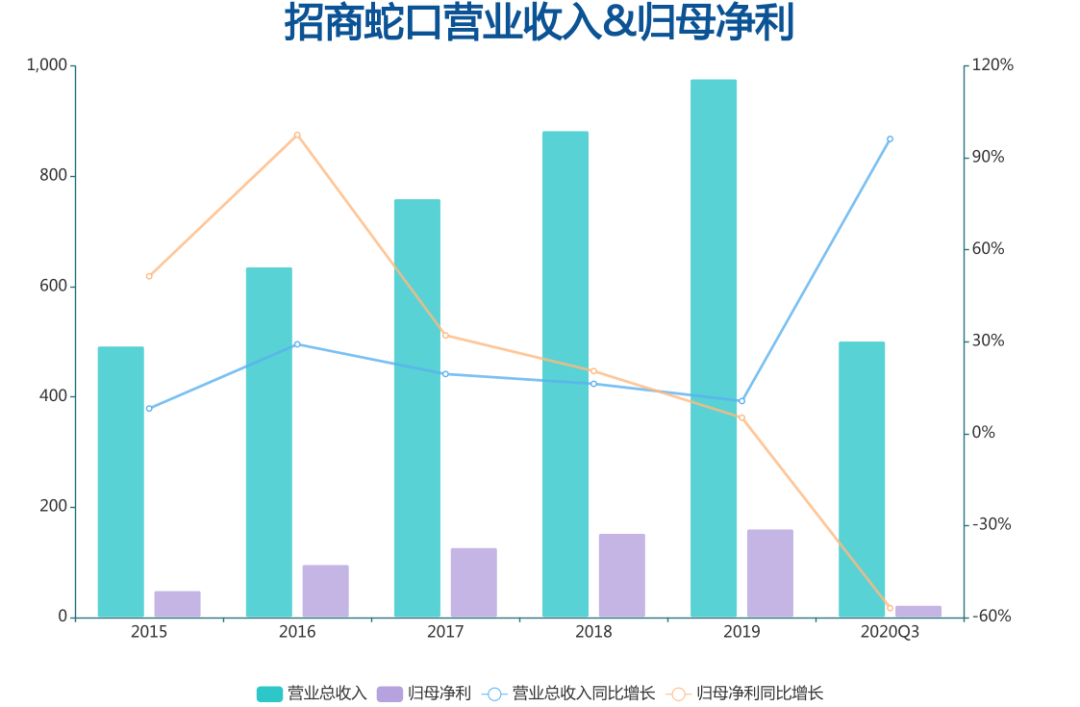

数据显示,招商蛇口在2015年至2019年实现营收492.22亿元、635.74亿元、759.38亿元、882.78亿元、976.72亿元,同比分别增长8.21%、29.16%、19.45%、16.25%、10.64%。

数据来源:企业公告、观点指数统计

盈利方面,2015年至2019年,招商蛇口归母净利润分别实现48.50亿元、95.81亿元、126.56亿元、152.40亿元、160.33亿元,同比分别增长51.36%、97.54%、32.08%、20.42%、5.20%。

而在2020年前三季度,招商蛇口则实现实现营收501.18亿元,同比增长96.21%;归母净利润21.92亿元,同比减少56.96%。营收与归母净利数据增长出现背离,并且是大幅度的背离。

增收不增利的问题有所显现,招商蛇口对此解释是,受房地产项目结转结构影响,社区业务毛利率同比下降;因新冠疫情,对租赁物业采取了减免租等措施;上年同期公司转让子公司股权产生税后净收益22.26亿元。

自2019年开始,在前三季度,招商蛇口归母净利均同比降低,上年同期转让子公司而导致近年利润下滑的解释时常可见。

四月份举办的2019年全年业绩会上,针对利润规划问题,招商蛇口董事长许永军表示,2020年开始做新的五年计划,公司每年都有三年计划,是滚动式的,每年都做得比较实,但是因为上市公司披露限制原因,具体数据不好披露。

他进一步称,未来房地产行业要保持原来的增速,尤其是利润方面的增速,挑战很大。加上疫情影响,只能说基础很好、挑战很大,而招商蛇口心里有数。

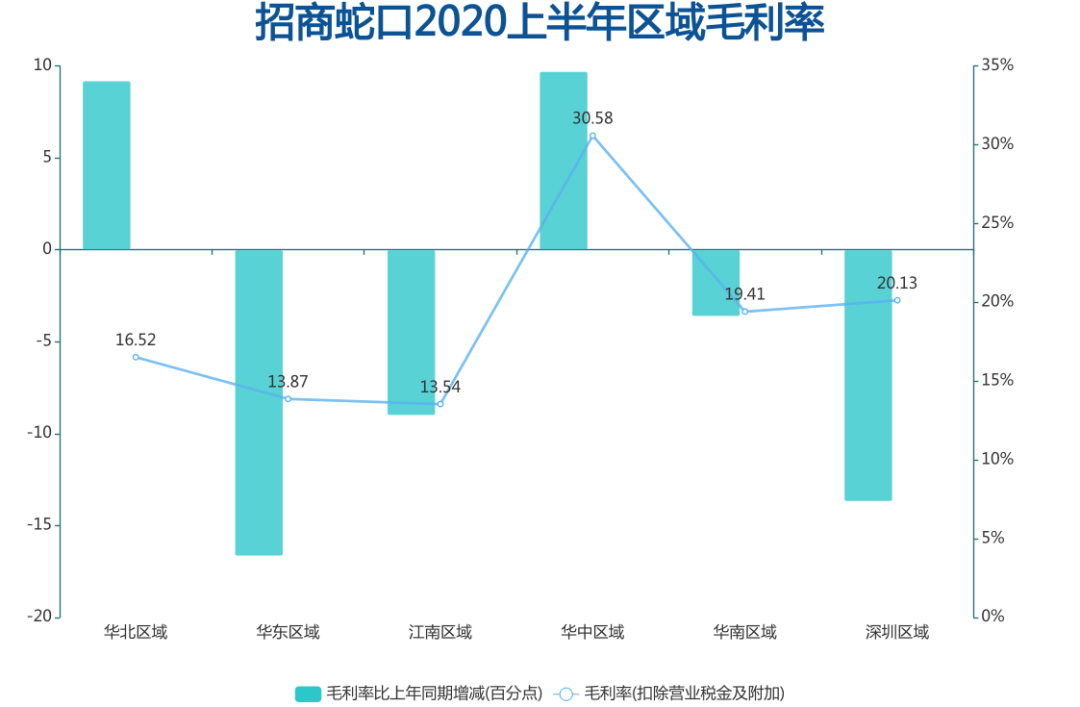

实际数据上,招商蛇口华东、江南两地,贡献了排名前列的销售规模和营收,但是毛利率却是最低,在2020年中期,毛利率(扣除营业税金及附加)分别为13.87%、13.54%,与上年同期相比减少16.66个百分点及9.01个百分点。

数据来源:企业公告、观点指数统计

刘宁则指出,2019年公司毛利率已经出现下降,背后是整个地产行业都在下降,预计2020年趋势仍将延续,主要受土地成本及限价等因素影响。2016-2019年及2020年上半年,社区开发与运营业务分别录得毛利率32.27%、38.43%、39.28%、33.55%及23.52%。

有了规模,还要盈利。于招商蛇口而言,疫情、三道红线也许都不是重点,如何找回盈利能力,才是未来发展的核心。