(图片来源:视觉中国)

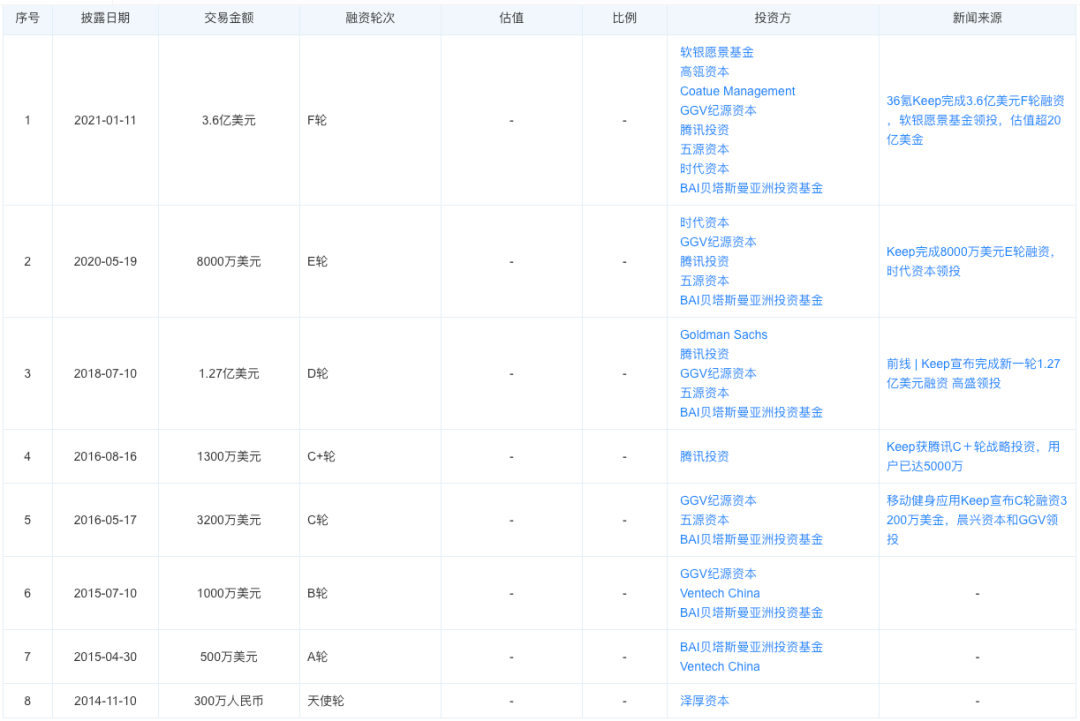

Gap(需求面积:1300-1600平方米)正不断削减全球的门店数量。

根据英国零售业媒体Retail Gazette报道,美国快时尚品牌Gap将在今年七月底关闭旗下所有共计95家英国门店,而品牌位于欧洲国家的门店或将陆续关闭,只保留线上业务。无独有偶,去年,品牌就已计划在2021年关闭175家位于北美地区的线下门店。

Gap曾于旨在刺激全球市场的Power Plan 2023 中提到,未来三年,集团将不断对零售门店进行调整,关闭不再盈利的Gap以及Banana Republic等品牌门店。2023年底,约80%的Gap门店将开在购物中心以外的地方。此外,集团还将全面开启数字化转型,线上收入占比预计将在2023年底超过50%。

此次轮番关店或许可以解读为Gap对于三年计划的实操体现,但除去自身的战略调整外,品牌在全球的关店举措无疑还掺杂着疫情留下的“后遗症”。

根据Gap最新发布的2020年财报显示,报告期内,集团净销售额同比大跌15.7%至138亿美元;录得净亏损6.65亿美元。旗下品牌Gap的净销售额同比大跌19%,这已是该品牌连续第七年出现销售额下滑,并且为七年以来的最大跌幅。Gap CEO Sonia Syngal认为,集团正面临着有史以来最艰难的日子。

然而,Gap在大中华区的开店步伐却丝毫没有减速的趋势。公开资料显示,2020年品牌Gap在华新开门店26家。而今年2月初,Gap更是在一周内连续于郑州、惠州及中山等三城开店。目前品牌在中国的门店数量直逼220家,再创新高。

面临全球逆势的Gap仍旧在华开疆扩土,正也从侧面印证了中国市场对于Gap乃至整个快时尚行业的重要性。

独一无二的中国市场

有着巨大消费基数的中国,一直以来都是快时尚争夺的核心市场。国金证券在分析中指出,以服装零售总额计算,中国服装行业在2006-2012年期间,经历了一波迅速的增长,总体增速大于20%。而早期进入中国市场的快时尚品牌也的确吃到了巨大的消费红利。

(图片来源:视觉中国)

据公开资料显示,Zara母公司Inditex的亚洲收入占比由2005年的6.7%提升到2020年的22.5%;H&M的中国收入占比由2007年的0.6%提升到2020年的4.8%;优衣库的中国收入占比由2014年的9.9%提升到2020年的24.7%;而Gap的亚洲业务占比则由2013年的5.6%提升到2020年的9.1%,中国市场显然已经成为了国际快时尚品牌的第二增长曲线。

与此同时,对于疫情的有效防控也让中国市场的战略意义持续凸显。

Global Data首席分析师Honor Strachan表示,目前,亚洲地区消费意愿的反弹速度显然更快,而欧美地区的市场复苏预计将是一个漫长的过程,这将有利于亚洲业务规模占比较大的企业。而此前优衣库母公司迅销集团市值超过ZARA所有者Inditex集团的重磅新闻在搅乱了快时尚格局版图的同时也进一步向全球证明了中国市场在未来的重要性。

相关人士在受访时表示,中国将是Gap想要继续投入并持续成长的“主战场”之一。

据赢商网不完全统计,2020年,包括H&M、ZARA、优衣库、MJstyle、MUJI、UR、C&A、Gap在内的8个快时尚品牌中,Gap共开新店26家,位居第四。而这26家门店中不乏多个位于三、四、五线城市的身影。

Gap或许正在弥补早年间所错失的渠道优势。

(图片来源:赢商网图库)

相较于优衣库、ZARA、H&M分别于2002年、2006年和2007年进军中国,Gap在亚洲市场败走日本后才于2010年姗姗入华,其落后于竞争对手的不仅是对于消费者心智的占领,更是对于渠道的把握。

根据赢商网发布的2020年度品牌商关注优质新开业购物中心TOP100榜单,其中前20名,Gap仅仅入驻了5家,与ZARA和H&M基本持平,远低于优衣库的11家。但优衣库在中国的门店数量已经超过了800家,而ZARA和H&M在中国市场的门店数量均为500至600家,在采访Gap中国相关负责人时,赢商网了解到目前Gap的国际竞品所处的城市比其自身多30至100个。在优质渠道微弱的新店数量差异结合着Gap与竞争对手上百家的门店数量差异来看,Gap在全国具有代表性的渠道层面仍旧没有优势。

(图片来源:大众点评)

不过,相关人士受访时提到,Gap目前现有门店中业绩表现最好的是分布于一线、二线、三线城市的社商店铺。品牌已从去年三、四季度起大力推行加盟联营模式,并于2020上半年签约了多个区域的加盟商。预计进入2021年后,加盟店铺的数量将有可观的增长。此外,Gap奥特莱斯店的表现一直很好,但门店数量较少,对此,奥特莱斯店铺在未来预计将占到Gap中国店铺总数的20%到30%。

资深从业人士告诉赢商网,Gap主攻社区商业,继续大力推行加盟联营模式的同时确保线上市场增长的策略方向实为正确而清晰。而Gap奥莱店通过打造独立的产品线获得了良性的现金流收益,又保证了价格体系的健康,无疑是一个巨大的成功。

快时尚的中国窘境

然而,中国市场对Gap而言,既是一个好吃的“香馍馍”也是一块难啃的“硬骨头”。

随着2018年李宁带着“番茄炒蛋”配色的中国李宁卫衣走上纽约时装周,国潮、国货正式迎来了新纪元,而经历了十年井喷式发展的快时尚们也在这一年集体“刹车”。

英国时装零售品牌TOPSHOP和美国快时尚品牌Forever21于18、19年先后撤离中国。此后两年内,包含Gap集团旗下Old Navy、Zara姊妹品牌Bershka、Pull&Bear和Stradivarius在内的多个快时尚品牌接连关闭中国区域的线下门店。

(图片来源:赢商网图库)

资深从业人士受访时指出,快时尚们一味地依赖传统的折扣策略,以及对时尚趋势的误判和对目标客群喜好的偏颇都是导致品牌无法跟上商业变化的节奏而不得不从中国市场“退潮”的原因。

一时之间,快时尚在华急转直下的局面令人唏嘘。

盘古智库高级研究员江瀚曾对媒体表示,国际快时尚品牌要想活下来,需跟上中国市场消费者偏好,及时调整产品和策略。而赢商网通过业内人士了解到,目前Gap部分成人装在华的产品销售未达到预期。

而局限于“美式休闲”的Gap近年来也不断在设计和营销方案层面频频发力。

(图片来源:Outpump)

2020年6月,Gap和Kanye正式宣布将合作推出Gap x Yeezy联名系列,Gap计划通过该联名吸引新消费者。根据市场研究公司 NPD Group 的数据显示,此前Kanye West的潮鞋品牌Yeezy(椰子鞋)与阿迪达斯的联名合作推动后者在北美运动鞋市场的份额从2015年的4%跃升至2019年的11%。而Gap对Gap x Yeezy联名系列无疑也寄予了厚望,预估此联名款将在双方合作的第五年时带来约10亿美元的年销售额。

相关人士向赢商网透露道,Kanye West正在为Gap创造新的产品,而双方共同的目标是不要太贵,预计这系列产品将于2021年初上市。同时,他认为这一款联名系列将在中国取得巨大成功。

此外,Gap在品牌成立50周年之际携手大中华区代言人蔡依林推出多款合作系列,并与2020年9月签约亚洲区全新品牌大使张天爱,推出包含“Comfortable together”(自在我们)理念的新技术碳素软磨系列和其他秋季卫衣产品只为传达舒适、高质量以及高性价比的品牌理念。

(图片来源:Gap官方微博)

不同于以往容易导致品牌利润受损的传统价格折扣策略,Gap在去年进行了仅针对中国市场的全线产品降价,将每个品类的价格梯度简化至三个。

Gap中国相关负责人告诉赢商网,新的价格体系将使得Gap相较于与其他在华的主要国际品牌更具可比性。

Gap中国路在何方?

不难发现,Gap中国正尝试以接地气、高品质、高性价比和高曝光的方式,进一步触达中国消费者,而集团的数字化布局或将成为品牌全渠道触达的关键一步。

(图片来源:Gap官方网站)

作为内地市场的后来者,Gap对于数字化的灵敏嗅觉使其在电商平台的布局分别早于14年动作的Zara和18年建设的H&M,于11年就入驻天猫旗舰店并在13年开启O2O模式,全渠道发力中国。然而,经过十多年的发展历程后,Gap的线上版图却不断被竞争对手追赶并超越,优衣库、Zara、H&M的天猫官方旗舰店会员人数目前分别为2397万、2321万及1466万,而Gap仅为941万。

不过,Gap仍旧在积极地进行线上布局,品牌已经建立官方网站、小程序,天猫和唯品会等11个渠道。

值得一提的是,受中国直播行业快速发展的影响,Gap也与头部主播薇娅达成合作,并在6个月时间内前后合作了11次。据此前媒体报道,标注“薇娅推荐”的两款Gap产品已超过一万人付款。

(图片来源:Gap官方微博)

Gap中国相关负责人告诉赢商网,得益于中国很高的数字化水平,Gap在中国保持了强劲的线上业务增长势头。随着持续的线上趋势,品牌将继续大力投资直播和其他线上顾客互动活动,以保持增长势头。

然而,据《2020年中国直播电商行业研究报告》表明,直播电商平均退货率为30%-50%,高于传统电商退货率的10%-15%,且是品牌官方电商销售渠道退货率的2-3倍。直播行业对于品牌的影响仍旧存在不确定性。

根据Gap财报显示,集团2020年线上业务同比大涨54%至60亿美元,占总销售额的45%。

毋庸置疑,Gap中国需要牢牢抓住线上这根“救命稻草”。