(图片来源:逸仙电商官网)

距离逸仙电商发布财报已经一周,逸仙电商的巨额亏损引发全网热议,微博上#完美日记(需求面积:50-100平方米)大幅亏损#话题阅读量将近70万。曾经的“国产美妆第一股”、“国货之光”跌落神坛,网络上的声音褒贬不一。

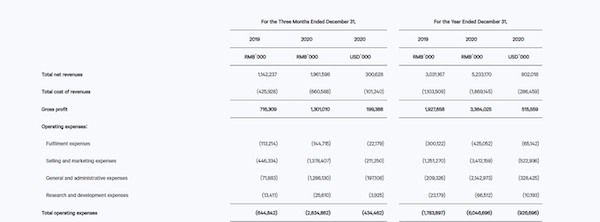

引发争论的是财报中的两组数据:逸仙电商Q4营收19.6亿人民币,同比增长71.7%,2020年全年营收52.3亿人民币,增长72.6%。Q4亏损15.3亿人民币,全年净亏损26.9亿人民币。

(图片来源:逸仙电商2020年财报)

高营收、高亏损对于逸仙电商来说并不稀奇。“烧钱换增长”、流量触碰天花板等论调早已屡见不鲜。但是将时间线拉长,2019年逸仙电商也曾有过短暂的盈利。2019年三季报和年报显示,逸仙电商净利润分别为2914万和7536万,巨额亏损主要集中在受疫情影响的2020年。2020年三季报,逸仙电商净利润亏损11.6亿,四季度亏损15.3亿,全年亏损26.9亿。

(图片来源:雪球)

财报上的逸仙电商

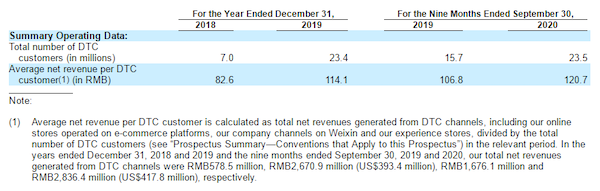

逸仙电商2020年并非“一事无成”,两个数据可以体现逸仙电商2020年的动作。一是第四季度DTC消费者数量由2019年的1100万上涨倒1440万,涨幅达到30.9%。在逸仙电商的招股说明书中,2018年DTC消费者数为700万,2019年为2340万,2020年前9个月为2350万。

逸仙电商在IPO时,对于自己的DTC模式这样描述:“我们以数字驱动的本土DTC商业模式,能够让我们与消费者建立密切的联系,以便于收集他们行为和喜好的数据。”逸仙电商对于DTC模式优势的理解,在于能够直达消费者,通过数字分析精准消费者画像,这也为下一步精准投放和精准获客做铺垫。在招股说明书中,逸仙电商披露了DTC用户平均净营收。2018年DTC用户平均净营收为82.6元/人,2019年为114.1元/人;2019年前三季度为106.8元/人,2020年前三季度为120.7元/人。

在DTC模式下,每个消费者能够产生的营收能够被量化并且呈增长态势。但2020年财报只公布了DTC用户数量,未披露2020年从DTC用户获得的净营收数额。

(图片来源:逸仙电商招股说明书)

二是毛利的提升。逸仙电商2020年第四季度毛利为13亿人民币,同比增长81.6%,2020全年毛利率从63.6%提升至64.3%。这可能与逸仙电商后期收购的中高端品牌有关。相比较而言,偏中高端的品牌能带来更多的毛利。虽然增长缓慢,但是随着逸仙电商高端化推进,仍有较大的增长空间。

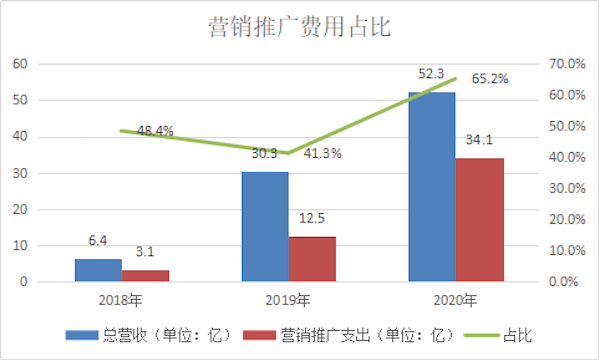

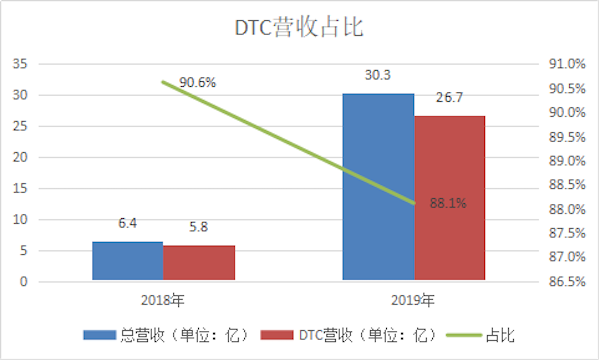

但是逸仙电商的问题也通过财报集中暴露出来,最显著的是营销费用占比过大导致的亏损激增。从2018年至2020年,逸仙电商总营收分别为6.4亿、30.3亿和52.3亿,营销推广费用分别为48.4%、41.3%和34.1亿,2020年营销费用占总营收比例超过65%。

(图片来源:赢商网)

正是逸仙电商高营收、高亏损的增长模式让外界难下定论。但是从其成长路径来看,逸仙电商的发展却又有迹可循。以流量换增长,逸仙电商不是第一个吃螃蟹的人,同样是线上起家的零食巨头三只松鼠就是一个“烧钱”的老手。财报显示,2018年三只松鼠的平台服务及推广费3.9亿,2019年为6.6亿,同比增长67.9%,而2018年三只松鼠总营收为70亿,2019为101.7亿,同比增长45.3%。与逸仙电商同病相怜的是,三只松鼠也为流量支付了巨额账单,2019年三只松鼠的净利润与去年相比下降了21.43%。

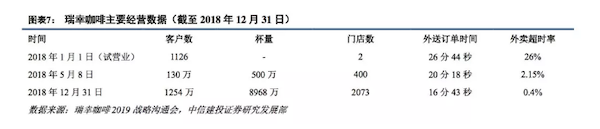

刷新了全球最快IPO记录的瑞幸咖啡也是烧钱的路子,但是与逸仙电商模式有所区别的是,瑞幸依靠自己的流量池,裂变老用户。在一次访谈中,杨飞说道:“将大部分广告费用拿来作为用户补贴,激发老用户分享好友拉新,将是(瑞幸)最核心的获客手段。”杨飞的营销手法也反应在了财报上。瑞幸咖啡2018年全年营收8.4亿元,市场营销费用为7.46亿元,全年亏损16.19亿元。同年,瑞幸的客户数呈几何倍增长,从1126人激增到1252万。

(图片来源:中信建设证券)

必然的亏损

如果以“流量逻辑”看待逸仙电商,前期用真金白银换流量,那么逸仙电商的亏损实属必然。财报显示,2020年营销推广费用占营收比例最高,达到65.2%。随着电商增速放缓,原有流量成本上升,依赖单一渠道崛起的逸仙电商逐渐触碰流量的天花板。当线上获客成本上升,低价流量有待开发,逸仙电商势必要为高额的流量费买单。

2020年公司的频繁动作也需要流量的支持。3月2日逸仙电商收购国际高端护肤品牌EVE LOM,3月16日逸仙电商旗下全新彩妆品牌Pink Bear皮克熊上线天猫旗舰店正式开业,同时完美日记孵化的美瞳品牌上线微信小程序完子之家。品牌完美日记的快速发展让市场看到了流量带来的巨大增速,逸仙电商如果想要在其他品牌身上复制增速神话,移植完美日记的流量逻辑似乎是最有效的办法。

(图片来源:微信小程序)

流量烧钱,但是现阶段的逸仙电商还没有快速回血的能力。除收购的法国高端品牌Galénic和EVE LOM,逸仙电商旗下的完美日记、小奥汀、完子心选均为中低端平价品牌,完美日记更是紧密捆绑“大牌平替”的标签。平替的认知、大众化的产品为消费者设定了“低价”的心理预期,很难为高价的价格付费,品牌溢价低。逸仙电商就像一个蓄水池,进水少排水多。

退潮后不再裸泳

流量红利见底,逸仙电商需要下一个流量出口,逸仙电商也在自我探索。

DTC消费者无疑是逸仙电商的发力点。据盒饭财经的报道,在每一款完美日记的产品之中,都会有一张“口令红包卡片”,上面会有完美日记微信服务号二维码以及“小完子”个人微信号。在完美日记内部,所有微信群中的运营人员,统一使用名为“小完子”或“小美子”的个人微信号。对外宣传中,二人被描绘为“不仅懂专业的美妆知识也是懂你的朋友”,而在完美日记内部“小完子”对应的岗位名为“粉丝运营专员”,平均月薪5000~10000元。当用户通过扫描产品红包卡上二维码添加“小完子”为好友后,小完子便会把用户拉入微信群中。消费者进入私域后,再通过小完子的粉丝运营提高销量、复购和留存率。

(图片来源:赢商网)

私域撕开了线上流量新的增长点,逸仙电商也注重挖掘线下的流量,全渠道运营。逸仙电商在招股说明书中披露2019年逸仙电商线下体验店40家,2020年至第三季度已在全国90多个城市开业200家线下体验店。根据外部消息,截至2020年6月,完美日记线下门店达到100家。

纵观同一赛道的其他品牌,会发现去流量中心化时代,所有人都在试图冲破单一渠道的局限进行自救。国货彩妆品牌「橘朵Judydoll」最近成立子公司上海黎感生物科技有限公司,经营范围涉及一类医疗器械和母婴用品的销售。橘朵的战略顺应了功效性护肤快速增长的趋势。根据Euromonitor统计,2019年中国皮肤学级产品规模为135.5亿元人民币,同增32.3%,增速较快且自2012年以来总体呈提升趋势,2016-2019年中国皮肤学级产品规模增速CAGR为25.7%, 远高于护肤品规模增速(2016-2019年中国护肤品规模增速CAGR为12.9%)。同时专注敏感肌护肤品牌薇诺娜母公司贝泰妮创业板IPO获批,证明了功效性护肤的品牌或者集团也可享受二级市场的机会。

另一品牌花西子则走向了另一方向。3月1日,花西子上线日本亚马逊,也是花西子首次入驻海外电商平台,标志着品牌正式出海。出海也可作为可行性路径之一。放眼全球,全球的Z时代都需要低价的产品。Piper Sandler针对2020年秋季美国青少年调查显示,青少年支出创历史新低,为2150美元,环比下降5%,同比下降9%。这也是为什么SheIn在海外能够收到追捧的原因之一。

逸仙电商带有互联网基因,但却不是真正的互联网公司,对于逸仙电商而言,产品才是真正的造血器。2020年财报显示,逸仙电商在研发上投入6651.2万,占营收的1.27%。逸仙电商对标的集团欧莱雅,964.4亿欧元,占销售额3.4%。欧莱雅集团护肤品牌占据大半江山,对研发投入有更高的要求,如果逸仙电商还想锚定欧莱雅的话,必然要让市场和消费者看到逸仙电商对于产品研发的努力。

(图片来源:华泰证券)

除了提升自我研发能力,逸仙电商也通过并购的途径扩大自己的产品线,丰富产品矩阵,拓展高端市场。逸仙电商近期收购的品牌EVE LOM为同名美容师品牌,其经典产品卸妆膏售价630元/毫升,被誉为“卸妆膏中的爱马仕”。但是并购也会带来品牌文化“互相排斥”的问题。EXACTING创始人蒋征认为,“收购这种商业化的操作没有问题。但是收购了之后能不能做得更好,我觉得在于能不能传承品牌的精神。但是品牌精神的传承这件事情是一个挑战。”无论是EVE LOM,还是Galénic,能与逸仙电商旗下品牌真正产生“协同作用”,才能给逸仙电商更多喘息的机会。

烧钱换流量不是原罪,但是对于品牌的衡量标准从质量转化为速度。更快的速度意味着更好的故事、更丰厚的资本回报,但是IPO之后,竞争者也快了起来。