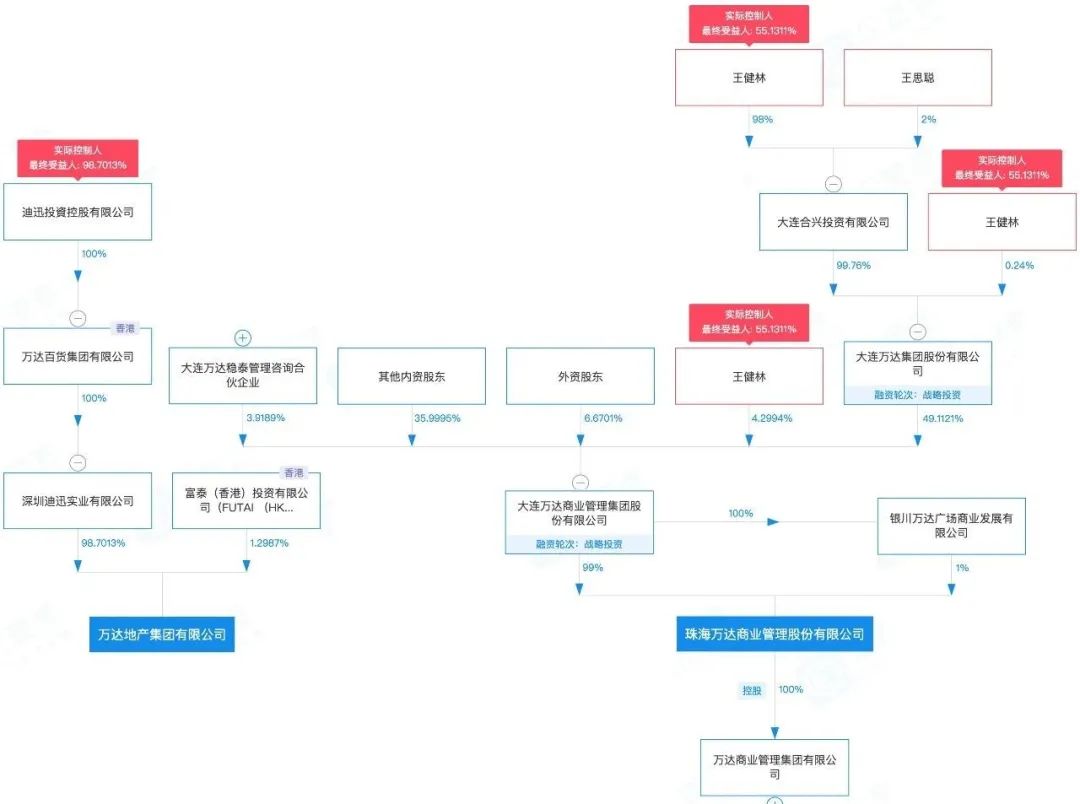

4月7日,上清所披露信息显示,大连万达商业管理集团股份有限公司拟发行2021年度第二期中期票据,注册金额为51亿元,本期发行金额为不超过10亿元,发行期限为2+1年,利率未定。

观点地产新媒体了解到,关于募资用途,万达商管称,本期中期票据发行拟募集资金不超过10亿元,拟全部用于偿还大连万达商业地产股份有限公司2016年度第二期中期票据。

于公告日,万达商管人及其下属子公司待偿还中期票据、公司债和资产支持证券余额合计572.45亿元,其中中期票据250亿元、公司债296.66亿元、资产支持证券25.79亿元,中期票据与公司债的兑付主要分布在2020年至2025年,2020年9月末,公司货币资金412.02亿元。

最近三年末,发行人有息债务规模分别为2103.32亿元、1886.89亿元和1824.09亿元,分别占当年总资产的30.52%、30.22%和31.71%。现金短债比(货币资金/短期债务)分别为4.31、3.67、1.38及0.74。