在对于消费互联网“风口”的持续争抢之后,资本似乎开始回归冷静。而最近,资本中的一类声音也开始越来越大——诸多消费互联网企业的盈利性真的可以期待吗?明星企业拼多多持续亏损,股价下挫,JP摩根等权威机构下调其评级;Uber第二季度亏损13亿美元的财报发布后,其股票盘后交易中跌幅高达12%……

与此同时,从2014年开始兴起的产业互联网(B2B行业),至今却依然延续了升温趋势。根据艾瑞咨询发布的数据,在2019年上半年的十大B2B融资事件中,最多的准时达融资24亿元,最低的地上铁和运哪儿也有7,000万美元。排除物流行业,最多的欧冶云商融资20.2亿元。即使考虑欧冶云商的投资方包括了首钢基金,康众汽配也从完全独立的第三方风投获得了3.8亿美元的融资。现实是,产业互联网(B2B行业)的赛道尽管没有一飞冲天,但却持续升温,大有看点。

在风投之外,腾讯、阿里巴巴等巨头继续引领加码产业互联网,产业里的“地头蛇”也以产业投资者的身份相继入围,B2B行业俨然已经成为兵家必争之地。

资本流向

当前,B2B电商的市场交易规模呈现稳步上升的趋势,近三年来增速一直稳定在20%左右(如图1所示)。这种增速在一定程度上是纯交易型产业互联网模式加载了配套服务的模块,但交易和服务之间本来就是水乳交融和相互促进的。另外,增速的稳定也代表模式走向成熟。可以预见的是,这种趋势还会持续,产业互联网的巨大红利才刚刚开始释放。

图1:中国B2B电子商务市场交易规模(资料来源:网经社)

正是因为对这种趋势的判断,资本也显示出了对这个领域的信心。当然,这种信心并不是盲目扑风口的信心,而是一种更加理性的走向。一方面,B2B电商获得融资的项目数量在2015年至2017年期间保持着连续增长的趋势,但2017年的增长速度明显低于2016年,并在2018年遭遇寒冬,呈现出项目数量大幅下降的情况;另一方面,融资金额一直呈上升趋势,2018年更是有一个爆发性的增长(如图2所示)。

图2:近年B2B融资情况统计(数据来源:B2B内参、穆胜企业管理咨询事务所)

我们可以从图3中发现这种趋势。从2016年开始,A轮和B轮的早期融资笔数占比明显缩量,大量融资流向了C轮和D轮及以后,再考虑总融资笔数减少的同时额度猛增,自然单笔额度也会更加夸张。(由于D轮融资及以后基本属于较为成熟的阶段,合并为一项进行统计。其他融资由于融资轮次不明且占比较小,为不影响判断,特做剔除处理。)

图3:近年B2B平台项目融资轮次分布(数据来源:B2B内参,穆胜企业管理咨询事务所)

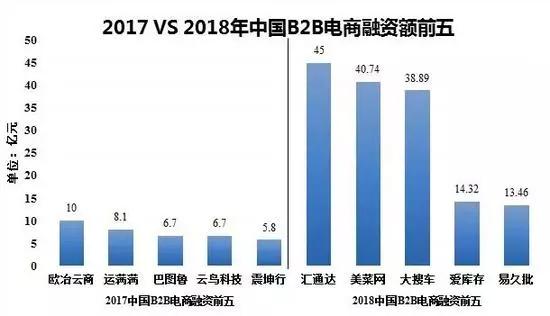

我们将2017年与2018年中国B2B电商融资前五的案例放到一起进行对比(如图4所示),2018年头部融资案例的单笔融资规模简直大到夸张,最高的汇通达拿到了45亿元的投资,足见资本对于这个赛道的信心。

图4:2017 VS 2018年中国B2B电商融资额前五(数据来源:B2B内参)

长线逻辑

其实,这是一组很积极的信号。这说明,B2B电商行业里经过了一轮红海血拼,已经在大浪淘沙之后产生了真正的头部企业,它们正走在正确的道路上。而资本已经走过了广撒网的时期,开始深谙这个行业的规律是长线投资后捕获价值井喷,并愿意用更多的耐心和更大的投入去守候被投企业开花结果。

值得注意的是,2017年和2018年中国融资前十的B2B电商大多已经不是单纯的“交易型”产业互联网模式。这些平台大多在交易模式的基础上加载了多样的配套服务,例如美菜网在做平台+自营模式的基础上,还提供了仓储和物流服务。除此之外,像汇通达这样的企业已经不能划分在“交易型”或“服务型”产业互联网的范畴,他们力图通过商品、信息、物流、金融等综合供应链服务为农村8万家小b“赋能”,不止完成交易,更要帮助小b触达C端用户完成终端产品的交付。这种“产业路由器模式”更像是S2b2C模式(指供应商赋能渠道商并与渠道商一起服务顾客的全新电子商务营销模式)。其实,越是往这个方向进化,对产业渗透就越深,项目估值空间就越大。

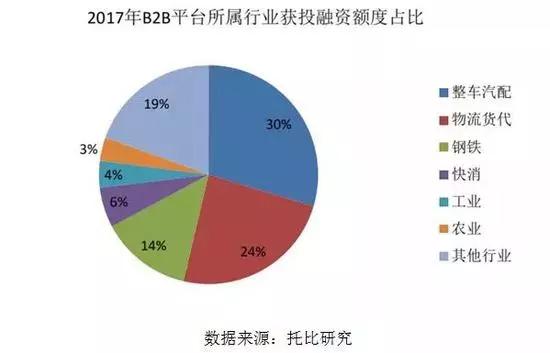

再从行业来看投资走向,按照2017年的数据,获得投资额度最大的还是整车汽配、物流货代、钢铁等行业(如图5所示)。这些行业无一例外都具有以下特点:

其一,交易结构相对标准化,易于通过线上完成。例如汽配行业就是标准件的交易。

其二,行业对于数据保密没有严格要求,数据不是核心机密,企业对于数据上线不抵触。例如钢铁交易的数据并不需要特别保密。

其三,行业效率低下,上游需要高效出货,下游需要高效进货,都坐在“火焰山”上。例如,近年来的经济寒冬实际上是给了MRO(Maintenance,Repair&Operations,在生产过程中不直接构成产品,只用于维护、维修、运行设备的物料和服务)平台一个机会,工厂会从料、工、费的每一个角落去精简成本,落到制造费用上,清理这个灰色地带已经是箭在弦上了。

图5:2017年B2B平台所属行业获投融资额度占比(数据来源:托比研究)

未来方向

下一步,资本助力的头部B2B电商企业可能会有几个发展方向:

其一,产业链数据化。这个赛道的王者必然是对数据吃得比较深的企业,这种企业必然已经脱离了单纯的交易型产业互联网模式。所以,平台加载SaaS势在必行,企业要么自建,要么并购。没有自建决心的,趁现在SaaS估值还不高,不妨尽早下手。阿里巴巴集团于2014年和2017年,两次投资了石基信息,于2014年投资了中信21世纪,都是为了支持自己的B2B业务,就是这类操作。(通过石基信息,阿里巴巴可以打通酒店市场的IT服务。与中信21世纪的协同中,阿里巴巴可以在其云计算平台上完成后台医疗健康数据打通。)

其二,服务终端布局。基于交易走向交付的大趋势,本地化终端建设成为胜负手,这是一个超广、超重的工作。哪些企业能够用轻资产的模式进行整合,再用数据化的方式进行服务标准化,它们就有可能笑傲江湖。西域在全国诸多城市都与本地供应商以合资公司的形式展开合作,这种整合模式值得深钻,甚至可以更加轻快。

其三,流量入口建设。现在大量的B2B电商平台并没有完全感受到流量焦虑,它们获取流量的方式还是通过地面BD,而将地面客户“洗上线”的动作还不见得能够产生真实流量。与此同时,一些企业已经在建设线上的流量入口。在钢铁交易领域中,2016年7月,找钢网和中联钢开始合作;2016年11月,原金银岛资讯和中国化学品交易网合并成立金联创;2017年7月,欧浦智网与兰格钢铁网开始合作(值得注意的是,欧浦智网近期的公告显示,收购一家信息服务领域的相关标的以失败告终。)……在化塑领域中,2016年,我的塑料网/中晨电商推出了塑料朋友圈;2017年4月,快塑网推出了塑问产品……流量焦虑似乎在先知先觉者之间蔓延。

其实,以地面BD做B端流量的方式是这类企业现在的共同选择。不仅如此,这类企业除了拉新之外的其他运营动作(留存、激活、成交等环节)基本也是在线下完成的。尽管是以“互联网公司”的姿态进入行业,搭建商业模式,但面临太重的产业端,这些企业依然习惯用线下的方式来解决问题,并没有把线上的效率发挥到最大化。当然,这里的根源又是前面提到的“产业链数据化”的问题。未来,它们需要做的,应该是基于产业的理解做线上的、数据的事,将自己彻底的“互联网化”。

上述三个方面的规划,无一不是在向“互联网化”迈进。换句话说,资本会进入有这三个方面规划的企业,而在完成融资后,企业也应该把资本投入到这三个方面。

相对消费互联网相对成熟的生态格局,产业互联网的世界里,创业者们还大有可为。

作者:穆胜(北京大学光华管理学院工商管理博士后,穆胜企业管理咨询事务所创始人)