3月27日晚间,中国有赞(08083.HK)发布了截至2019年12月31日的年度业绩公告。公告显示,中国有赞2019年的总营收为11.71亿元(人民币,下同),同比增长99.7%,归母净亏损为5.92亿元,同比增长37.2%。

截止2019年12月31日,公司的存量付费商家数量为82343家,同比增长40%。2019年新增付费商家数量为54702家。

此外,2019年商家通过由有赞提供的SaaS产品产生的商品交易总额(GMV)达到645亿元,同比增长95%。

有赞是一家电商SaaS企业,2018年,有赞与中国创新支付合并,实现借壳上市,并通过中国创新支付旗下子公司高汇通获得支付牌照。二者合并后,上市公司更名为“中国有赞”。

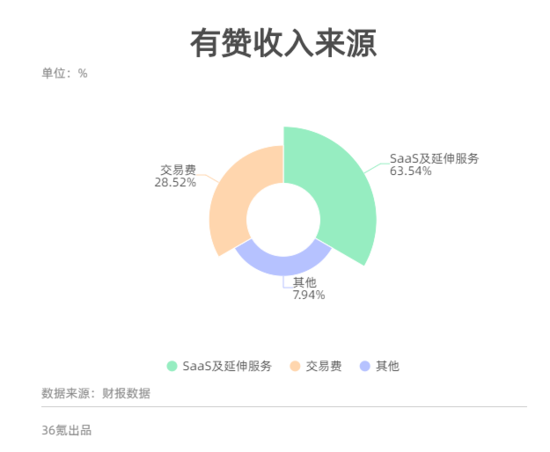

有赞的收入来源分为三部分:SaaS及延伸服务、交易费、其他。

具体来看,本年度的SaaS及延伸服务收入为7.44亿元,同比增长137.6%。其中,SaaS收入为5.94亿元,同比增长145.0%,主要由于付费商家数量以及每位商家平均带来收益的增长所致。延伸服务收入为1.50亿元,同比增长112.2%,主要是由于GMV增长和更多商家使用延伸服务的原因。

本年度的交易费收入为3.34亿元,同比增长41.5%,得益于商家使用SaaS系统所产生的GMV提升,但部分被原有第三方支付业务的减少所抵消。其他收入为0.93亿元,同比增长150.0%,公司2019年继续战略缩减一鸣神州及一般贸易业务,但同时有赞的营销服务收入提升。

2019年,有赞的成本为5.63亿元,同比增长45.1%,主要由业务扩张导致交易费渠道成本增长和人工开支增加所致。毛利为6.08亿元,同比增长206.5% ,毛利率为51.9% ,同比增加约18个百分点。毛利及毛利率的增加主要是由于高毛利率业务SaaS及延伸服务的占比提升。

此外,有赞2019年的销售及分销开支同比增长191.8%至5.32亿元,主要是因为销售人数增加导致销售人工开支和差旅开支增加,以及渠道佣金开支增加。其他经营开支为3.41亿元,同比增长79.7%,主要由于研究及开发现金支出增长所致。

截至2019年12月31日,公司的现金及现金等价物为7.46亿元。

有赞在公告中表示,未来将扩大在直播电商领域的优势,持续与更多有直播能力的平台合作,扩充商家在直播场景下的销售渠道。

此前中国烹饪协会发布的《2020年新冠肺炎疫情对中国餐饮业影响报告》显示,今年春节假期的7 天时间,约93%的餐饮企业选择关店,其中73%的餐饮企业关闭了所有门店;退餐和闭店让餐饮企业损失惨重。此次疫情让更多企业意识到线上化的重要性,对有赞、微盟等电商SaaS服务商产生有利影响。

3月14日,国盛证券发布中国有赞的首次覆盖报告,给予其“买入”评级,目标价1.1港元。预计2020-2022年有赞总收入可达19.0、28.3、40.4亿元人民币(约合21.2、31.6、45.1亿港元);实现non-GAAP当年净利约-6.4、-4.6、1.1亿港元。国泰证券称,看好私域流量带货趋势的爆发,以及有赞作为电商SaaS龙头产品能为商家带来的价值的增长和自身变现效率的提升。