这场早在8年前就开启的重组大戏,看起来终于迎来了尾声。

9月4日,南国置业发布公告,创始人许晓明于2019年11月至2020年8月,通过集中竞价交易、大宗交易方式减持其持有的南国置业无限售流通股股份86,710,800股,占南国置业总股本的5%。

减持后,许晓明持有的南国置业股份仅占总股本的5.34%。这即意味着,只要许晓明将手中股权再减持超0.341%,其持股比例将降至5%以下,也将消失在南国置业权益变动公告里了。

创始人股权的清出,牵出的是这家武汉民企某一种层面上的“翻页”。

2012年,许晓明与其兄将持有29.75%股权转让予电建地产,后者成为第二大股东,正式引入这家央企开启合作。直到2020年6月5日,重组事项披露,南国置业拟吸收合并电建地产并募集配套资金;8月28日,重组草案落地。

随后,深交所对南国置业重组方案发出问询。9页四千余字,29个问题,指向了这场重组中许多仍待解答的细节。

深交所29问

此前重组草案指出,南国置业拟向电建地产的股东中国电建、中电建建筑公司发行股份及支付现金作为对价,对电建地产实施吸收合并,交易价为112.75亿元。

吸收合并完成后,南国置业存续并将承继及承接电建地产的所有资产、负债、业务、人员、合同及其他一切权利与义务,电建地产将注销法人资格,由南国置业作为存续主体,中国电建将成为南国置业的控股股东。

即是说,重组后电建地产将成为过去式,并入南国置业整体上市,整合成全新的上市平台。

随之而来的这份深交所问询函,便针对交易方案、交易标的、评估情况各自提出了共29个问题。

观点地产新媒体整理问询函获悉,交易方案主要针对的是业绩承诺、交叉持股以及债务清偿情况。其一是业绩承诺,这由此前重组方案中提出——中国电建、中电建建筑公司承诺,交易标的电建地产在2020年至2023年累积合计实现的扣非后净利润不低于约28.26亿元。

对此,深交所要求南国置业结合盈利预测及评估过程,补充披露业绩承诺具体测定依据及其合理性,并结合标的资产在建项目及项目储备,相关项目预计销售去化率情况等,补充披露本次交易业绩承诺的可实现性等。

其二是交叉持股问题,事关武汉新天地注销前与南国置业形成互相持股是否符合《公司法》;其三则是其关于电建地产的债务问题,目前电建地产已取得债权人出具的债务转移同意函等的合计金额为约491.07亿元,同时,本次交易完成后电建地产未予清偿的债务均将由南国置业承担。

深交所要求南国置业,补充披露电建地产相关债务的最新清偿进展,有无实质性障碍,并结合实际情况说明本次交易对南国置业偿债能力的影响。

交易标的部分,则更加聚焦即将吸收合并过来的电建地产平台的经营情况,这也是问询的重点部分,包括归母净利下滑、存货账面价值占比、应收款原因、关联方资金拆借合理性、对外担保金额合法性以及下属公司资质过期等共15个问题。

其中,关于归母净利下降问题,2018年度、2019年度、2020年1-3月,电建地产实现归属于母公司股东的净利润分别为7.83亿元、3.61亿元、3858.94万元;经营活动产生的现金流量净额分别为25.93亿元、-14.78亿元、-4.32亿元。

深交所对此要求南国置业,补充披露与2018年相比,电建地产2019年实现的净利润大幅下滑的原因,报告期内业绩波动较大的影响因素是否会持续;以及2019年经营活动产生的现金流量净额与净利润差异较大的原因,以及现金流净额波动较大的原因。

另外,在提交担保金额一项中提到,目前电建地产对外提供保证涉及的担保金额合计175.78亿元,而其中武汉洺悦房地产有限公司等多家电建地产下属子公司土地使用权或房屋已设定抵押,这关乎着合并之后的资产注入问题。

对此,深交所要求南国置业需补充披露上述保证及抵押所对应的主债务情况,包括主债务人、债务金额、担保责任到期日及解除安排,相关担保事项对标的资产生产经营和财务状况的影响等。

南国置业还需自查标的资产是否存在将已办理商品房预售许可房屋用于抵押融资的情形,如是,需补充披露未解除抵押项目开发成本对存货账面价值占比,相关商品房所担保债务清偿情况,是否存在因抵押事项影响商品房销售的风险及应对措施。

最后,在评估情况方面,深交所要求针对补充披露对电建地产及下属公司岷江海赋、南京金羚进行评估时,所采用评估方法的原因及合理性。

许晓明退出史

四千余字的问询函,似乎又将重组方案落地的时间推后了一些,不过许晓明也许没那么多耐心等待了。

毕竟,现在的南国置业,也早就不是其白手起家发展起来的那家武汉民企了。

1963年出生的许晓明,34岁的时候从宝安集团辞职,回到家乡武汉创办了武汉南湖花园置业有限公司,即南国置业前身,当时的定位更多是一家外商投资企业。

转变来自于两个契机,其一是许晓明从老东家宝安拿下汉南湖机场附近的一片地,开发的两个项目成效不错,这让南国转型为地产开发企业;其二则是在2002年,通过开发的硚口区“南国·大武汉家装”项目,让许晓明看到商业地产的机会,由此进军商业地产。

2009年6月,南国置业成为一匹黑马,成为国内重启IPO市场后的首家上市地产公司,许晓明也因此成为当时的湖北首富。

然而,IPO似乎划开了一道分界线,之后南国置业并没有因为上市获得飞速发展,反而囿于楼市调控与商业地产重资产模式的弊端,经营状况日渐转差。

三年后的2012年,南国置业面临着资金短缺的问题,手持16亿现金无法覆盖短期负债与一些应付账款和税费,已到了危如累卵的境地。

箭在弦上,许晓明不得不通过“卖身”求存。2012年11月,许晓明联合其兄许贤明向彼时的中国水电地产公司间接转让公司29.75%的股份,转让完成后,中国水电地产成为南国置业的第二大股东。

这场民企与央企的联姻轰动一时,彼时南国置业证券代表汤伟曾表示,这是对双方都有利的事情,于中国水电地产而言,南国置业的商业地产经验为其所看重;于南国置业而言,中国水电地产大量的项目又是南国置业实现全国化战略所需的。

转让股权之后,许晓明持股比例为42.56%,尚为大股东。但在隔年的3月份初,这位创始人在南国置业股东大会上表示:“我并不惧包括自己在内的南国置业创业团队,在公司新一届董事会中丧失话语权。”

话语刚落,5月份,许晓明放弃其所持有的占公司总股本15%股份的表决权,并认可水电地产拥有公司的实际控制权。

2014年4月,电建地产计划对南国置业实施部分要约收购,之后溢价约10%收购数量约为1.1亿股,正式成为南国置业第一大股东。

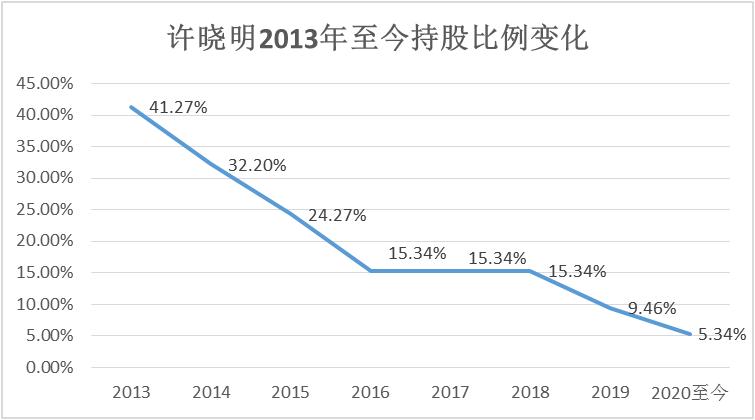

另一边,许晓明也在逐步退出南国置业。有数据显示,自2012年11月至2013年间,其通过转让间接持股的方式减持套现逾14亿元。根据财报统计,从2013年-2019年,许晓明的持股比例已从合作之初的四成降至不到一成。

数据来源:企业公告、观点指数整理

截至到最新披露情况,许晓明持有南国置业无限售流通股92,672,068股,占南国置业总股本的5.3437%,离规定要披露的5%界限仅一步之遥。

这八年来,许晓明以退出代价换来的是什么?

其一自然是资金补给,这也是直接原因。据悉,首次签约之后,电建地产便提供南国置业12亿多元的现金支持,并在之后通过委托贷款的方式借给南国置业不超过23亿元资金。

其二则是区域版图的扩张,在广泛布局的电建地产带动下,南国置业先后进入南京、成都及北京等。

此外还有组织架构、高管团队等方面的变更与升级。但不可否认的是,不管是重组的进程,还是南国置业本身的发展进程,都有些慢了。

重组层面,有业内人士则称,“国”字头的整合原本就十分复杂,包括但不限于资产业务怎么划归整理,不同的管理理念和组织架构怎么融合,以及重组后的人事任免等问题。

公司层面,2017,彼时任南国置业副总经理郑彤曾向观点地产新媒体表示,虽然控股方发生了变化,公司的战略也做出了一定调整,但短期内布局变化对业绩的影响或许不是特别明显。

直到2020年上半年,疫情冲击下,南国置业期内营收为15.56亿元,同比下降50.69%;净亏损为2.99亿元,同比下降1508.23%;房地产销售同比下滑53.62%至13.85亿元;截至6月末,南国置业总资产为265.62亿元。

在重组方案里,南国置业在阐述重组背景及原因之时也多次提到了疫情影响,毕竟对于这家武汉房企来说,所受到的冲击更甚于其他房企。

早已抽身的许晓明,也加快了离去的步伐。重组何时落地,效果如何,对他而言似乎也不再那么密切相关。