拖垮一家中国500强公司需要多少钱?

可能只要20亿元。

11月18日晚间,东旭光电科技股份有限公司(下称“东旭光电”)的两期债券确认无法兑付,应付本息合计约20亿元。

值得一提的是,东旭光电是中国本土最大、世界排名第四的液晶玻璃基板(面板原料)生产商。 现在的电视机比手机还便宜,里面就有东旭光电一份功劳。

在2019《财富》中国500强排行榜中,东旭光电以282亿元的营收排名299位。

东旭光电的前身是宝石A。2011年, 东旭集团从石家庄国资委手中接过 宝石A 22.94%的股权 ,成为 实控人 。

东旭集团入主以后,2012年至2018年,短短7年时间,东旭光电的营收规模由7.8亿元增长到282亿元。在此期间,东旭光电参与的并购超过40起,交易金额超过100亿元。

从光电显示产业 起步, 东旭光电已 成为 横 跨 光电显示材料 、 高端装备制造 、新能源汽车 、石墨烯等四大产业的 综合性高新技术 企业 。

当然,伴随着买买买、大大大,也少不了借借借。 其负债规模一路翻滚,达到了230.75亿元。

数据来源: 同花顺

时来天地皆同力,运去英雄不自由。

去杠杆浪潮下,家大业大的东旭光电栽在了区区20亿元上。

对于为何还不上钱,东旭光电是这样解释的: 金融机构临时抽贷20亿元,导致公司流动性紧张。 此外,15亿元纾困基金未到位,10亿元的补贴款也没有到位。

简单概括,就是赖别人。

不过,小巴从小听到的教导就是凡事要从自己身上找原因。

大存大贷

先插播一些背景知识。

公司的经营,就是一个钱生钱的循环 。

先由钱变成各种经营相关的资产,生产产品卖出去再收回钱。在这个不断循环的过程中,钱慢慢增值了,这也是公司存在的价值。

钱在手上、钱存银行是货币资金; 钱买了厂房和机器是固定资产或者在建工程; 钱变成商品是存货; 钱在客户那是应收账款; 钱拿来理财是金融资产; 自己的钱不够用就有了外部的负债。

回过头来看东旭光电。

表面上看,东旭光电并不缺钱。截至今年9月末, 公司账上的货币资金有183.16亿元,在A股近3800家上市公司中,排名第88位。

手里有这么多钱,东旭光电却还在借钱: 截至9月末,公司的短期借款高达101.29亿元,一年内到期的非流动负债32.38亿元,长期借款与应付债券合计为82.38亿元。

这样做的结果是, 公司为借钱付出的利息为3.09亿元,而存款赚的利息不到三分之一,只有0.9亿元。

如果 你还记得之前爆雷的康得新、康美药业,会发现它们都有一个相似的特征,那就是既有大额存款又有大额贷款,简称“大存大贷”。

一边保留大量的现金,一边支付高额的财务费用,并不符合商业逻辑。 如果是小巴来当董事长,肯定先把欠的钱还了。

这也引起了交易所的关注。

今年5月,深交所给东旭光电发了份问询函,要求解释“存贷双高”的问题。

当时东旭光电写了一万字的回复,表示“存贷双高不等于流动性风险”,胸脯拍得啪啪响。

债券违约的现实证明,存贷双高的公司,就是容易发生问题。

有钱的公司买理财,没钱的公司充大款

对于大额贷款,当时东旭光电说是产业特性决定的:

光电显示产业属于技术、资金高度密集型的行业,技术壁垒高、资金需求大、投资回收期长,为了赶超美日竞争对手,公司需要通过有息负债取得公司持续研发、运营所必需的资金。

对于大额货币资金,它说:

主要用于满足安全运营资金需求、经营扩张流动资金需求、研发投入及生产线技术改造资金需求、投资并购项目资金需求、偿还有息负债周转资金需求和风险准备资金需求。

不过,凡事一怕认真,二怕比较。

如果拿东旭光电的财务数据与其他公司比较一番,你就会发现问题。

贷款没有太大水分,欠多少就是多少钱,我们来看货币资金。

前面已经说过,公司的经营,就是一个钱变成各种资产然后再变成钱的循环。 越是高效的公司,钱生钱的循环越快。

在这个过程中,公司也需要保留少量的货币资金,用于维持日常经营。 重点在于少量。

除非刚募集了一笔资金没来得及变成经营资产,或者正准备进行一项大额支出,否则账上的钱太多是不正常的,说明公司的资源配置不够有效率(or造假)。 可以用货币资金占总资产的比例来衡量一家公司用钱的效率。

当然,不同行业经营逻辑不同,需要保留的现金也不一样。

面向消费者的行业每天能收到大量现金,需要保留的货币资金很少,一般占比在10%以内;制造业公司面临上下游的拖欠账,就要多留出一些资金维持企业运转。

大的科技公司恰恰相反,日常经营运行在云端,不需要太多的固定资产,它们的货币资金占总资产的比例往往很高,可以说是穷得只剩下钱了。

苹果公司就曾因为钱太多又不拿出来分,被股东“投诉”。

随着苹果手机、iPad等产品畅销全球,苹果公司账上常年趴着几千亿美元的现金。

华尔街的投资者对此很不满,认为这些资金没有被好好利用,损害了股东的利益。 因此,他们要求苹果大力分红。2018财年,苹果花费731亿美元用于股票回购,并支付了137亿美元的现金分红,合计868亿美元。

那么,东旭光电的货币资金 量是什么水平?

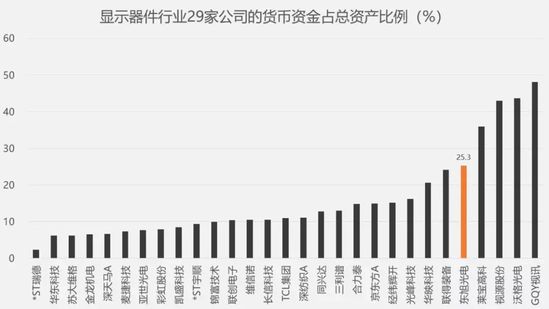

在光学光电子——显示器件行业,东旭光电有28个同行。 根据同花顺的数据,这个细分行业里的公司今年第三季度平均保留的货币资金占比为15.9%。

作为对比,东旭光电的货币资金占总资产的比例为25.3%,比行业平均水平高出9.4%。

别人的日子都紧巴巴的,东旭光电倒不差钱,难道是它家里有矿? 从债券违约的结果来看,东旭光电的大款形象只是打肿脸充胖子。

真正有钱的公司,反而可能并不会在账上放那么多钱。 它们会精打细算地拿钱去买收益率更高的理财产品,尽可能多地创造利润。

如洋河股份,今年上半年账上只有26.8亿元货币资金,有147.4亿元用于买债券了; 还有美的,今年上半年货币资金是358.9亿元,而收益率更高的结构性存款是716.5亿元,理财产品则买了25.6亿元。

作为对比,今年上半年东旭光电有196.1亿元货币资金,却只买了300万元国债,除此之外的短期理财金额为0。

因为没有更多的信息,对于东旭光电的大额存款,我们只能猜测: 或许它的资金利用效率就是很低; 或许这些钱的使用受到限制,并不能自由支配; 或许是被大股东占用; 或许是造假……到底是怎么回事,还有待监管进一步调查。

总结

在债务违约后,东旭光电第一时间选择了停牌自救,筹划引入石家庄国资委化解债务危局,这一目标能否顺利实现仍是未知数。

而对于投资者来说,从中学到的应该是取舍。小巴听过一句话,可以作为总结: 财报是用来排除公司的。

如果一家公司的财务数据让你心存疑虑,那么你完全可以避开它。世上公司千千万,选择能让你放心的公司进行投资就好。

正如巴菲特所言, 在投资中, 你不需要试图越过七尺高的跨栏,只要找到能跨过去的一尺高的跨栏。