从2014年开始,主流电商平台就纷纷发起了农村战略,将业务延伸触角伸向以往并非互联网主流目标的农村居民,在宣传和业务口径上,多使用两张牌:一张主打工业品下乡,也即将农村视为电商GMV的增长源,另一张则主打农产品上行,喊出了用电商使农民脱贫的口号。

6年时间过去了,第一张牌已经取得了较为明显的成绩,从尤其在2018年以来,在拼多多异军突起的刺激下,电商行业纷纷加速了“渠道下沉”的步伐,下沉市场尤其是农村地区开始成为电商的增长,而在农产品上行这条道路上则颇有些争议,一方面从绝对值看2018年农产品网络销售额仅有2305亿元,仅占全年9万亿线上总规模的2.5%,虽然行业在强调高成长性,但绝对值低也自然会面临规模效益不足的缺陷,另一方面,迄今为止,电商行业仍然将农产品上行视为重点攻坚项目,这其中无论是阿里、京东抑或是拼多多,在今年年货节中都将农产品上行视为重点工程。

那么,究竟是何种因素在制约农产品上行的发展,又或者在当下的电商格局中,谁又能较快的帮农产品实现快速上行呢?

农村不缺能人,批发业未必“黄昏”,人才为何不做农产品电商?

在相当多媒体的论断中,农产品上行的一大制约因素为“人才”,认为电商企业在农村招揽合伙人,可以较为快速提高效率。

这在表面上似乎可以自证,但在我们的调研和分析中发现情况实非如此。

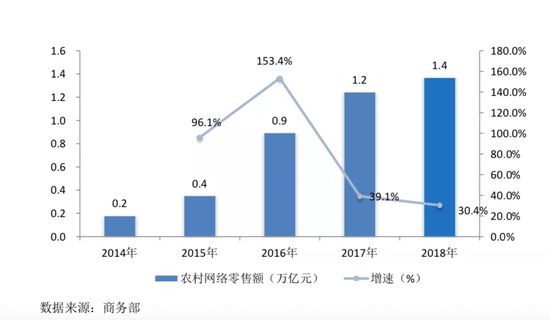

根据商务部数据,我国农村电商发展已是蓬勃之势,见下图

网络零售额以卖出为统计口径标准

2014-2018年,农村网络零售额增长了6倍,跑赢电商和零售业增速,且在以 “卖出”为业务统计口径的以上图表中,一直到2018年,农村网络零售额的主力品类一直是服装鞋包、家装、食品保健等工业品为主,这也几乎是农村地区工业化发展的主力品类。

农村地区电商基本仍然是以“规模化作业”为主,这也意味着,现阶段农村地区其实是储备着相当丰富的电商人才,且大多集中在当地的知名企业处,因此,简单认为农村地区无人才的论断是颇有点武断的。

那么,为何这些人才并未快速将业务重心放在农产品上行处呢?

虽然各大平台都在放大自己在农产品上行中的种种成绩,但不可否认的是现阶段行业仍处于初级中的初级阶段,不仅农产品上行在农村网络零售渗透率尚未突破4%,且另一方面,在低绝对值的背景下,行业仍面临着较为严峻的“下行压力”,2017年农产品上行仍有53.3%的同比增速,但到了2018年仅为33.8%。

我们经过分析,发现其制约因素主要为:

其一,盈利性因素

在此之前,农产品的销售模式以批发模式为主,批发商以规模优势获得较低进货价,再加价批发给第一级批发商或零售商。

经过层层转包,显然会面临单位产品的层层加价,但在“小农经济”仍然为我国国情背景下,此模式在农户端则相当讨好,且在规模优势之下,批发商可获得较为可观的收益,刺激企业持续耕耘市场。

主打农产品批发的上市公司“深圳农产品公司”,在2019上半年完成了接近1亿元的营收,毛利率高达45.55%。

部分零售商商的农产品销售毛利大致为15%,即便是路径较短的一级批发商再到零售商,农产品价格也上涨了接近1倍,考虑到中间大致有2-3级的层级,保守估计农产品在批发模式中起码加价了1-2倍。

根据商务部数据,我国生鲜市场年度交易额在2万亿以上,其中生鲜超市消化大半,如在2017年此渠道高达1.5万亿的规模。

在这个链条中,经销商和批发商都获得了可观的收益,这也是该模式能够持续进行的一大原因。

在电商模式中,以上稳定性将会被打破。

在整体规模尚在起步阶段之时,若以贸易化手段从事农产品上行必然会面临:1.规模优势不在的成本性问题;2.电商由于打破了地域局限,以往具有信息不对称的区域性农产品将进入“全网比价”阶段,加之当下电商琳琅满目的营销成本以及工具性产品,在一无源头成本优势,二无终端定价优势之时,很容易迷失方向。

近几年内,生鲜电商的创业项目不胜枚举,但成功者实属寥寥,究其原因在于:在成本与收益之间未掌握好平衡,尤其在资本的“自嗨”作用下,用亏损换市场,在未掌握行业定价权之前,这是相当危险的,最终大多在资本撤去之后,无自我生存能力,只能关闭了事。

其二,“能人”业务迁移的机会成本问题

在前文中,根据农村电商的发展以及规模数据,我们得出:农村不缺人才,只是农产品上行缺人才这一结论。

但为何电商企业如此吆喝,“能人”就是不参与农产品上行呢?

从机会成本分析这是相当有道理的。

农村电商零售在2016年迎来“爆棚”增长,为153.4%的同比增速,其后速虽成明显下降趋势,但较之电商和零售大盘仍然有比较明显的“先进性”。

农村网络零售大多以工业品为主,电商从业者大多又在企业化的“羽翼”之下,企业化的运营,对个人可保障收益,且有效降低风险,当农产品上行仍然存在上述诸多风险之,较有实力的企业显然更愿意将业务重心投资在“工业品”之上,以此获得可观收益。

但我们认为,在接下来的几年时间内以上情况会有所改变,原因为:农村网络零售的增速呈加速下降趋势,尤其在2018年,其与电商大盘的增速优势已经缩小到了6.5个百分点,其先进性已经大打折扣。

这就会加大农村“能人”的流动性,在以后的几年时间内,农村电商人才将逐步向农产品上行迁移。

农产品上行中的干扰因素和业务趋势

虽然各家平台都在重点宣传自家的农产品上行的丰硕果实,如阿里的村淘,拼多多用现金和流量补贴扶持,京东和苏宁亦有类似手段。

在实际操作中,我们也发现了一些平台的“声东击西”行为,即,农产品上行只是一个面子,里子则谋其他更为直接的收益。

典型代表为阿里的村淘项目。

这个较早耕耘在农村地区的电商项目,在之初曾作为阿里的“三大战略”存在,主要业务为帮助农户下单,承担快递周转责任,此外亦要培养合伙人,肩负农产品上行任务。

事到如今,这个项目较最初已经严重“走样”,合伙人一词也鲜有提及,而村淘的主要运营方向,已经变为“天猫优品”:将原合伙人机制改为天猫家电的“加盟商”,由电商服务变为家电下行渠道。

与此同时在农产品上行的概念之下,村淘集聚了相当丰富的政商关系,在我们走访中也发现,天猫优品的招商信息大多由县一级的商业局发出,政府背书获得快速招商能力。

原有村淘的农产品上行模式已不存在,在不久前的业务调整中,盒马鲜生负责人侯毅向B2B业务汇报,较为明显目的在于:盒马鲜生承接村淘的政商关系。

此外,阿里系自身亦通过流量手段来扶持农产品上行的代表企业,尤其以加工或半加工企业为主,作为原有村淘模式中的以种植户或合作社式的农产品上行电商则仍在面临人才、收益等现实问题。

诸如此类的行为亦有许多,也很多程度消解了农产品上行的进取心。

在此我们不妨再将“褚橙”作为案例研究。

传奇企业家褚时健赋予了褚橙强大的品牌性和故事性,在2012年迅速流行起来,彼时的主要阵地在“本来生活”,由于运营团队多有媒体从业背景,使得当年的农产品故事性卖点成为一大潮流,后来者有诸如潘苹果(潘石屹)、柳桃(柳传志)等,但均无褚橙如此轰动效果(用户对故事性已产生抗体)。

随后,褚橙走出本来生活进入天猫,要在流量经营中获得成长性,似褚橙这般由故事性赋予了品牌性,使其具有终端价格定价能力,已经属于农产品经营者的佼佼者,但即便如此,在2019年进驻了拼多多。

关于此,我们认为:

1.作为一个现代化农产品经营企业,褚橙必然要面临持续增长以及渠道的覆盖能力,拼多多作为新的一支电商力量,较之其他平台有在下沉市场的强覆盖率,弥补褚橙以上不足;

2.在后褚时健时代,褚橙的传奇性标签会越来越淡,这自然需要在经营中要进入渠道为王的时代,且要维持现有的品质不被稀释,拼多多此前虽然被舆论多有质疑,但褚橙能选择,说明在销量与品牌之间是可以在其中达到平衡的。

在前文分析中,我们认为农产品批发高收益性使得行业资源难以向零售化的B2C或C2C迁移,又要在电商平台陷入旷日持久的价格战,这会相当影响“能人”们的动力,但当下“能人”已有行为迁移的松动,以褚橙为例子,我们更倾向于将农产品上行的主力军由传统意义上的贸易经销商,改为农户资产或合作社模式下的自产自销。

产品源头自产,成本可控,中间执行层面有农村电商“能人”支持,在终端市场只要得到平台的足够补贴和流量倾斜就会有动力,诸如拼多多的百亿补贴计划中,农产品是相当大的比重,从2019年初开始,拼多多的农产品上行的主要合作方也以此规模化的合作社为主。

值得注意的是,拼多多表示2019年农产品上行将完成1200亿元规模,根据2018年2305亿的总规模,若全年维持在30%增速,则2019年大致在3000亿元左右,拼多多将占40%,大于电商市场份额。

关于农产品上行有很多争议和讨论误区,诸如物流,很多分析将此视为主要制约因素,我们认为这是不客观的。

在2019年国家7部委联合发布的《推进邮政业服务乡村振兴的意见》中,明确要“加大运输投递车辆投入,2020年如期实现全部建 制村直接通邮, 不断巩固通邮质量”以及“支持邮政、 快递企业在农产品产地和部分 田头市场建设预冷、 保鲜等初加工冷链设施,建立覆盖农产品生产、 加工、 运输、 储存、销售等环节的全程冷链快递物流体系” 。

目前除特别偏远山区外,快递企业的覆盖率已经到了村镇一级,虽存在改进空间,但大多可满足基本的农产品上行需求,在政策以及从业企业的共同的努力下,物流对农产品上行的制约因素会越发减小。

农产品上行是个极复杂又相当特殊的行业,面临行业的起承转合,又要对从业者和商业逻辑进行新的梳理,但总之:前途光明,根据相关报告,农产品网络零售渗透率不足3%,若突破10%,这将会是10000亿元以上的爆发式品类,但过程曲折,需要从业者扎实功夫,心无旁骛,方可获此收益。

这不是个容易事。