为了回答产业链复工的真实情况,以及有多少产能因疫情受困这些至关重要的问题,国泰君安策略团队近期携手四大行业研究团队(汽车、新能源、通信、电子),围绕两大产业链中的各个细分领域做了深度的企业复工调研和冲击测算。

主要结论如下:

1、对于汽车和新能源行业,下游订单需求冲击较为明显,当前处于往年同期的40%-60%水平,员工返工情况整体低于往年同期的60%。

2、而对于通信和电子行业,物流与产能冲击最严重,约为往年同期60%水平。此外,人力密集型的消费电子行业复工压力大,目前仅为往年的不到60%。

3、不过总体来看,疫情对于两大产业链的冲击仍然可控,可以靠后期复工和赶工大幅弥补冲击缺口。

01员工和产能影响

1、通信主设备:员工与现有产能为去年同期的50%。

通信主设备产能绝大部分集中在广东省,其次是湖北、山东等地。广东省内外地员工较多,绝大多数员工开始有序复工,产能在逐步恢复。湖北省内生产以本地员工为主,预计在2月下旬逐步复工。

复工的节奏除了受到疫情的影响,也取决于下游招采及上游复工情况,预计运营商招采比预期晚2-3周,这也将影响复工的进度。

2、光通信:员工与现有产能为去年同期的60%。

湖北省内的公司,生产工以本地员工为主,预计在2月下旬逐步复工,但由于疫情防控的需要,复工情况需要进一步观察。

湖北省外的公司,调研公司的员工基本以本地的员工为主,外省及湖北的员工占比很低,员工大部分能够按照规定返工,产能能够在几周内恢复至2019年同期水平。

3、云视讯远程办公:员工与现有产能为去年同期的50%。

远程办公板块公司生产地普遍在北京、上海、深圳、广东、福建等地,目前主要是本省员工优先恢复办公。

4、消费电子:员工与现有产能为去年同期的20%-50%。

调研企业复工时间均为2月10日,政策上而言,当地员工无不良反应的可复工,外地员工需要进行隔离,湖北籍员工暂时不返回单位,研发人员部分可以进行远程办公。

C公司复工率达70%,主要原因为公司年前订单充足,为满足交付,大力保留员工继续生产,影响较小。

G公司地处深圳,部分子公司未获得复工审批,上周复工率为20%,预计本周可达50%。

5、PCB:员工与现有产能为去年同期的60%-70%,80%以上员工已经返回工作地,陆续复工。

一线员工从1月27日开始陆续复工,随着疫情愈演愈烈,2月3日之后返程复工的员工受各地政策限制,需要近14天时间的隔离期后才能完全复工。我们预计行业内各企业产线完全复工在2月17日之后。

6、半导体:员工与现有产能为去年同期的80%。

半导体制造以及封测均属于人员密集型产业,当年非典疫情蔓延使得企业开工率和人员到岗率受到影响,此次短期内对企业影响也更容易显现。

7、新能源:员工与现有产能为去年同期的60%。

湖北涉及较少,长三角、珠三角大部分复工时间为2月10日,已基本正常开工,部分自动化产线较高的隔膜等环节需要人工较少因此情况较好。人员需求较多的环节,员工到岗情况一般。

8、乘用车:员工与现有产能为去年同期的20%。

乘用车行业中,10%的整车产能在湖北省,大多宣布停工至2月14日,后续复工时间待定。40%的产能在推迟非必要企业复工时间的地区(上海、广东、重庆、浙江和北京),复工时间主要在2020年2月10至13日。其他地区50%的产能基本从2020年2月10日陆续复工。

9、汽车零部件:员工与现有产能为去年同期的60%。

汽车零部件行业基本在2月10日开始陆续复工,产能利用率在逐步爬坡,分区域看,浙江、山东、安徽、江苏等地区复工相对顺利,分城市看,三四线城市复工相对顺利。

10、汽车服务:员工与现有产能为去年的40%。

汽车服务行业的产能利用率为往期的40%,源于地方复工审批未完成和相关医疗物质短缺。

11、光伏:员工与现有产能为去年的50%。

光伏组件厂主要分布在江浙两省,目前地方政府在疫情管控方面较为严格,外地员工要么没有返工,要么返工后需要在家隔离,因此外地员工复工率较低。

但部分头部光伏由于企业订单较好,春节期间没有休假,所以在疫情下没有太大影响。

02物流影响

1、通信主设备:物流传导是去年同期的40%。

海外物流目前影响较大,广东省内上游和下游物流传导相对影响不大。湖北省由于疫情的原因,物流传导较低。

2、光通信:物流传导是去年同期的40%。

湖北省内的公司,由于疫情防控的需要,物流传导受影响较大;湖北省外的公司,根据各省政策差异封闭程度各有不同,但都保持了一定的物流传导能力。

3、云视讯远程办公:物流传导是去年同期的40%。

物流短期受到一定的影响,但是对于远程办公企业来说影响有限。

4、消费电子:物流传导为去年同期的80%-100%。

物流传导方面,部分企业表示目前省际物流需要政府批文。我们调研企业均为当地纳税及就业大户,政府在协调上予以了充分帮助。H公司物流未受影响,主要原因为H公司自建物流体系。

5、PCB:物流传导为去年同期的80%。

2月3日之前除医疗设备相关物料运输畅通之外,全国大部分运输路段受阻,从封路时间来看有10天左右时间运输不畅。

2月3日之后物料运输陆续打开。截止到2月10日,除湖北省重点疫区受限外,其他地区的物料运输已经全部打开。PCB企业在物料运输受限时期基本以消耗原有库存为主,目前除湖北省内企业受限外,其他运输畅通,生产基本不受影响。

6、半导体:物流传导为去年的60%。

目前省际物流困难以及部分国际航线禁飞,可能造成短期供应链承压但压力有限。

7、新能源:物流传导为去年的60%。

湖北锂电相关生产较少,但是锂电池原材料部分工艺环节在内蒙、青海,中游生产在长三角、珠三角,下游整车在全国则分布广泛,运输环节较多,存在不通畅的情况。

8、乘用车:物流传导为去年的60%。

乘用车行业的原材料供应传导(除湖北地区)基本达到往期的80%,主要因为上游零部件企业以整车厂为中心区域集群分布居多,运输多为区域内部,受疫情影响程度不大。

产成品运输的传导达到往期的40%,主要因为下游经销商遍布全国各地,部分长途运输受道路交通管制影响。

9、汽车零部件:物流传导为去年的60%。

汽车零部件行业的原材料供应传导基本达到往期的60%,主要因为上游原材料企业相对集中,部分长途运输受道路交通管制影响。

产成品运输的传导达到往期的60%,主要因为下游整车企业距离较近,但出口方面的运输受到较大的影响,预计3月才能恢复。

10、汽车服务:物流传导为去年的0%。

汽车服务行业的原材料供应传导约为往期的40%,主要因为汽车经销商遍布全国各地,而上游整车企业集中在少数区域,部分长途运输受道路交通管制影响。

成品运输的传导为往期的0%,因为疫情限制消费者活动,消费者基本无法到店。

11、光伏:物流传导为去年的50%。

由于国内存在不同程度的司机不足、司机跨省运输需要隔离、部分高速公路主干道、省道、乡道封路导致国内的物流传导受到比较严重的影响,运输环节有很明显的涨价,预计仅为平常时期的50%。

03上游原材料

1、通信主设备:上游原材料供应是去年同期的70%。

通信主设备分为无线和传输主设备两类,上游原材料众多,包括集成芯片、PCB、天线射频、电子元器件、光模块、电源、线缆、五金结构件等,不同产品的地域分布和生产供应情况有差异。海外以芯片、电子元器件为主,估算海外占比20%,原材料供应受影响较小。

国内上游器件总体分布在广东、江苏、湖北、四川,尤其是湖北的原材料供应,短时间内这部分供应有一定影响。除此以外物流对原材料的供应也有一定的影响。

2、光通信:上游原材料供应是去年同期的75%。

因行业较景气,原材料公司原本都将有春节加班的计划。但因为疫情,仅有部分留在本地未回老家的员工保持少部分生产,目前除了湖北境内的公司,基本已经陆续开始恢复生产。

除此以外物流也是制约原材料供应的瓶颈,综合来看原材料供应相对2019年同期稍弱。

3、云视讯远程办公:上游原材料供应是去年同期的80%。

上游原材料普遍来自国外,故目前原材料供应相对去年同期相对充足。

4、消费电子:上游原材料供应是去年同期的60%。

消费电子上游原材料涉及:金属原料、阻容感等基础零部件,塑料颗粒等,生产基地主要集中于长三角、珠三角。目前,广深地区对企业复工管控较严格,企业复工需要审批。据我们了解,企业均在复工前提交了复工申请,但在疫情重点管控地区部分企业或者企业的部分子公司未通过核准,目前尚未复工。

5、PCB:上游原材料供应是去年同期的90%。

PCB生产的主要用材是覆铜板,相关企业产能不在疫情严重地区,行业原材料供应稳定。

PCB为定制化产品,部分辅材短期供应受影响。由于企业有库存备货,短期影响可控。

6、半导体:上游原材料供应是去年同期的80%。

半导体产业链中,资产较重的封测与晶圆制造原材料供应较充足。前期受贸易摩擦影响,各家晶圆线的备货都有加强,目前库存可以支撑运行数月,这会部分抵消供应链冲击物流。

7、新能源:上游原材料供应是去年同期的80%。

新能源汽车行业所需锂电池及电池材料主要生产基地在长三角、珠三角,部分加工、原材料环节在内蒙、青海,生产供应问题不大,湖北只有很少量锂电池配套生产,影响较小。

8、乘用车:上游原材料供应是去年同期的60%。

乘用车行业的上游原材料供应(除湖北地区)基本达到80%,源于上游零部件企业以整车厂为中心区域集群分布居多,上游开工多与整车厂同步,供应基本能满足生产需求。

湖北地区由于伟巴斯特(全球汽车天窗市场龙头)2019年9月新开业的工厂有员工感染新冠状病毒,且进一步导致其德国总部有员工感染,上游(尤其外资企业)复工相对谨慎,进度较为缓慢,供应程度低于20%。

9、汽车零部件:上游原材料供应是去年同期的80%。

汽车零部件行业的上游原材料大致分布为:钢材约65%-70%、有色金属10%-15%、非金属材料20%,其中钢材供应相对充足,没有太大瓶颈,部分医疗用品(如口罩等)原材料聚丙烯类等的供应相对不足,对应仪表板、门板、NVH等部件。

10、汽车服务:上游原材料供应是去年同期的40%。

汽车服务行业的上游原材料供应程度主要受制于整车企业复工程度不高,尤其是乘用车车企只有约50%的产能在逐步恢复。

11、光伏:上游原材料供应是去年同期的40%。

光伏终端产品为组件,上游原材料依次为硅料、硅片、电池片,目前硅料满开、硅片产能利用率超过80%、电池片约70%,因此取电池片的作为核心原材料供应情况的表征指标,其他原材料主要为组件的辅材,包括玻璃、背板、EVA胶膜、边框、焊带、接线盒等,主要为小材料。

04下游订单需求

1、通信主设备:下游订单需求为去年同期的50%。

预计运营商招采比之前预期晚2-3周,而且因为2019年一季度投资基数比较高,所以下游订单需求短期下滑严重。不过运营商投资计划和落地的确定性和一致性非常强,全年需求依旧保持原预期。

2、光通信:下游订单需求为去年同期的80%。

因2020年数通市场和电信市场景气度都较高,所以订单能见度也较高,湖北省外的企业复工后均会连续赶工以实现订单的及时交付,湖北省内还需要紧密观察复工情况来评估对订单的影响。

3、云视讯远程办公:下游订单需求是去年同期的120-150%。

远程办公板块主要分为硬件的终端供应和软件两个主要部分,由于政府、企业和教育等行业均开启远程办公,对于纯软件的云视频产品需求大幅提升预计在几倍的增长,硬件终端在20-50%的增长,企业普遍反映订单饱满,超过2019年同期水平。

4、消费电子:下游订单需求为同期的70%-100%。

目前国内外终端厂商都未下调出货预期,手机供应链未接到客户调整订单通知,需求依旧饱满。

5、PCB:下游订单需求为同期的100%。

2020年一季度的行业景气度好于2019年一季度。PCB行业整体自2019年9月开始明显回升,尤其四季度受消费电子需求回暖拉动,订单量持续攀升。随着5G大规模基建开启,终端应用革新加速推进,目前的在手订单量明显回升。

6、半导体:下游订单需求为同期的90%。

2020年封测厂商在春节期间并未像往年一样停工,而是仍正常运行。这不仅说明工厂不存在延期复工所带来的消极影响,同时也展现出封测行业持续的高景气度和旺盛的下游需求。

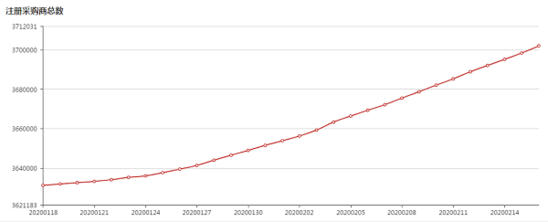

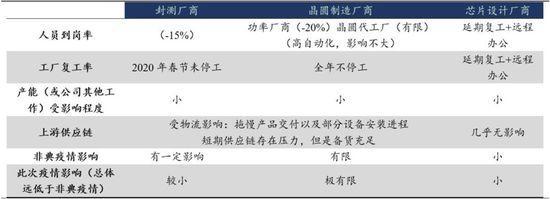

▼ 新型冠状病毒对半导体产业链影响跟踪

数据来源:国泰君安证券研究

7、新能源:下游订单需求为去年同期的40%。

由于补贴政策原因,去年一季度是旺季,今年一季度淡季,即使没有疫情影响,需求也只有去年同期的60%。

8、乘用车:下游订单需求为去年的40%。

由于终端经销商交货受阻,导致经销商对整车厂下单有所减少。

9、汽车零部件:下游订单需求为往期的60%。

由于终端汽车经销商交货受阻,导致经销商对整车厂下单有所减少,进而影响零部件的订单。不过,海外整车企业的订单基本不受影响。

10、汽车服务:下游订单需求为往期的60%。

由于私家车可以较少与人接触,因此疫情下仍有部分消费者远程下订单。

11、光伏:下游订单需求为往期的75%。

75%的光伏需求都在海外,而疫情对海外需求没有明显影响,因此此前签署的合同依然需要及时履行。

国内需求占比25%,受到农民工复工、以及电力行业相关开工政策管控,实际尚未有效开工。

05可期待的扶持政策

1、通信主设备&光通信

5G建设预期加强,下半年5G投资存在超预期的可能,对于主设备行业而言将是有力的推动。

地方层面,各省份可能会出台扶持中小企业融资、高新科技企业奖励、以及经营的政策等,将有正向推动作用。

2、云视讯远程办公

远程办公的支持推进力度或将加大,目前北京已经相继出台了一些对于远程办公设备等的补贴政策。

3、消费电子

消费电子企业虽然自动化程度已大幅提升,但仍为劳动密集型企业。同时为配合客户产品的升级换代,每年需投入大额资金进行技术研发与设备更新,面临较重的资金压力。

可期待政策包括:低息贷款;留抵税返还。

4、PCB

各省份可能会出台针对中小企业融资、高新科技企业的税收优惠及降低融资成本措施。部分企业复工得到政策支持,效率提高。

5、半导体

各省份可能会出台针对中小企业融资、高新科技企业的税收优惠及降低融资成本措施。

6、新能源&乘用车

新能源汽车领域的刺激政策(如补贴退坡强度减弱、牌照优惠力度加大等)值得期待。

2020年1月11日,工信部部长苗圩在电动车百人会表示,新能源汽车补贴在2020年7月1日(原预期为下一个退坡时点)不再退坡,侧面印证政策对推动新能源汽车发展的决心。

7、汽车零部件

中小企业融资扶持的政策值得期待。部分公司由于无法及时供应产品,面临资金回款延迟,甚至合同惩罚等,进而带来现金流的紧张,预计相关融资扶持政策会有较大帮助。

8、汽车服务

汽车经销商行业是对流动性资金依赖较高的行业,当前消费者没法到店成交对其现金流带来较大压力,中国汽车流通协会已经呼吁适度对汽车流通企业提供债务延展审批便利、增加授信额度、加速放款效率、降低融资成本、特殊情况逾期罚息减免及征信保护等相关政策支持。

9、光伏

可期待的政策主要有两个。一是去年的光伏补贴政策,涉及到两个时间节点,之前分别是3月31日和6月30日,但由于疫情的影响,实际有效开工预计将延后2周左右,因此国家有望顺延相关时间节点。

第二个是今年的光伏补贴政策,在农历年前已经发出征求意见稿,为了尽可能的增加光伏装机,拉动经济增长,有望提前出台相关政策。