年度拟开业购物中心关键词

经济下行、流动性趋紧、城市更新大背景下,增量市场进入结构性洗牌阶段,长三角城市群、粤港澳大湾区潜力城市优质项目或将实现“弯道超车;新型肺炎疫情出现,不确定性增加,短期内开业率将持续走低,但将呈现出由开发驱动型向运营驱动型的良性转变。

零售创新“重新校准”,从“去零售转体验”到“零售体验化”,内容体验感、场景体验感、服务体验感在场所端和品牌端中渐次展开,客群运营从“求多”到“求准”转变,为实体商业带来新的信心基点与新的增长通道。

岂曰无衣,与子同袍。创新探索过程中,商场不再是单纯的“甲方角色”,而是与品牌方建立“命运共同体”,共同孵化新业态、新业种,“极致化的服务”和“高品质的产品”双轮驱动,未来将进入场所端与品牌端共创共营新时代。

赢商大数据重点监控的近200个城市中,计划2020年1月至2021年12月开业、商业建筑面积3万㎡及以上的购物中心达2173个。

本榜单根据这2173个拟开业购物中心所在城市商业能级、所在商圈级别、所属企业开发及运营综合实力、标的性品牌意向入驻指数、招商签约率以及其在赢商大数据的浏览数据、网络热搜指数等维度,综合测评出2019年度最受品牌商关注的50个拟开业购物中心。

以下将对上榜项目业态/品牌创新、所属区域/城市/商圈/体量分布、主题定位、建筑空间设计特色等方面进行整体特性分析,为品牌拓展提供决策参考。

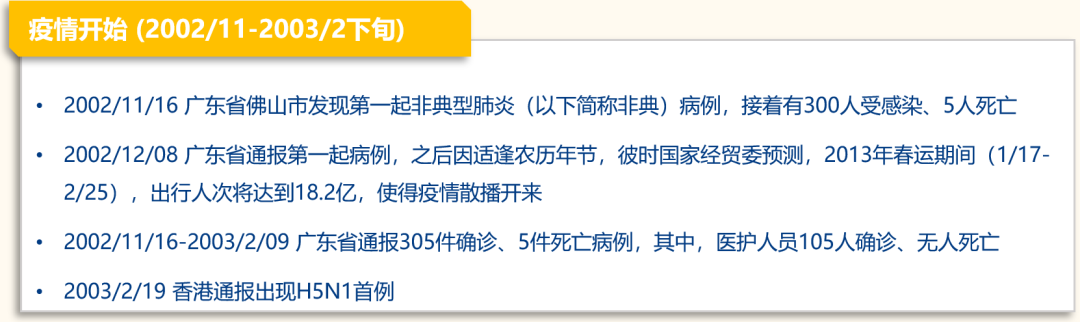

01

业态创新/品牌引进分析

零售、休闲娱乐创新力度加大,围绕“潮”力、原创力引领新消费时尚

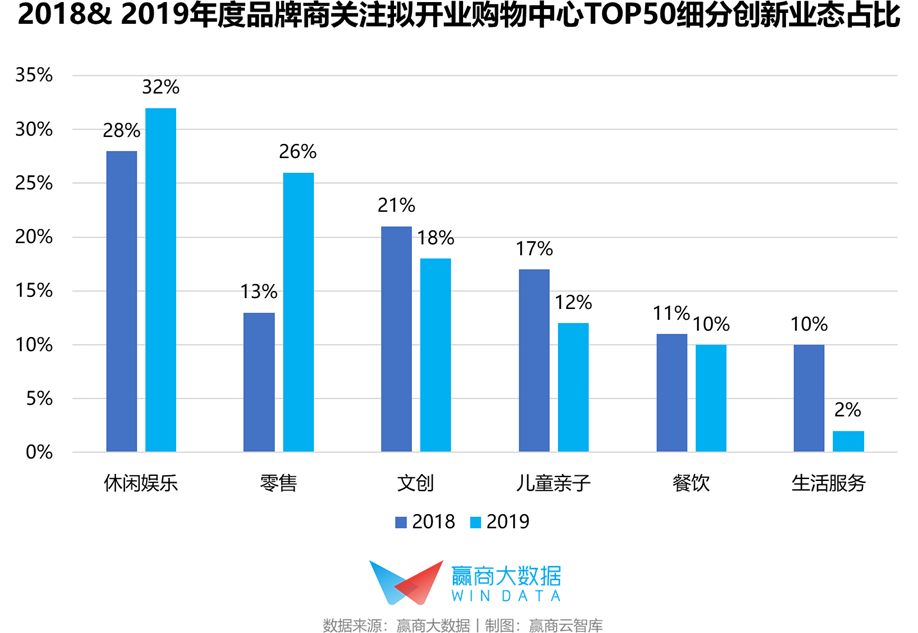

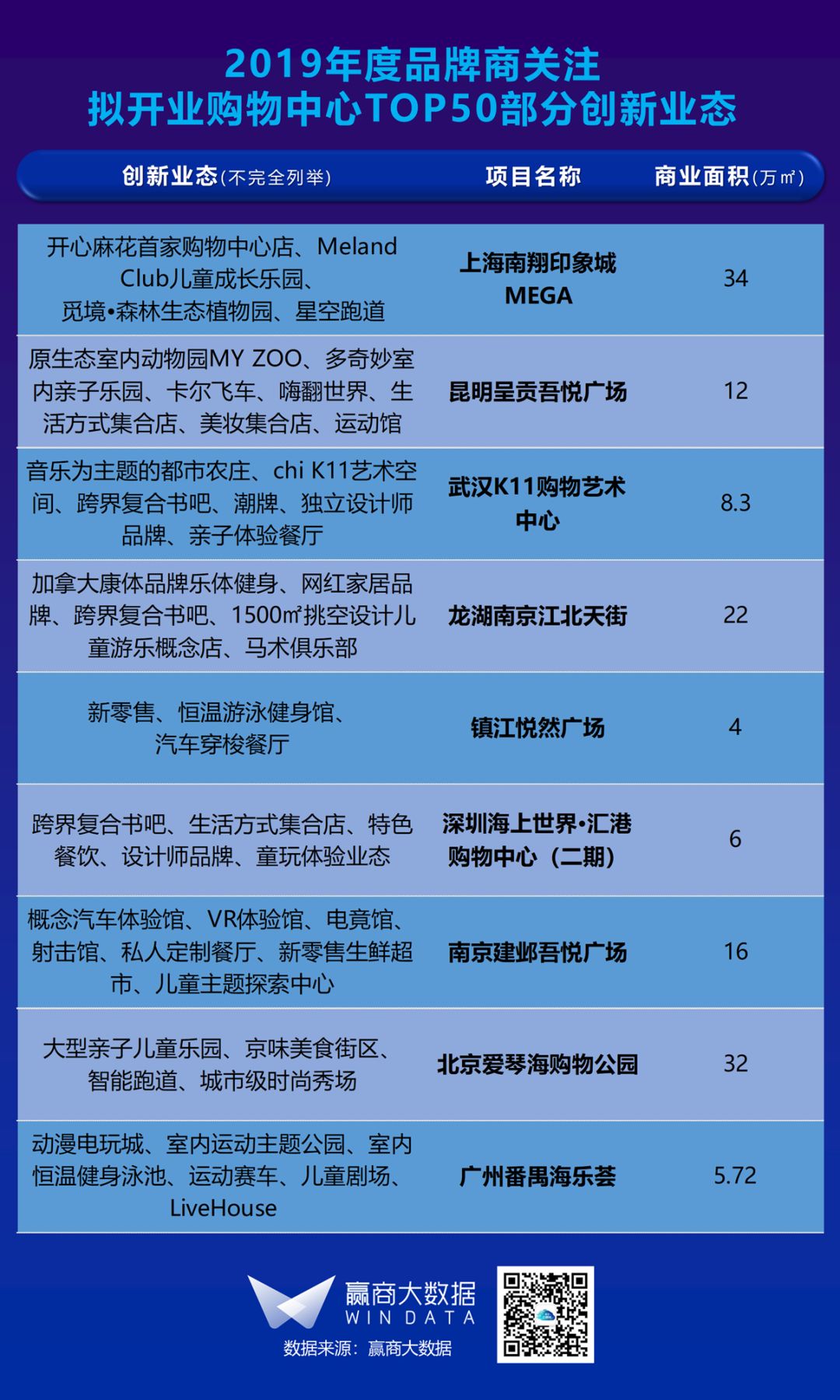

从近两年细分创新业态数量占比来看,零售、休闲娱乐创新力度加大,占比呈上升趋势;购物中心正不断革新零售业态模式,各种以经营流量为目标的新零售、智慧零售不断出现;同时,“零售娱乐化”的概念被更多新型项目所采纳,娱乐业态的人气牵引力,令项目在开业之初更快地激活消费生态。儿童亲子、生活服务占比明显下降,反映业态创新较为乏力。

TOP50引入的创新业态中,以生活方式集合店、跨界复合书吧、运动馆、潮牌、情景剧场、主题乐园、医疗等为主,满足新中产对品质、精神、文化消费新需求。

▌典型案例

上海南翔印象城MEGA(开业时间:2020-04)

定制客群专属的创新业态

项目位于南翔核心商圈,建成后将成为上海单体量最大纯商业购物中心,项目将辐射周边十公里范围内近200万成熟消费客群。

为不同客群定制专属style的消费体验:作为印力集团 “印象城MEGA”系列的开山之作,项目瞄准新兴中产阶级、高净值家庭、新生代消费群、周边商务人群及周边城市游客,打造全业态生活方式中心、多元化消费场景、智能科技、多维服务体验等。

大型新兴娱乐、运动、儿童业态,全方位满足消费者个性体验:引进超过400多家品牌,5大特色主力店,体验业态包括3200㎡跨层开心麻花首家购物中心店,西上海首个双巨幕影院CGV影城、超过3000㎡全明星奥林匹克赛事级真冰场,WILLS嘉定首个商场内带恒温泳池的健身房,华东首家带儿童餐厅的Meland Club。

沉浸式生态、科普空间,打造城市一日微度假胜地:超1000㎡的觅境•森林植物园拥有200+种国外引进植物,400米沿建筑边缘的屋顶跑道,延伸至建筑以外挑空设计,专业塑胶跑道将成为跑步爱好者的心仪之地;屋顶花园层层退台,结合跑道设计,凸显自然健康生活品味。

图片来源:上海南翔印象城MEGA

珠海Ola Lotus·莲地

时尚中医药全感官体验街区

项目总建面约10.3万㎡,位踞湾区核心珠海横琴,背靠粤澳合作中医药科技产业园,致力打造粤港澳大湾区综合旅游生态中独具特色的文商旅标杆。项目创新 “时尚中医药全感官体验街区”品牌定位,洞察传统中医药本草和现代健康需求,融合健康医疗、文化体验、餐饮、零售等业态,以世界视野演绎时尚、健康、活力的生活方式,前瞻布局抢占大健康时代发展先机。

四大业态创新体验,倾力打造国潮风向标:区别于传统商业业态规划布局,项目以中医药文化体验为主题,规划40%健康医疗业态、38%商业配套、22%文化体验业态,创新打造“元气漫游、新氧食刻、灵动创意、怡养臻享”四大业态,延伸“中医药+”特色体验,营造身心怡悦的度假休闲地,带动消费升级,吸纳庞大客流。

两大IP精准引流,聚焦城市高端消费力:项目联动由国际养生度假酒店品牌悦榕团队运营管理,打造创东方疗愈的中医养生度假圣地——瑞莲庄(横琴)度假主题酒店,以及由五次荣获奥斯卡金像奖的影视特效大师、新西兰维塔工作室(WETA WORKSHOP)理查德•泰勒领衔设计,国内首个中医药主题沉浸式叙事体验馆——中医药科技创意博物馆,两大示范性项目,以一期建面约22万㎡的规模,辐射国内外高净值度假人群,打造世界大健康旅游目的地,抢占商业流量新高地。

100%自持物业,智能化服务系统:作为粤澳两地强力支持文商旅项目,项目实现100%自持物业,统一规划、运营、管理,全面服务品牌商户的入驻发展需求。此外,项目结合物联网技术、大数据技术等,智能化升级商业服务系统。通过实现会员精准化管理、消费者购物需求个性化推荐、自动化停车收费系统等智能服务,大幅提升消费者的体验感,为商业提效赋能。

图片来源:珠海Ola Lotus·莲地

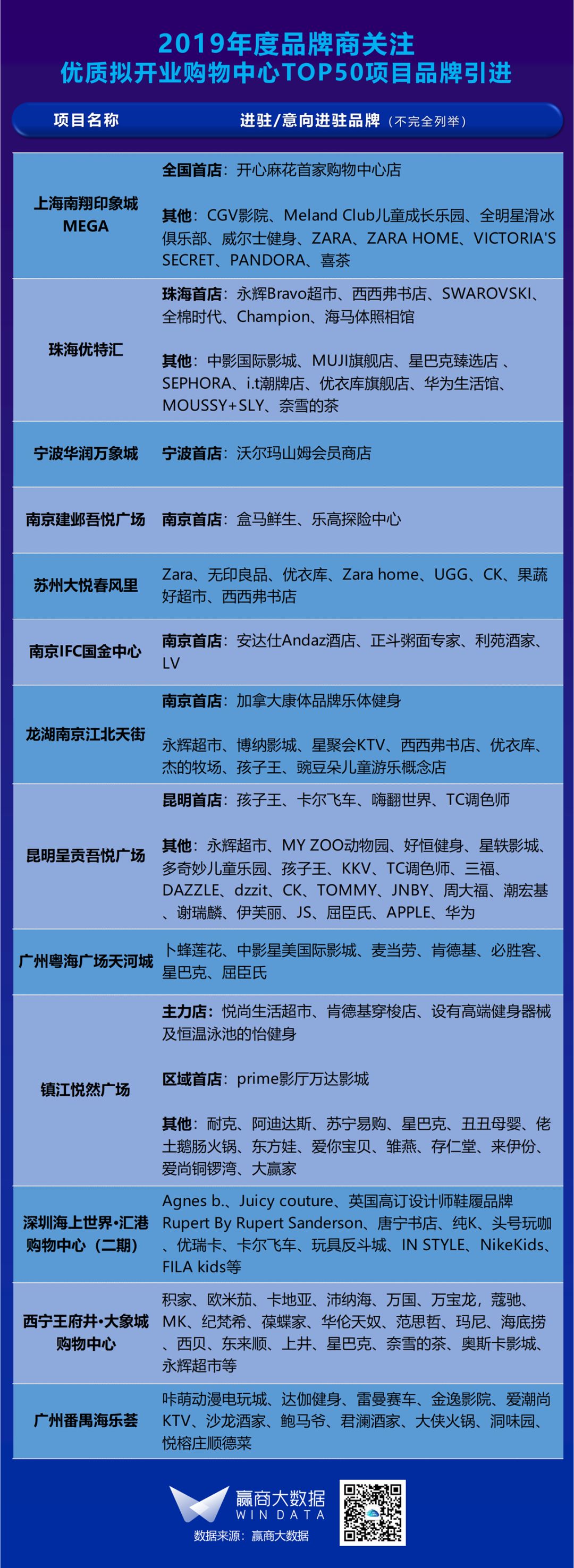

?首店经济持续升温,首店品牌占比同比上扬2%

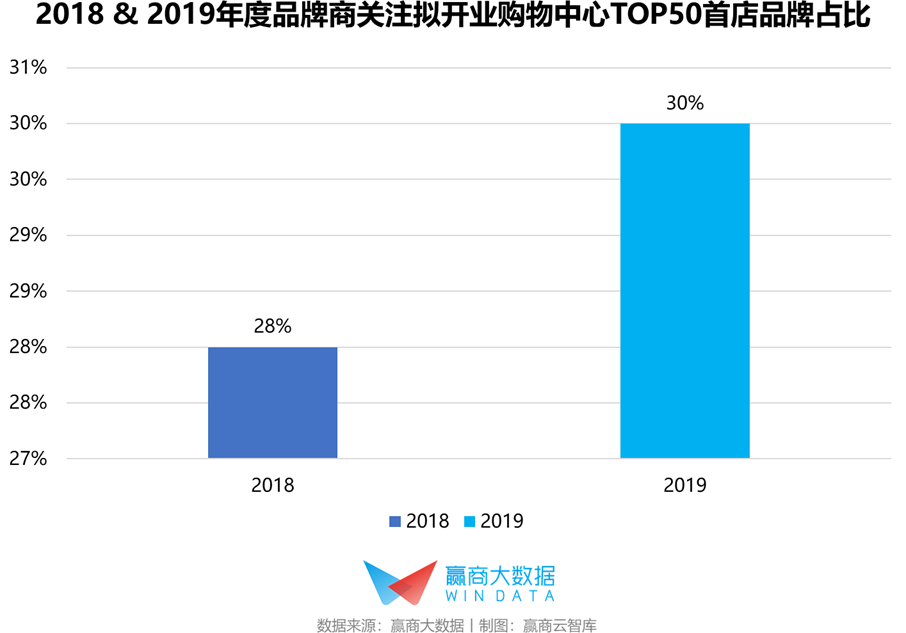

“首店”正逐渐成为购物中心激烈争夺的稀缺资源,并直接反应出购物中心的品牌资源挖掘及空间赋能能力,多家上榜购物中心引入了全国首店、城市首店。

TOP50项目中,目前统计到的已签约品牌(约200个)中,“首店”品牌占比约30%,相较于2018年上升2%(统计标准:均为品牌数量占总体品牌量比重)。引入城市或区域首店成为购物中心制造新鲜感、争夺客流的“杀手锏”。

TOP50中,为商场提升文化调性的剧院剧场、书店书吧等逐渐成为购物中心标配,同时,强调沉浸式体验和互动社交的休闲娱乐新品牌也是重点引进对象。

零售方面,拟开业购物中心更善于挖掘新兴品类,重塑购物体验,包括生活方式集合店、美妆集合店、潮流数码体验店、新零售生鲜超市等。

▌典型案例

珠海优特汇

30%区域首店进驻,生活方式旗舰店扎堆

项目定位为珠海首个智能化都市综合体,体量为13.8万㎡,以“盒子+下沉广场+街区”的全新形态刷新老香洲商圈商业格局;项目位处核心政务区,周边3公里覆盖89万人口,吸纳了大量高知高收入群体,是珠海城市商业发展高地。

30%首进珠海的重磅品牌、生活方式旗舰店:包括永辉Bravo超市、西西弗书店、SWAROVSKI、全棉时代、Champion、海马体照相馆、中影国际影城、MUJI旗舰店、星巴克臻选店 、 SEPHORA、i.t潮牌店、优衣库旗舰店、华为生活馆、MOUSSY+SLY、奈雪的茶等。

一站式消费智能商业服务,优化成本、效率、客户体验:由优特云管理系统作为“大脑中枢”,通过手机APP、室内导航、智能停车场以及会员系统等多元黑科技场景,搭建一座7x24小时的数字化购物中心。

以“城市公园”为灵感,三大主题空间贯穿室内外休闲场景:室内外动线以流水形式连接“流水云街”、“观云中庭”和“空中律动花园”,使项目景观与城市周边环境融合,打造城市的第三空间。

图片来源:珠海优特汇

02

区域/城市分析

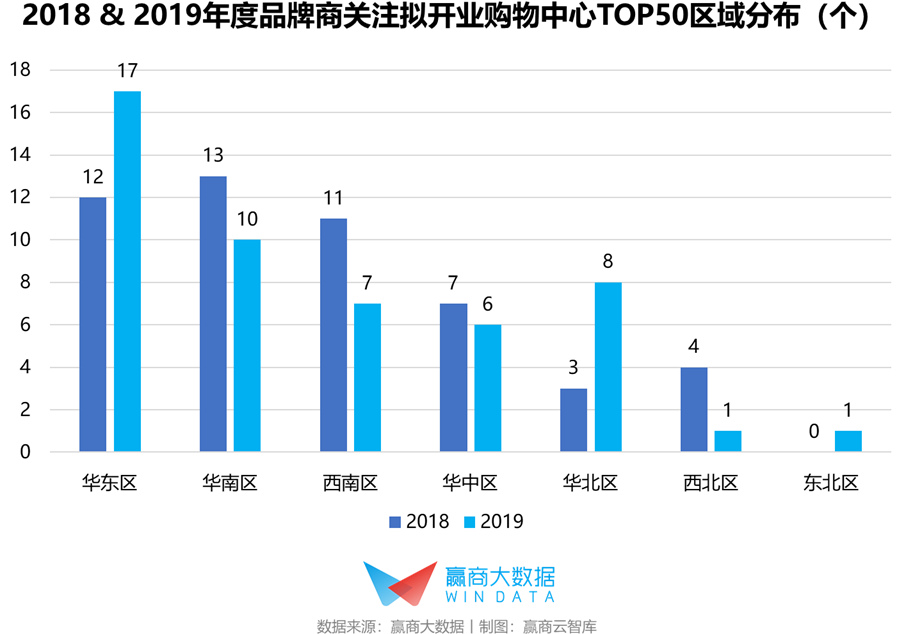

?华东、华北增量明显,华南、西南、西北商业 “降温”

华东上榜项目较2018年增加5个,17个上榜项目中11个为二线城市项目,长三角城市群是我国在全球竞争中最具综合实力的世界级城市群,杭州、南京、苏州、宁波等城市的商业地产项目关注度高。

华北上榜项目从2018年的3个上升至2019年的8个,以北京项目为主;基于首都功能定位及城市规划,北京中心城区原则上不再增加新的商业项目,但来自新兴商圈的新建项目仍不断涌现。

华南、西南地区市场持续火热之后是存量的急速增长,未来增量放缓,上榜数量较2018年有所下降。

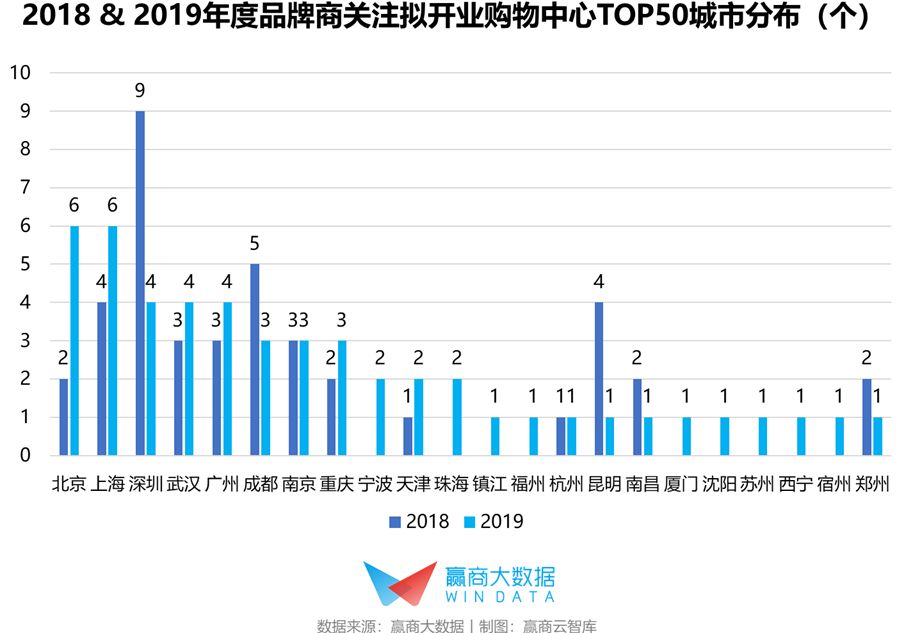

?北京、上海商业开发持续“火热”,粤港澳大湾区核心城市关注度攀升

从典型城市来看,北京、上海、广州、武汉、重庆、天津优质项目增量呈明显上升趋势;在存量时代,增量更加注重打造差异化的内容与场景体验,北京、上海的优质项目较上年大幅提升且多为名企产品线,充分挖掘细分群体和特色市场需求,填补区域内的业态空白。此外,受“粤港澳大湾区”战略利好影响,更多来自广州、珠海等核心城市的新项目获得高关注度。

深圳、成都、昆明、郑州优质项目增量较往年有所下降,特别是深圳,2019年上榜数量(4个)比2018年(9个)下降5个,深圳城市呈现多中心格局发展,商圈竞争促使商业升级速度加快,新项目的“入市门槛”被进一步抬高。

▌典型案例

上海松江印象城

为潮流青年打造“多次元对话世界”

项目位于松江新城核心之地,毗邻松江大学城,3公里内辐射20余万新潮年轻家庭、13.5万高校群体及13万科创高新人才。

六大特色业态主题,定义全新的业态组合模式:围绕“唯食至上”、“零售新语”、“智能时代”、“次元娱乐”、“成长计划”、“美好生活”六大主题,引进多家首进松江的零售、餐饮、娱乐、亲子及生活配套品牌,其中包括精品生鲜超市、旗舰级双层影城CGV、城市生活主题书店、高品质儿童娱乐教育、延时营业的深夜食堂等。

撩拨年轻群体,通过IP、异业合作,开启“多次元对话世界”:与全球知名IP宝可梦版权方The Pokémon Company及阿里巴巴集团旗下授权业务平台阿里鱼签订战略合作,通过室内外空间场景打造及线下活动突破次元壁,打通社交与消费场景。

充满年轻创想力的室内外场景设计:室外飞天梯“次元穿越”、室内阶梯式跨越的“次元阶梯”,以及“像素广场”、“剧院广场”,提供充满年轻创想力的商业场景;建筑外立面融入广富林的“层秀”意象,并结合大型IP雕塑展现多次元对话世界。

图片来源:上海松江印象城

广州嘉禾金铂天地

主题体验式城市活力生活主场

金铂商业旗下第六个购物中心、第二座区域型购物中心,位处广州白云区首个TOD项目区,毗邻广州地铁2、3、14号线交汇的嘉禾望岗站。以“城市活力生活主场”作为核心定位,成为主题式、体验式消费者心灵享受领地。

自营生鲜打造“生活大城堡”,娱乐、运动主力店激活客流:以超10000㎡的自营3.0版SUPER苏铂超市、飞扬影城、天空之城动漫游艺世界、空气湃运动嘉年华等9大品牌作为主力店,引入新秀丽、卡宾、百丽、思加图、阿迪达斯等70余家零售品牌,探鱼、面包新语、万岁寿司、卡朋、台盖等20余家餐饮品牌。

结合TOD模式,打造活力型社区休闲空间、第三生活空间:

1.1万㎡大型城市广场、1000 ㎡下沉广场,为社区居民提供休闲活动空间;

三首层设计提升项目便捷性,架设过街彩虹天桥,鼓励低碳出行;

8500㎡空中花园,包含有机生态农场、特色餐饮,以及5000㎡屋顶Sports Park和模拟飞机跑道的398米空中跑道,为运动达人提供打卡圣地;

1.13万㎡联合办公空间,聚合“办公+商业”,打造慢享生活圈。

图片来源:广州嘉禾金铂天地

03

商圈/体量分析

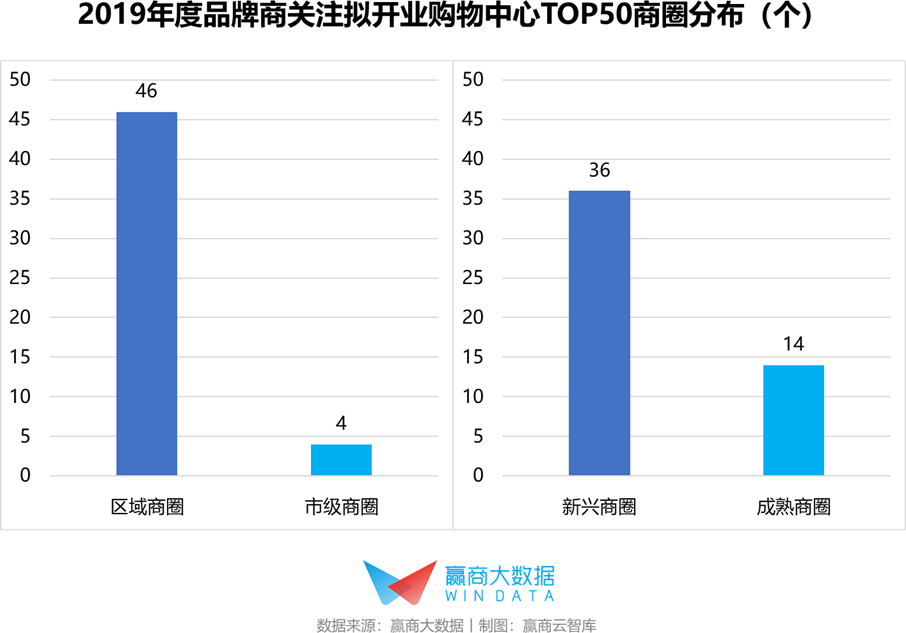

?区域商圈、新兴商圈潜力凸显,众多优质项目扎堆入市

随着商业开发由核心商圈向非核心商圈转移,非主城区商圈的消费潜力得到更多挖掘,市场培育速度加快,未来增量项目将重点布局区域商圈和新兴商圈。如:

【广州番禺海乐荟】位于广州新中心番禺,临近南站、地铁3号线的交通优势,令项目覆盖范围从区域拓宽至30个省的120万流动人口。

【广州新塘金铂天地】为地铁上盖项目,位于广州增城区工商业重镇新塘镇,商圈覆盖超200万人口。作为新塘最大体量商业综合体,总建筑面积达48万㎡,其中包含13.6万㎡的购物中心,4万㎡的文旅街区商业,1.8万㎡的五星级酒店,4000个停车位。金铂商业核心主力店苏铂超市3.0版,以及金铂自营影城、天空之城、空气湃运动嘉年华等娱乐、运动品牌,共同构成占比30%的主力业态,并结合零售、餐饮、体验业态,为增城区消费者提供完善服务。

【武汉百步亭花园里】位于百步亭社区与汉口滨江国际商务区交界处,毗邻轻轨1号线丹水池站,周边1.5公里拥有成熟稳定的10万消费群体,项目定位为武汉邻里社交生活体验中心,强化社区人文、社交属性,提供满足居民日常消费、娱乐的多元化服务,填补该区大型集中式商业匮乏的市场空白。

▌典型案例

宿州砀山奥园广场

新城中心区的一站式家庭休闲体验购物中心

项目地处政务区核心,城市新城中心区,集新政务中心、新商业中心、新景观中心、新教育中心、新交通中心、新消费中心于一体,周边1.5公里范围涵盖18万年轻高消费群体。

定位为砀山首座一站式家庭休闲体验购物中心:集零售、餐饮、休闲、娱乐、教育、教育培训等于一体,辐射家庭型全客层。

引入超40%砀山首店,创领区内儿童、餐饮、娱乐体验标杆:打造砀山首个儿童一站式体验楼层,引入红黄蓝亲子园、优游谷儿童乐园;首个室内美食街区,引入老码头火锅;首个巨幕影院中影南方影城。其他特色品牌包括世纪华联超市、胜道体育。

营造酷炫潮流、跨界体验的商业场景:室内设计结合当地梨树文化,融入潮流元素和互动体验,对购物场景进行重塑,打造成为都市年轻人的聚集地。

图片来源:宿州砀山奥园广场

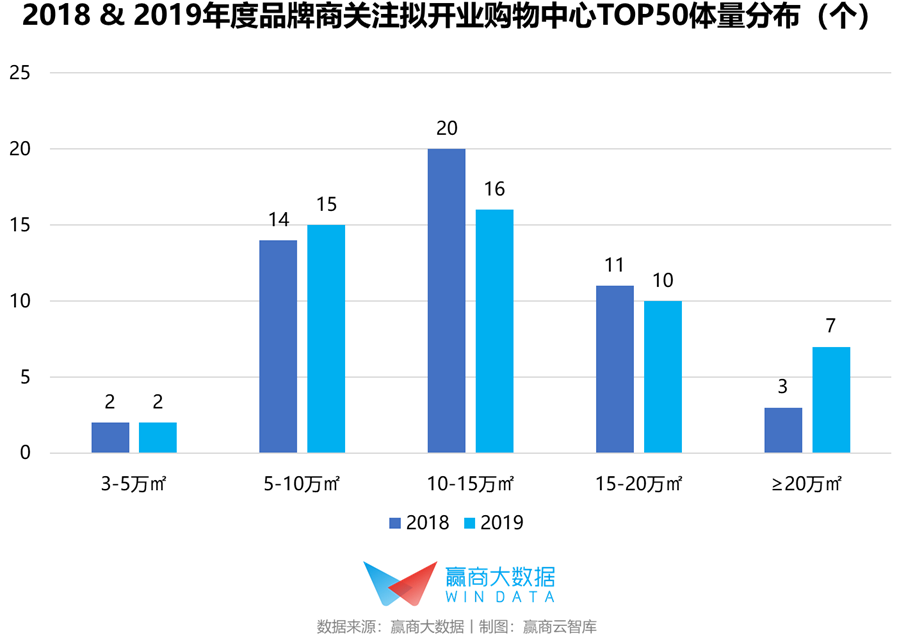

?超大型项目供应上升明显;中小型项目迎来发展风口

整体来看,超大型项目(商业面积≥20万㎡)供应呈上升趋势,内容运营和重塑体验成为头部开发商塑造差异化竞争优势的重要手段,使得“包罗万象”的超大型项目受到青睐;

中小型项目(5-10万㎡)迎来发展热潮,随着消费需求趋于个性化、小众化,聚焦某类细分客群的“小而美”主题型商业项目受到市场青睐,中小型项目在消费结构需求细分化的趋势下迎来发展风口。

04

开发商/产品线分析

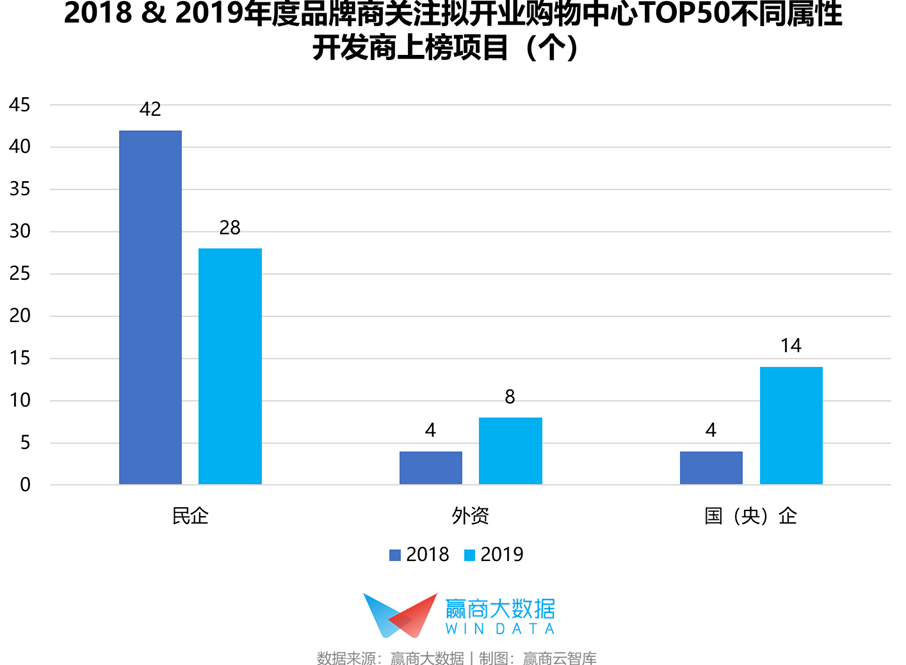

■国(央)企、外资开发商连锁化趋于成熟,资管运营优势凸显

2019年民企优质拟开业项目上榜数量出现较大幅度下降,国(央)企、外资均有所上升,国(央)企比去年增加10个项目。国(央)企的资金成本更低、资源质量更好,对商业地产回收周期较长的风险抵御能力较高,随着国家政策对开发类的限制、对持有型的要求与租赁类增加,国(央)企的资管运营优势进一步凸显。

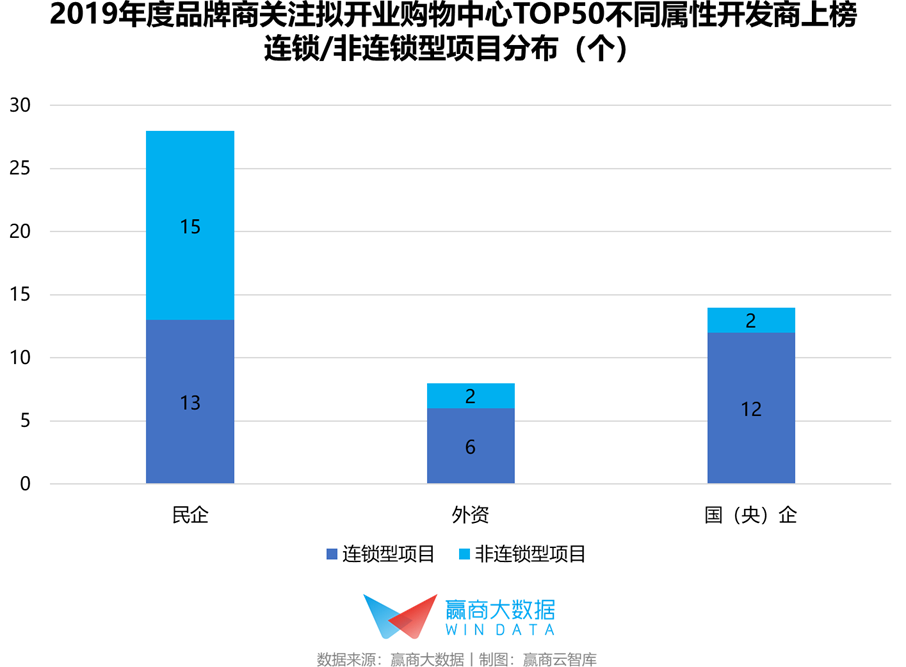

同时,从不同属性开发商上榜项目的类别来看,国(央)企、外资的连锁型项目占比最大,民企的连锁型项目占比最低。在竞争更为激烈的存量时代,连锁化、品牌化项目掌握更成熟的经营模式和更广阔的招商资源,更有利于开发商进行战略性布局以及轻资产化扩张。

05

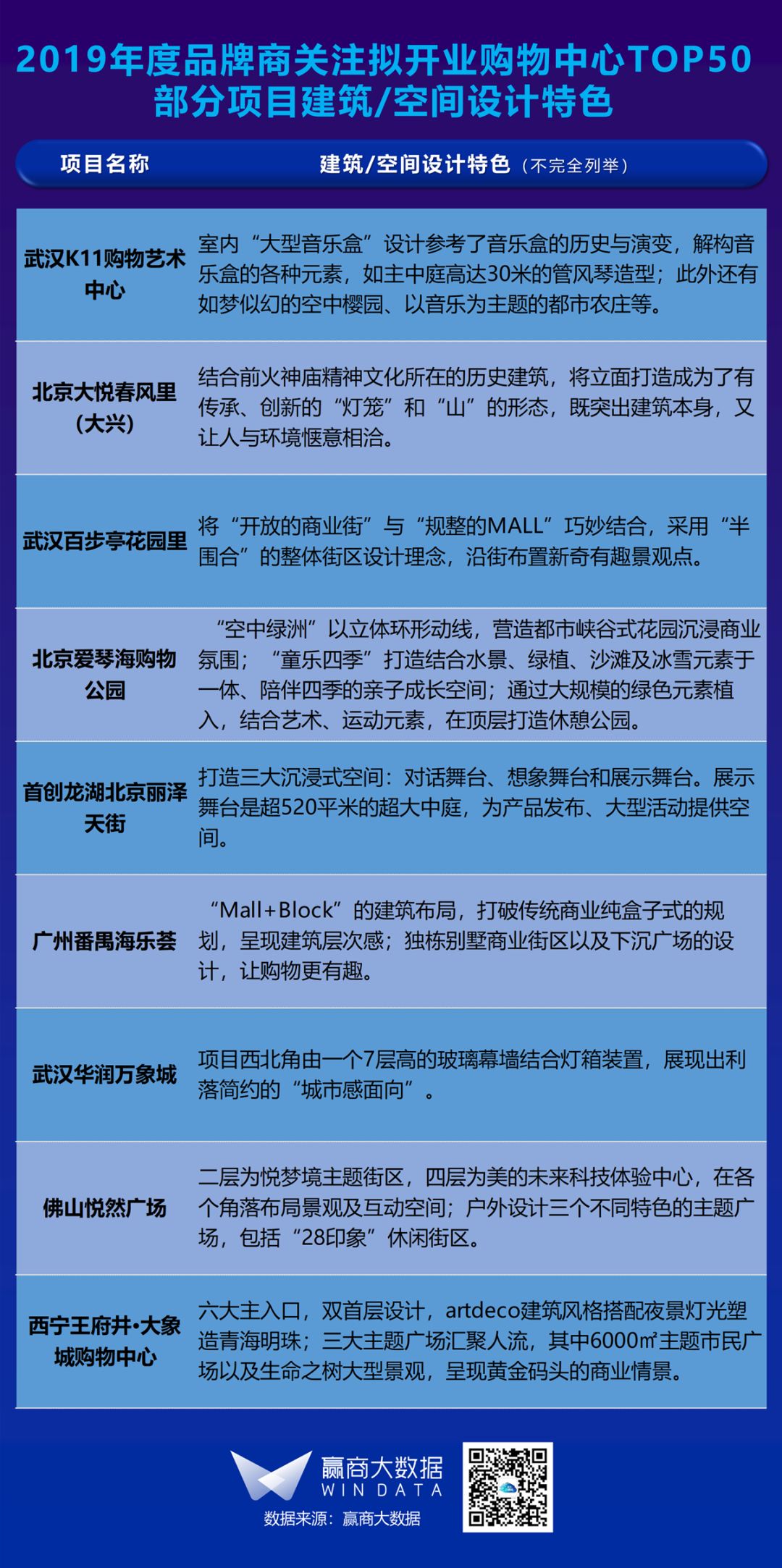

主题定位/建筑空间设计分析

塑造美好的场景空间体验,促使消费者为情怀“买单”:体验升级的大趋势下,商业建筑的外观设计和空间场景成为打造美好购物体验的重要元素,购物中心越来越重视“场景化”的魅力,塑造更多能“触景生情”的场景,促使消费者为情怀“买单”。

2019年度拟开业购物中心TOP50特性总结与2020年发展新趋势

?行业集中度越来越高,进入“重运营”时代

国(央)企、外资开发商连锁化趋于成熟,资管运营优势凸显;拥有强大运营能力的连锁型开发商打造的连锁产品线项目将在较长周期内占据C位;民企开发商持续承压,特别是在疫情严峻形势下,中小型民企开发商生存空间预计将大幅收窄。

?区域、城市间商业发展进入结构性洗牌

虽然华东拟开业项目在全国占比有下滑趋势,但长三角城市群的商业实力居高,优质项目不减,增量市场洗牌迭代,呈现“贵精不贵多”趋势。华南地区整体优质项目有所下滑,但随着粤港澳大湾区发展规划的推行,深圳以外核心城市的项目关注度逐渐攀升。

?业态品类创新围绕“潮”力、原创力,引领新消费

担当“承租主力”的零售业态创新力度加大,试水体验店、集合店、智慧门店,跨界新零售等多元形态。新兴娱乐、运动、文创等业态成为体验式商业的“扛把子”,为增量型项目在同质竞争中重突围而出,花式吸粉。

创新业态界定:报告对创新业态的界定是一个相对概念,相对于传统的各大业态,在近几年开始进驻购物中心、或是传统大业态中衍生出的新品类、各类大打体验消费的新晋热门业态,以及从街铺渠道向购物中心渠道进阶的体验消费业态。

餐饮类:创意主题餐饮、单品餐饮、网红餐饮、素食餐饮、跨界复合餐饮等。

零售类:潮牌、设计师品牌、品牌集合店、时尚买手店、生活方式体验馆、创意生活馆等。

生活服务类:汽车体验店、专科诊所、药店、花店、旅行社、宠物服务、照相馆、理发馆、医院、地产服务机构等

亲子体验类:儿童餐饮、儿童医疗、儿童运动馆、儿童科学馆、儿童书店、儿童理发等。

文创类:跨界复合店、展馆、画廊/画室、剧场/剧院、DIY手工坊等。

娱乐类:运动馆、VR体验馆、专业球馆、海洋馆、主题乐园、密室鬼屋、射箭馆、射击馆、马术、蹦床馆、娱乐集成店、射击馆、真人CS等。

榜单说明

测评范围:计划2020年1月-2021年12月开业、全国商业面积3万㎡及以上的购物中心

数据采集时间:2019年1月-12月

测评依据:根据拟开业购物中心所在城市商业能级、所在商圈级别、所属企业开发及运营综合实力、项目商业面积、人流量等级、消费力、优质品牌的进驻意向及热力指数,并结合项目在赢商网数据库年度项目浏览量、互联网热词搜索浏览量等多维度进行综合评分

数据支持:邓孟蝶、曾嘉欣

榜单测评:谢飞

数据梳理/报告撰写:胡倩聪、宋丽

专业支持:北京汉博商业研究院

专业支持:袁兴月