2019年房地产行业千亿房企增加至36家,其中数量增长最快的是1000-2000亿梯队,从2018年的4家增加到8家,数量翻倍。而且还有中南置地、金科集团两家企业已经冲到2000亿门口。

在两千亿阵营中,有世茂房地产这种“猛男”,也有龙湖集团这类稳重派,华润、招商这样的国企,以及2019年最受关注的企业之一:新城控股。这个阵营没有万碧恒融保、中海、绿地这类企业那么耀眼和全面,却各有各的冲规模招数。

论增速,2019年两千亿阵营的销售增速要高于3000亿+企业,说明它们冲劲儿更猛,但在TOP5纷纷提高权益比强化利润数据的时候,两千亿阵营还是视规模为第一,说明规模会影响到企业节奏。

但两千亿阵营内部,权益低、利润差、区域布局也两极化,甚至相近的销售额可以差出近一倍的利润——戴着“规模”的镣铐起舞,各有各的喜忧。

座次之争与权益之困

五年前业内还在说“千亿是生死线”,但现在竞争门槛又被抬高了,想要在拿地、融资成本、多元化发面均衡发展,挤进2000亿才会活得更好。

2019年两千亿房企梯队中有“8+2”家,8个正式军,2个预备役。

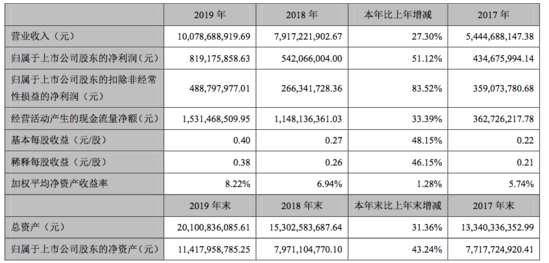

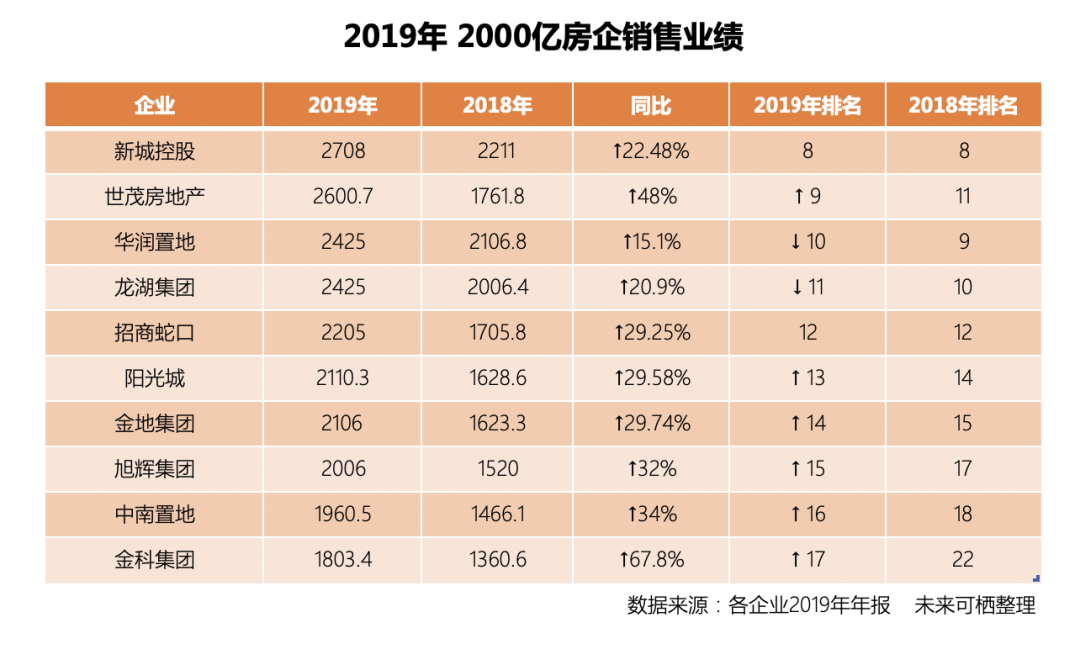

其中,成功度过经营危机的新城控股“断臂求生”,最终将业绩排名稳定在行业第八。在最为激烈的三家抢十之战中,世茂凭借着收割泰禾、万通、明发等房企资产,一路将规模“买”上第九。而按照财报数据,2019年华润和龙湖的销售业绩同样都是2425亿元,并列第十。

NO.12-17位的招商、阳光城、金地、旭辉、中南和金科也在座次上有进有退,彼此之间最大的差距也不过是160亿元的距离。

2000亿房企梯队在2019年保持了高增速,截至目前已经公布的官方数据中,它们的销售额同比增幅在15%-68%之间,最低也有15.1%。相比之下,TOP5企业中,去年销售额增长超过20%的只有融创一家,低于等于10%增幅的有三家,占了6成。

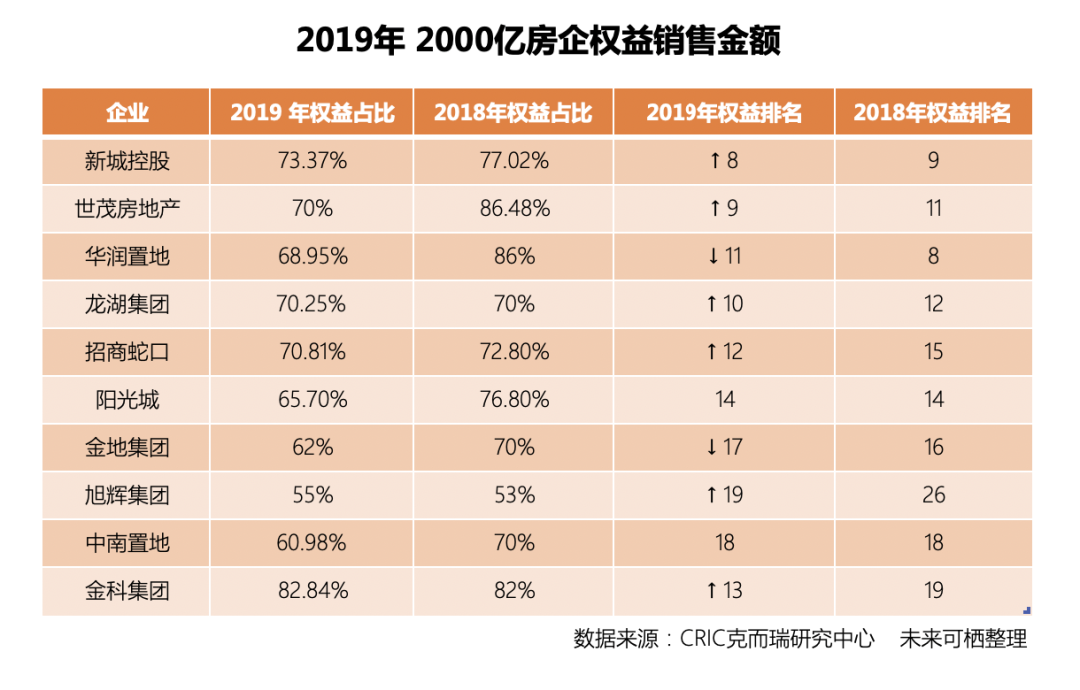

2000亿房企梯队看重规模,“排位赛”打的如火如荼,但真正论起攸关发展含金量的数据,这10家房企的平均权益占比还不到70%。

除了权益销售金额突破2000亿的新城之外,其余9家2000亿房企权益金额都仍在1000亿量级,权益占比也集中在60%-70%之间,占比最低的旭辉甚至只有55%。

对比一下2018年和2019年数据,就能发现两千亿梯队房企权益占比下降明显,显然用了更多表外杠杆来冲规模。例如最近猛到比肩融创的世茂,权益比同比下降了16.48个百分点。而且10家企业中有8家都在这样做。

通过大幅收拢合作项目以提升项目销售额,这是开发商短期实现业绩增长的惯用伎俩。但权益过低带来的不仅是业绩含金量的缩水,同样也意味着利润和营收与发展规模的不对位。

举个例子,2019年旭辉的销售额是2006亿元,和2018年龙湖的业绩一模一样,但去年的旭辉和前年的龙湖相比,营收、利润规模都不到后者的1/2。

一边是高增速下同一阵营里的座次竞争,另一半却是利润、营收等核心财务指标的备受质疑。要规模还是要质量?看来各个房企有不同的答案。

不过,站稳2000亿之后,在大方向上还得跟着TOP5的大哥们走——提升权益占比和利润。

在2019年业绩发布会上,旭辉集团董事长林中再次重申,要从成本管控上用“拧毛巾”的方式寻找合适的利润空间,还给出了提升权益占比的三年计划“今年60%、明年65%、后年70%”。

同样在拿地上采取措施的还有龙湖。2019年,龙湖新增项目权益建面占比73.5%,同比上涨10.9个百分点,今年前两月进一步增加至76.7%。

块头大了,增肌不增肥才是正确选择,毕竟好看的财务指标多了,成本才能降下来。

三四线时代结束了

五年时间从200亿到1860亿的金科、三年业绩翻两番的中南置地以及三年冲上行业第八的新城……2000亿阵营里的半数企业都是在上一轮土地红利期从三四线冲上来的“黑马”。

然而当三四线红利消退、“黑天鹅”带来的影响持续扩大,安全边际更高、抗风险能力更强的一二线城市成了开发商们的下一个“避风港”。

2019年,全国商品房销售面积同比下降0.1%,销售额则同比增长6.5%;而在“黑天鹅”影响下,2020年一季度,全国商品房销售面积同比降26.3%,销售额降24.7%。从某种程度上看,这表明驱动增长的主力市场,正在向价值更高的一二线城市及核心城市群回归。

走出三四线、回归一二线成了2000亿房企们不约而同的选择。如果还有需要加码的三四线城市,它们更愿意用另一种表述:都市圈、城市群。

截至2019年底,在新城控股1.24亿平方米的土地储备中,一二线城市占比已经超过38%,长三角区域三四线城市占比36%。典型的西南房企金科也开始摘掉身上的川渝烙印,把大本营重庆的土储占比降到29%,而华东、西南(不含重庆)、华中、华南、华北分别达到22%、18%、16%、7%、5%。

以龙湖、世茂为代表的“老牌”房企,也开始收回三四线城市的扩张步伐,重新转向一二线城市发力。

2019年,龙湖在一线城市的土地投资金额达到155亿元,占比同比增加7.2个百分点至14.0%,另有68%的投资金额用于二线城市扩张,三四线城市投资占比缩小至18%。城市能级的提升进一步推高了拿地均价,2019年龙湖新增土地项目的成本在6391元/平方米,同比涨幅超过15%。

在一二线城市拥有72%以上货值的世茂,则开始向多元化投资模式寻求土地扩容。2019年,世茂新增土地项目115个,新增货值约5000亿,其中67%都为收并购项目,通过福晟获得的旧改资源潜在货值也已经超过4000亿。

反观土地储备60%以上集中在三四线的中南置地,2019年新增土地储备同比下降39%,拿地金额同比下降26%。随着原董事长陈凯出走新力,“85后”女总裁陈昱含接任,原先在三四线大肆收割的“大跃进”式风格开始慢慢转向,“要在山东、浙江、江苏去做深耕,在广东、大湾区立志破局”。

但对于习惯三四线套路的开发商来说,走出来仅仅只是战略调整的第一步。如何在虎狼环伺的一二线城市争的一席之地,又如何持续扩大声量平衡全国布局,或是是摆在2000亿房企战略转向之后更深层次的问题。

地产开发之外的第二、第三曲线

从政策轮番调控到土地红利消退,“白银时代”的口号喊了这么多年,住宅开发预期见顶已经成了行业里公认的事实。当“卖房”不能再给出更光明的未来,另外的业绩增长去哪里要?到了2000亿规模之后,房企也开始加码地产之外的第二、第三曲线。

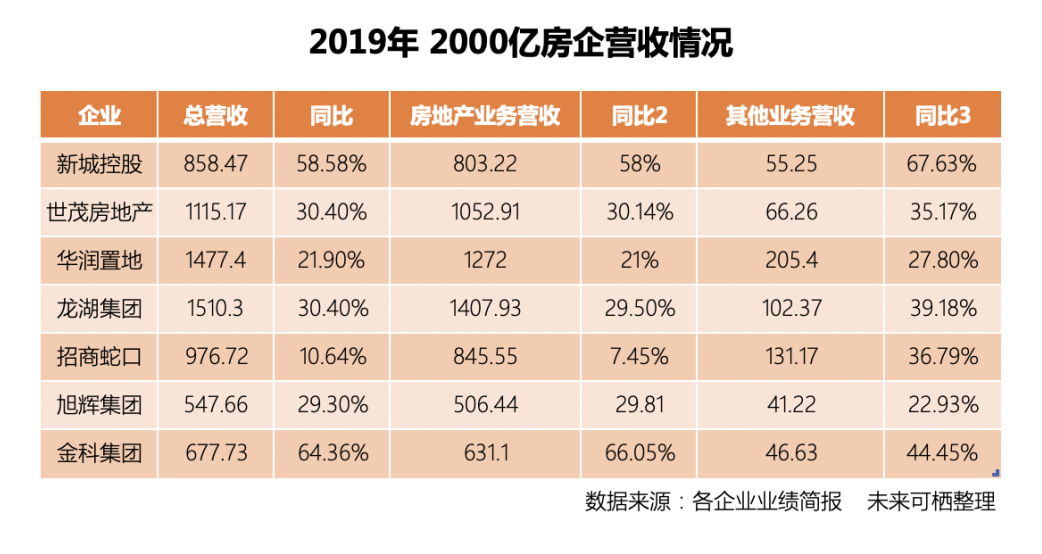

比较有前瞻性的新城、华润、龙湖已经在商业地产、物业服务等投资物业赛道上走出了自己的模式。2019年,华润在购物中心、写字楼、酒店业务等投资物业的营业额已经达到120.3亿元,同比增长26.3%。而龙湖已开业商业中心已达39个,累计开业面积达到377万平方米,整体出租率99%。

然而尽管投资物业毛利率非常可观,甚至能达到住宅销售的2-3倍,新业务的营收占比也要普遍高于TOP5房企。房企“五虎上将”的主流声音是回归基本盘,万科的新业务销售占比甚至是下降的。

商业、物业、酒店、文旅……地产开发之外,房企能选择的方向有很多,但普遍都没有走出可以与住宅匹敌的发展曲线,因此“广撒网”的多元化布局成了地产之外的最佳尝试。

2020年,新城计划新开30座吾悦广场,商业管理年租金收入目标为55亿元。但董事长兼总裁王晓松也坦言,没有企业扛得住商业管理源源不断的现金投入,公司也在寻找吾悦广场的退出机制。

世茂许世坛表示未来两年物业、酒店等板块将分拆上市,还第一次提出了“大飞机”战略,“以地产开发为核心主体,酒店、物业、商办、文娱为坚实双翼,高科技、医疗、教育、养老、金融*等投资,成为世茂平衡发展的关键尾翼”。

金科也在传统地产之外加入科技产业投资运营、生活服务、文化旅游康养领域,提出“四位一体”的战略升级,谋求更多发展空间。

面对 2020

当红利消退、突发事件来袭,稳定性成了考验2000亿房企的最高要素。

对于2020年,已经公布销售目标的企业中,旭辉和世茂的目标都是同比增长15%,龙湖相对谨慎地提出了7.2%的增速目标,增速最快也最有底气的金科更是将增速定在22%。2000亿阵营中的绝大部分都对未来充满希冀。只有变故颇多的新城主动下调了销售目标,将业绩预期定在了2500亿元。

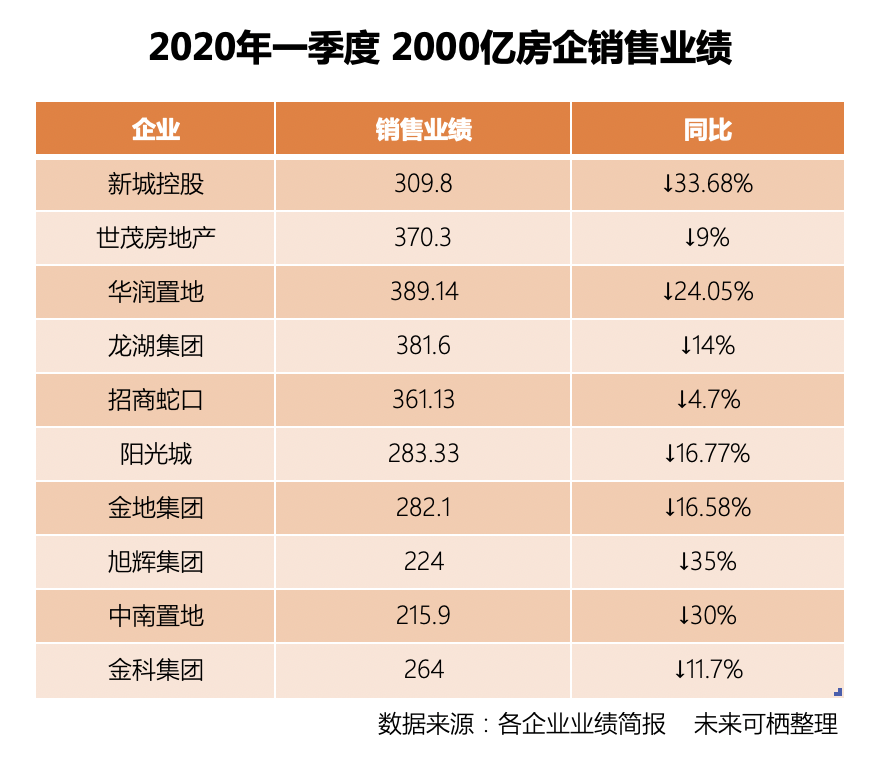

但2020年第一季度结束,其中暂时落后的中南置地已经被排名第一的华润拉开了173亿的距离,二者业绩分别为215.9亿元、389.1亿元。只有招商蛇口与世茂房地产将降幅维持在了10%以内。

2020年已经过去三分之一,“黑天鹅”带来的影响也还将持续。如何“活下去”、如何“活得比别人更好”,既是2000亿房企摆在眼前的近忧,同样也是攸关生死的远虑。

时代的河流拐向另一个方向,企业的巨轮也该随之调整了。