作为A股最被投资者关注的几家房地产企业之一,金地集团发布了一份符合预期的年报。

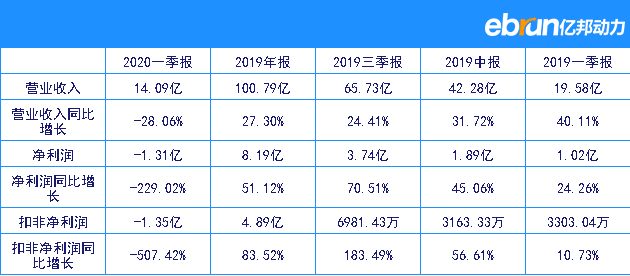

4月22日晚间,金地集团披露2019年年度报告,报告期内实现营业收入634.2亿元,同比增长25.9%;归属于上市公司股东的净利润100.75亿元,同比增长24.41%;加权平均净资产收益率20.14%,同比增加了1.48个百分点。

截至2019年末,金地集团拥有总资产3348.16亿元,同比增长20.28%;归属于上市公司股东的净资产540.94亿元,同比增长16.46%。

房地产业务具体经营情况方面,金地集团2019年实现签约面积1079万平方米,同比增长22.9%,实现签约金额2106亿元,同比增长29.7%;结算面积393.22万平方米,同比上升53.8%;结算收入573.92亿元,同比上升24.6%。

值得一提的是,2019年是金地集团重启扩张步伐的一个阶段性时间点,因其于2017年正式提出三年冲击2000亿元目标。

规模增长与结构调整

在年报中,对于未来发展,金地集团希望追求总规模和利润总额的持续均衡增长。

事实上,在过去3年重启扩张的时间里,金地集团通过逆周期拿地、调整拿地结构、加大合作比例、提高周转效率等众多举措,实现规模与利润之间的平衡发展。

其中,规模重回快速发展首先要归因于土储力度的加强。据观点地产新媒体了解,在2015年以前,金地集团土地策略为顺周期拿地,并在2016年高点适当收敛,随后在2017年6月开始,采取逆周期拿地策略。

到了2019年,在受融资环境与政策环境等因素影响导致房企拿地减少的背景下,金地集团凭借自身资金优势加大力度获取土地储备。

报告期内,金地集团获取了113宗土地,总投资额约1200亿元,而在2016年至2018年,金地集团土地总投资额分别使用399亿元、1004亿元、1000亿元。

跃升的土地投资强度,保证了金地集团销售规模的增长,2019年更大力度的土地扩张,也进一步保证了未来的规模增长。

截至2019年末,金地集团已布局全国61个城市,总土地储备约5233万平方米,较2018年末新增11个城市,总土地储备增长约823万平方米。

土地扩张力度增加之余,金地集团也适当调节拿地结构,加强二线、三四线投资占比。在2019年,金地集团一线、二线、三四线投资占比分别为10%、55%、35%,一二线城市占比也从2018年的83%微降至75%。

这样做的好处是,目前一二线普遍受到较强的调控政策,避免城市过于集中所带来的风险。年报中,亦对各级城市的状况进行分析,其中一线、三四线成交量同比小幅上升,二线则小幅下降,价格方面一线、二线、三四线增速分别为3.8%、7.3%和6.7%。

与此同时,金地集团自身周转效率也有所提高,2019年新开盘项目平均开盘周期从2018年10.8个月降至8.8个月。去年获取项目中26个实现当年开盘,其中沈阳艺华年、青岛西客站项目、石家庄金地玺悦府、太原迎泽上品、宁波华章府5个项目实现4.5个月内的开盘周期。

值得一提的是,由于项目依然集中在一线、二线等高价值区域,金地集团2019年毛利率依然保持较高水平,达41.26%,同比下降1.82个百分点。

利润权衡下的改变

规模扩张的背后,是金地集团加大拿地力度,并主要以合作方式降低自身资金压力风险。

而在实现规模化之后,适度降低融资力度,更多以自身资金、加强运营效率、提高权益比例等方式去保证利润水平。

数据显示,2019年1200亿元的土地总投资额中,金地集团权益投资额约为588亿元。这一数据在2017年及2018年则分别为473亿元及404亿元,对应年份的总土地投资额均约1000亿元。

因为土地规模快速增长,无可避免使得融资水平相应增长。金地于2019年末融资余额为947.58亿元,2017年及2018年同期分别是553.54亿元、821.4亿元。

筹资活动产生的现金流量净额则是每年为正,在2017年至2019年分别录得124.71亿元、213.3亿元、51.14亿元。随着土地投资力度加强,经营活动产生的现金流量净额在2017年与2018年录得负数,分别为流出69.89亿元及18.28亿元。

随着规模踏上新的台阶,金地集团也更多使用加快资金回流等方式,进一步保证利润水平。其中,2019年债务融资余额增长幅度明显小于2018年,净负债率也仅微升2.88个百分点。

筹资活动产生的现金流量净额也大幅减少76.03%,经营活动产生的现金流量净额回正达78.99亿元。这反映出,金地集团在加强现金流管理,一方面强调销售及时回款,另一方面,减少债券融资,降低杠杆。

值得一提的是,因为房地产行业整体进入白银时代,金地集团在推广服务费上的增加,使销售费用于报告期内录得21.1亿元,同比增加近五成。但是通过自身管理的改进,金地管理费用同比仅增长21.16%,低于销售增速,进而保证三费增速整体保持与销售增速匹配。

此外,由于加大了合作比例,金地集团此前归母净利润同比增速并不快。2016年至2019年间,金地净利润增速分别为96.87%、8.61%、18.35%以及24.41%,即销售规模的高增速并不能很好地反映到利润水平上。

不过,金地集团显然也在有意识提高这一比例,例如2019年新增权益土地投资额占比从2018年的40.4%提升至49%,总权益土地储备占比也从52.27%提升至53.54%。

凌克在2019年末时亦公开表示:“金地希望未来权益投资占比提高到50%以上。”

总而言之,对于未来如何继续保持规模和利润的平衡,或许金地集团采取的是新三板斧:加强运营效率、提高管理水平以及提升权益占比。