继此前一日为万纬物流推出类REITs产品后,万科在资本市场再有动作。

6月4日早间,万科发布公告,在当天香港联交所交易时间开始前,公司与配售代理中信里昂证券、瑞士银行香港分行、中国国际金融香港证券、招银国际就配售3.155892亿股新H股订立配售协议,配售价为每股25.00港元。

据此,配售代理将按尽力基准于配售期按配售协议所载之条款及条件向不少于六名承配人(包括专业投资者、机构投资者或其他投资者)配售配售股份。

上述配售股份占万科现有已发行H股20.00%,以及全部现有已发行股本约2.79%,经配发及发行配售股份扩大后,占比又分别为16.67%、2.72%。

若配售股份悉数配售,配售所得款项总额预计约为78.9亿港元,所得款净额预计约为78.65 亿港元。

年内第二高配股融资额

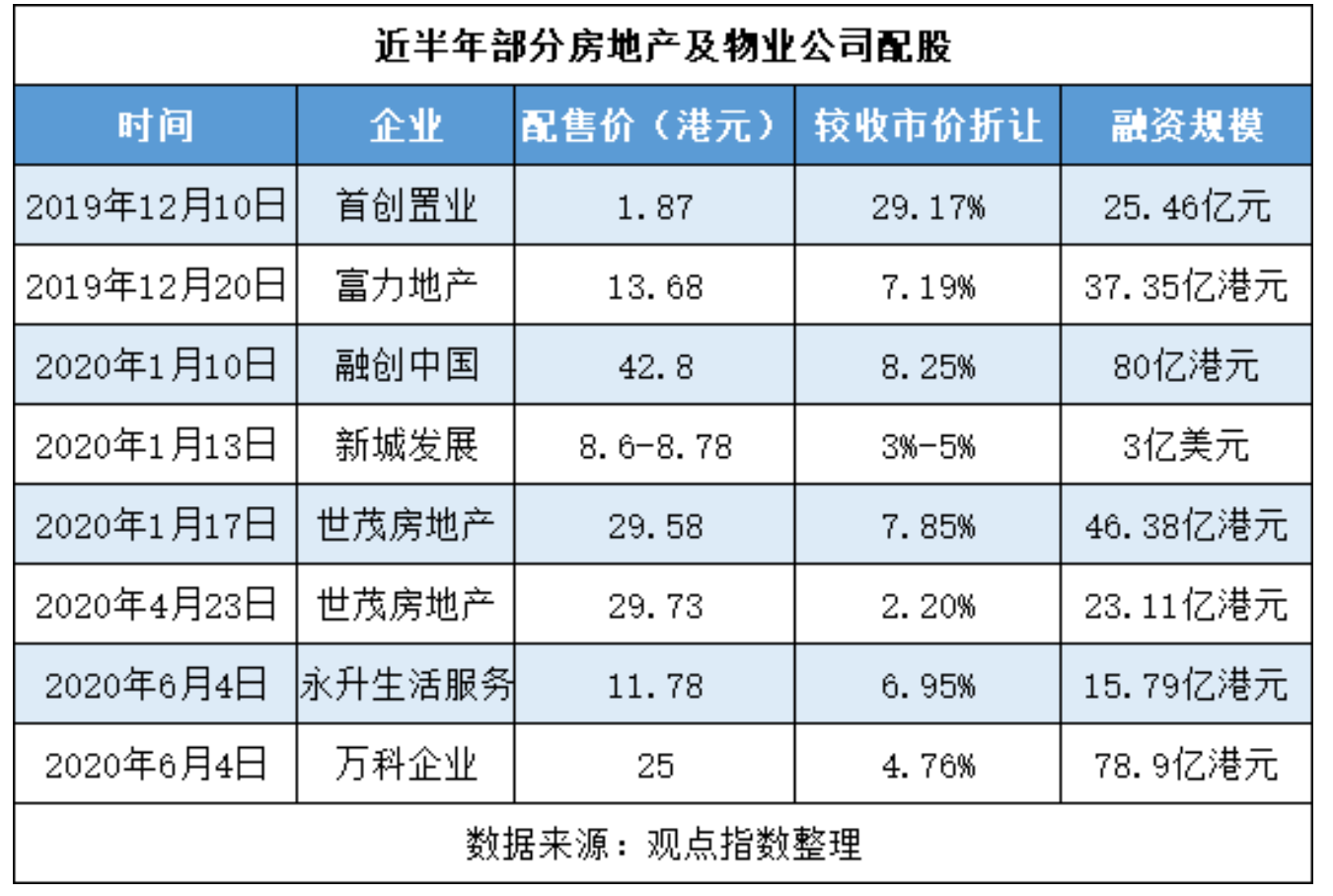

据观点地产新媒体不完全统计,这也将是2020年以来,房地产企业配股融资额度第二高的纪录。今年1月10日,融创中国宣布以42.8港元/股配售1.8692亿股,融资规模80亿港元。

反观万科自身,过去该公司在H股的配股动作较少,2019年3月28日早间曾宣布过以29.68港元/股配售2.62991亿股,配售所得款项净额总额预计约为77.8亿港元。这同样是去年开年以来香港资本市场规模最大的再融资,引发外界惊呼“浓眉大眼的万科也罕见配股”。

接连两年配股,万科将从中获得总计156.45亿港元的再融资净额。

和定增、可转债一样,配股是上市公司再融资的重要手段之一。对于这种融资手段,A股和H股的采用率不尽一致,Choice数据显示,去年A股只有25家上市公司披露配股预案,11家完成了配股,实际募集资金166亿元;相比之下,沪深去年定增募资规模达6038亿元,可转债募资规模也达到2669.95亿元。

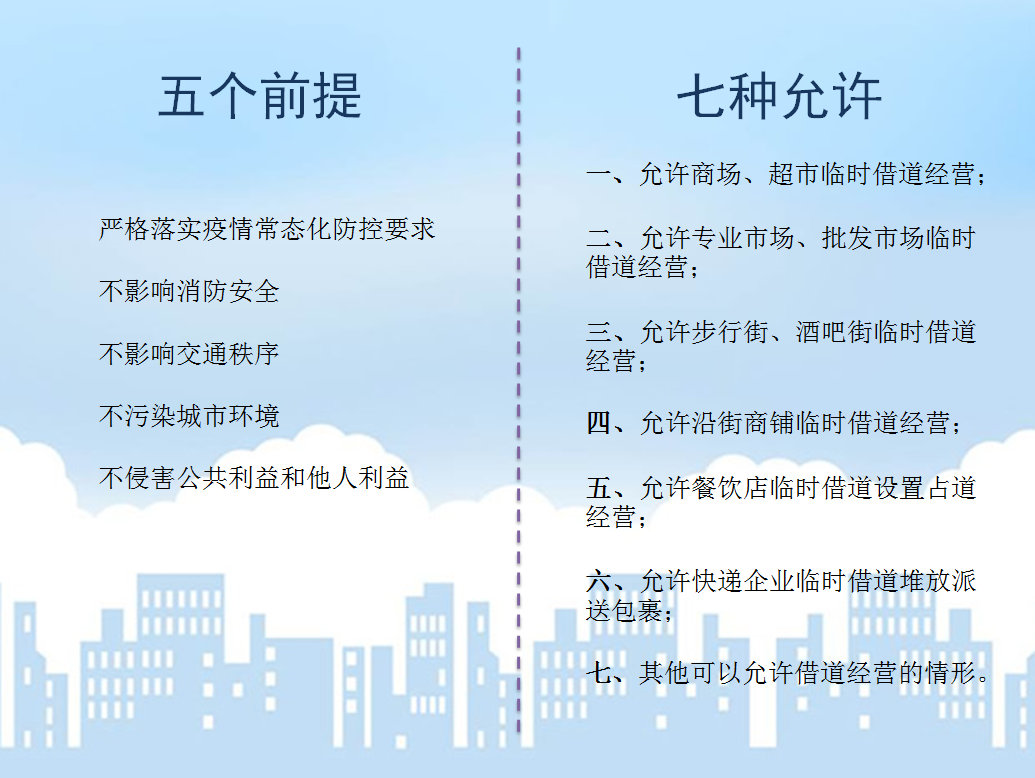

而H股方面,仅就房地产(含物业管理)而言,据观点地产新媒体不完全统计,过去半年以来便有首创、富力、融创、新城、世茂、永升生活服务及万科等企业进行配股融资,折合募资规模逾332亿港元。6月4日,永升生活服务与万科默契地发了份配股公告。

从折价角度看,过去半年配股的房地产配股较前一交易日折价较高的是首创置业(29.17%),最低是世茂房地产4月进行的年内第二次配股,折价仅2.2%。

万科最新的配售价格为25.00港元/股,较6月3日收盘价折让4.76%,较5日成交均价折让2.91%,较30日成交均价折让0.01%,与同行相比属于较低水平。

按照万科方面的说法,本次配股交易是有史以来国内地产公司H股规模和折扣最小的新股配售项目,也是2019年以来香港市场5亿美金以上发行折价最小的新股配售项目。此前配售80亿元的融创中国属于红筹架构,与万科企业的性质有所区别。

万科H股的流通问题

此次配股属于一般性授权,去年6月底万科在2018年度股东大会上已通过相关议案,因此无需再次提交股东大会审议。尽管配售是H股常见的例行授权,但对于万科而言,连续两年实质落地配股,或许可以被视为管理层正式探索解决H股流通问题的开端。

早在2014年进行B转H时,万科曾提及,香港上市规则规定公众人士须一直持有发行人已发行股本总额至少25%,当时公司共发行13.15亿股B股,占已发行股本总额约11.94%;而华润及GIC若行使现金选择权,公众持有B股占比将降至8.35%。

观点地产新媒体过往报道,2018年万科董秘朱旭在股东大会上就配发新股一事也解释,万科H股流动“非常低”,只有11.9%,市值300多亿港元在港股中非常小,流动性也不是特别好。

“国外大的基金想投资万科H股,苦于流动性很差,买不到什么样的股票,因此他们多次建议增加港股的流通性。”朱旭称。

2019年万科召开股东大会,配股议案再次被股东提出质疑,万科总裁祝九胜回应,H股的增发满足国际机构投资者的需求,满足港交所的要求,也有战略考虑,公司需要提高海外项目的比重。如果还要跨境使用,监管政策不太支持。海外所有融资用于海外业务,会把汇率风险进行很好的对冲。

“引入国际机构”的说法,在今年5月底世茂房地产周年股东大会上也被提及。当时许世坛对股东解释,年内进行两次配股都是为了引进优质的国际投资者,包括第二次配股引入了全球前三的投资机构作为长线投资。

但即便如此,万科最新的配股距离解决流动性仍旧很遥远。根据公告,若配售3.155892亿股完成,万科H股的股份数也仅为约18.935亿股,占已发行总股本百分比从13.96%升至16.3%,更不必提在港股公众人士持股至少25%的达标要求。

万科配股除了提高H股流动性,对于公司而言最直观的益处还包括增加净资产,并继续小幅改善公司的资本结构,缓解其债务融资需求。

中信建投指,今年一季度末,万科净负债率35.2%,较2019年末提高0.54个百分点,短期债务压力53.3%,下降4.51个百分点。一季度万科共计320亿元债券发行申请还获得证监会核准,并发行了35亿元公司债,票面利率最低3.0%。

5月26日,万科共计25亿元公司债正式挂牌交易,其中品种一为5年期,票面利率2.56%,品种二为7年期,票面利率3.45%。而2019年年报显示,去年万科综合融资成本为5.41%。

可供对比的数据是,6月3日国家财政部招标的两期国债投标结束,其中3年期固息品种中标利率2.2879%,7年期固息品种中标利率2.85%。

万科债权融资成本之低,在反映目前境内融资环境整体友好的同时,也凸显了自身的企业实力。在此基础上,万科于6月1日宣布将“17万科01”公司债券票面利率由4.5%下调至1.9%,向债权人施压以实现提前回售的目的。

6月3日,万科旗下万纬物流还发行了物流仓储的类REITs产品,首期规模5.732亿元,权益级证券的规模为2.782亿元,产品期限为3+3+2年。此前万科曾就租赁住宅业务也进行过融资。

也正是在债权类融资风生水起的情况下,万科管理层采取配股融资的举动,引来了部分股东的非议。尽管有股东表示理解,认为这是提高H股流动性,但也有不解的股东表示,万科发公司债已经接近国债级别,为何还要选择摊薄股东的权益?

上市公司配股虽不用支付利息,但新股东进来后可以享受公司分红派息,从长远角度而言对于原有股东会形成摊薄权益的影响。去年4月万科配股完成后,该公司派息从每10股10.70元调整至10.45元。

万科过去几年派息率都保持在30%以上,以今年为例,按6月3日A股收盘价计算,股息率仍有3.89%,高于万科最新公司债的利率水平。

此外,配股短期内对股价会形成一定的压力。万科虽然宣称最新的配售折价之低,说明了H股机构投资者对万科价值的认可,但这也从侧面反映该公司股价的低迷。去年万科配售价格是29.68港元/股,今年配售则为25港元/股;过去52周万科H最高为34.75港元,最低仅21.65港元。

在万科配售公告发出后,6月4日万科股价走低,截止发稿万科H报价26.35港元,微涨0.38%,万科A报26.49元,则跌1.30%。