魔幻的2020上半年,中国资本市场变幻莫测。

从近期来看,受疫情影响海外发债停滞,尤其在4月份,海外发债归零,房企通过银行表内融资的难度较高,作为银行表外业务的ABS产品(即资产支持证券),成为多数房企选择的融资手段。

从长期来看,公募REITs试点,对资本市场的影响深远。成熟的美国市场中,REITs和ABS为广义的商业地产市场提供了2万亿美元的资金,超过了银行的商业地产抵押贷款规模(1.7万亿美元),但中国当前商业地产的证券化规模不及美国1%。在此背景下,中国的地产企业要想大规模拓展商业物业,须将轻资产和多元化结合。

目前中国城市化正在进入下半场,城市发展模式和房企盈利模式全面转变。从“产销模式”到“资管模式”转变,从“买地造房卖房”向“资产整合优化运营”转变。与传统的开发商销售模式不同,资产管理的获利模式在于持有过程中,通过对资产运营的提升获取资产增值和持续性收入。商业逻辑从“ 资产获取- 开发- 销售 ”转换成“ 投- 融- 管- 退 ”,并且是以资产退出为起点,倒推资产获取的判断标准和运营管理要求。REITs是退的关键一环。

显然,在资本市场风云突变的上半年,资产证券化产品成为了房企融资的重要手段。

01 上半年商业地产领域资产证券化有哪些?

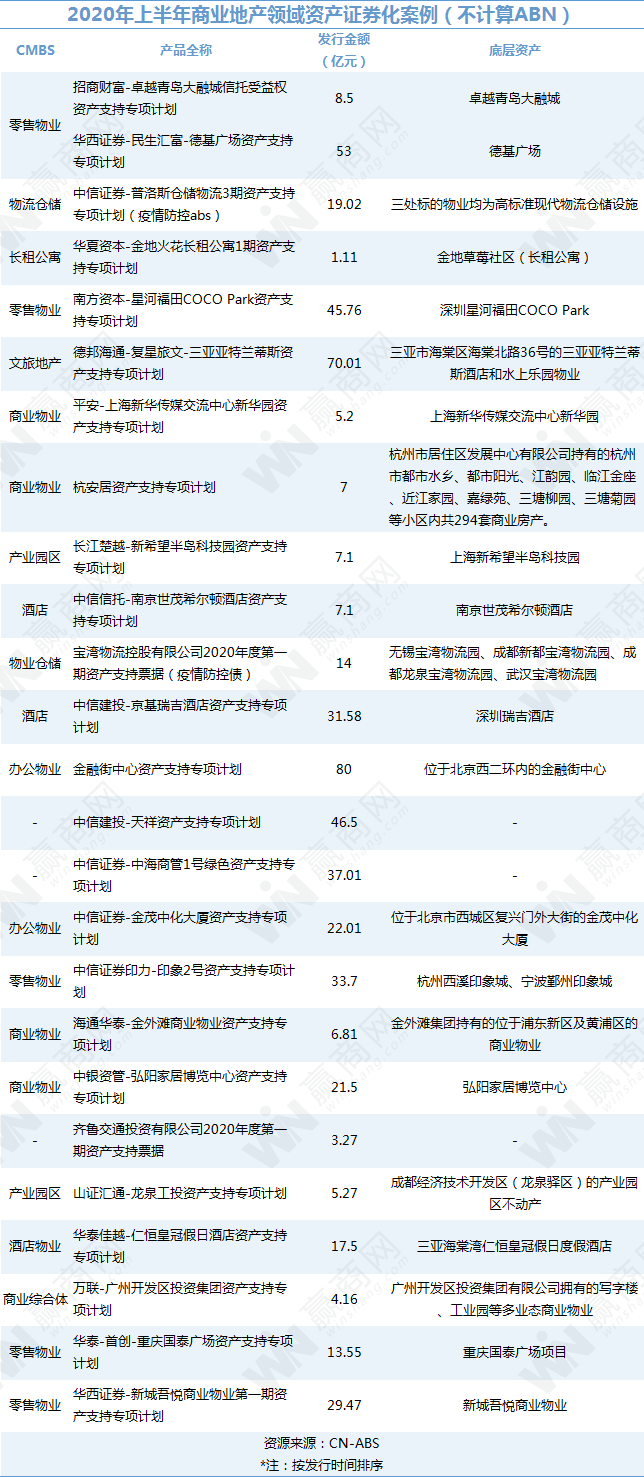

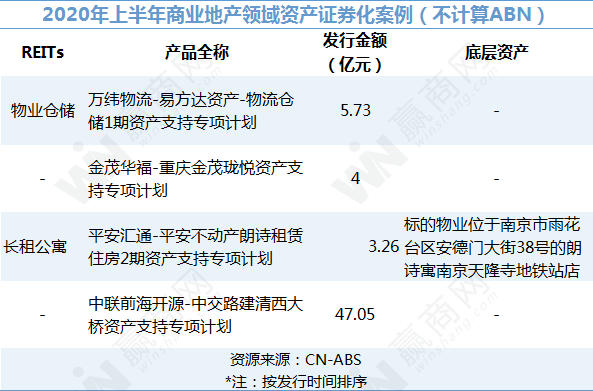

在不计算ABN的情况下,赢商网对2020年上半年商业地产领域(仅统计零售物业、酒店物业、办公物业、长租公寓、物流地产)的资产证券化案例进行盘点。

以上案例中,呈现出几个特点:

1、基础设施类REITs开始出现,这些尝试将为公募REITs落地提供案例;

2020年4月30日,中国证监会、国家发展改革委联合发布了《关于推进基础设施领域不动产投资信托基金(REITs)试点相关工作的通知》,正式启动基础设施领域的 公募REITs试点工作。这标志着境内基础设施领域公募REITs试点正式起步。

在2020年上半年证券化产品中,,“中联前海开源-中交路建清西大桥资产支持专项计划”是国内首单桥梁基础设施类REITs、央企首单基础设施类REITs。这将为公募REITs落地提供案例。

2、融资物业类型较为分散,大体上符合成熟市场的分布比例;

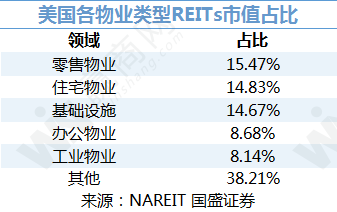

2020年上半年,零售物业、办公物业、物流仓储、长租公寓等较为平均,显示出各个不动产领域都有发行资产证券化产品的动力,比例也在逐渐接近成熟市场。

3、集中在头部企业,而且其资产类型越来越丰富。这显示出,头部企业尽早进行了资产证券化的尝试,这为他们构筑多渠道金融链条赢得先机。

CMBS标的物是商业地产项目的债权,侧重于资产池的现金流分配。

而类REITs标的物是项目的股权,一般要求商业物业具有稳定的租金回报。就目前国内情况,能够通过类REITS实现融资的主体大都是大型地产集团旗下的某一地产公司。

因此,能够进行资产证券化尝试的,实质上都是运营水平较高或资产质量良好的头部企业。

2020年上半年,如光大安石、印力集团、普洛斯、平安不动产等,延续2019年的趋势,持续发行新的证券化产品。

当下融资环境中,不同的企业的融资策略与渠道选择,取决于企业不同的主营业务方向、盈利模式、自持物业比例、资产所在区位、战略联动方向等。但是低融资成本、多融资渠道是标杆运营企业的共性,也是管理规模实现有质量成长的门槛。

02 强者恒强,企业资产证券化的三大“王者”

在头部企业中,以光大安石、万科、平安不动产为代表,是三种战略路径的典型。

光大安石:商业猎手

作为大融城系列零售物业的持有方,光大安石的商业故事已写了十年,是国内极少数能够“投、融、管、退”全链条运作的基金。

光大安石的模式是“重资产收购,轻资产管理输出”:

在一线城市,光大安石以重资产收购为主,战略性进入城市副中心区和新兴城区核心区域;

在二线发达及中等城市,以重资产为主、轻资产为辅的方式,重点进入城市副中心区和新兴城区核心区域;

在二线较弱城市,以轻资产合作为主,只选择核心商圈进行布局;

三线城市中,以轻、重资产并举,专注符合区域发展战略的强三线城市,只选择核心商圈进行布局。

而在操作方式上,光大安石既不完全是黑石模式,也不完全是凯德模式,更为复合。光大安石主要从事房地产项目的投资,而安石资管主要对光大安石所投资的项目进行投后运营、管理服务。光大安石与安石资管在业务推进过程中分别负责房地产投资项目的投前、投后管理,两者共同构成房地产投资管理的完整业务链。

重庆观音桥大融城——

2009年底,光大安石联手联想控股旗下的融科智地,拿下观音桥“现代广场”(部分由重百江北商场使用)。一年的时间,孕育出了第一个大融城,重新定位为“重庆首家青年主题购物公园”。大融城走红,光大安石嗅到了存量商业项目的市场机会。

图片来源:大融城官网

2016年9月,重庆观音桥大融城REITs在深交所挂牌发行,这也是中国内地首单房地产私募基金的类REITs,开创了“PERE+REITs”模式的先河。光大安石以重庆观音桥大融城购物中心作为底层资产,并以项目未来租金及其他经营收入带来的现金流作为该类REITs计划的还款来源。由于无抵押率要求,类REITs比CMBS融资规模更大,但目前的流动性仅限于机构投资者,还没到完全公众化。

重庆观音桥大融城的成功,为光大安石狩猎国内其他商业存量项目埋下了伏笔。此后,其从绿地、星光耀、永旺等行业巨头手里接盘项目,通过选址、更换管理团队、商家调整、铺位切割、动线调整、独立运营、推广活动等方式进行改造。

青岛卓越大融城——

2017年11月,青岛卓越大融城开业,这是光大安石第6座商业项目。青岛卓越大融城位于市北区CDB核心商圈,总商业面积7.5万㎡,地下1层、地上4层,停车位2000个,涵盖轻奢、潮牌、影院、超市、美食、文创品牌,是集零售、餐饮、娱乐、休闲、文化于一体的商务创新体验式购物中心。

青岛卓越大融城作为光大安石首个轻资产项目,此次CMBS产品,说明光大安石在继续深化不动产金融创新业务。

图片来源:青岛卓越大融城官微

万科:未来可能成为超级资产管理者

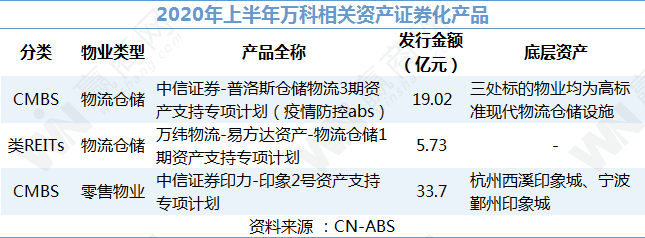

万科近年在寻求着“第二增长曲线”,即在原来核心业务带来新的增长点。在这种转型路径中,物流与商业,扮演着重要角色。这在万科上半年的资产证券化产品也反映出来:普洛斯以三处高标仓发行CMBS,万纬物流发行首期纯权益型类REITs,印力发行印象2号CMBS。

万科进入物流领域是2014年。2015年,万科成立了万科物流地产发展有限公司,正式进军物流。三年后,万科入股了在中国物流仓储行业独占鳌头的普洛斯,并在后者完成退市后,以21.4%的权益将成为单一最大持有人。目前普洛斯市场份额稳居第一。

作为物流地产的头部企业,普洛斯一方面通过基金模式放大杠杆,前端引入股权投资方,后端通过债务融资放大杠杆。通过将资产置入基金,提前兑现了物业销售收入和开发利润,将投资回收期从10年以上缩短到2-3年。快速回笼的资金被用于新项目开发,项目成熟后再置入基金,从而形成物业开发、物业管理与基金管理部门间的闭合循环。

这种资产和现金的加速循环推动了普洛斯以自我开发为主的内生规模扩张,并实现了轻资产、高周转运营。其深层次逻辑是:用好的商业模式提高投资回报率,用好的金融模式打造规模效应。

而高标仓作为优质的物流仓储资产,与本次公募 REITs 的要求较为匹配,有望成为此次政策推出重要的受益类别。

所谓高标仓,即指“高标准仓储物流设备”,面积更大、仓库更高、仓库手续齐全、消防系统完备、配套设施齐全、具备承载自动化设施运作条件。高标仓是实现物流仓储自动化的重要基础设施。

图片来源:视觉中国

目前国内仓库类型以传统仓为主,占总面积80%以上,占货运吞吐量的90%以上,而电商份额的扩张与零售行业集中度的提升带来了对高标仓的强烈需求,高标仓在国内呈现明显的供不应求状态。

万纬物流方面称,高标仓是其发展的重点,截止2019年,万纬物流共计稳定运营 53个项目,包括 45个高标库项目和 8个冷链项目,其中高标库稳定运营项目平均出租率为 92%,冷库的全年仓库使用率为 82%。

同时拥有普洛斯与万纬物流的万科,在这个领域可谓占尽先机。

借力普洛斯搭建物流版图的同时,万科还志在做大商业。

印力一直专注于购物中心的投资、开发和运营管理,截至2019年底,印力集团运营管理项目108个。自2017年10月20日,印力集团成功发行“中金-印力深国投广场信托受益权资产支持专项计划”,开启印力第一单CMBS;2019年1月17日,印力第二单CMBS“中金印力-印象1号资产支持专项计划”发行;2019年3月1日,印力集团第一单类REITs“中信金石-深圳龙岗万科广场资产支持专项计划”发行。

2020年印力继续在资产证券化产品有进一步运作。2020年4月23日,“中信证券印力-印象2号资产支持专项计划”成功完成簿记,标的物业杭州西溪印象城和宁波鄞州印象城总估值53.90亿元。

杭州西溪印象城2013年开业,建筑面积约21万平方,评估值35.15亿元。宁波鄞州印象城2012年12月开业,建筑面积超12万平方米,出租率常年保持98%以上,评估值18.75亿元。

图片来源:杭州西溪印象城官微

未来,万科有可能会成为超级资产管理者(这里的超级,特指规模)。

平安不动产:最终资产持有人

平安,是中国最大的“隐形地主”。从直接买地到间接入股房企,其勇闯地产圈战绩赫然。

平安不动产前身,为1995年成立的深圳市平安物业投资管理有限公司。初始目的是针对中国平安自有物业,提供物业管理服务。后来,“深圳市平安物业投资管理有限公司”更名为“深圳平安不动产有限公司”,平安的投资策略转向了不动产,触角伸向了商业地产、开发投资、金融产品、产业发展、策略投资等多个领域。

图片来源:视觉中国

在探索地产投资的初始阶段,由于缺乏足够多投资经验,加上考虑到需要“亲自”熟悉这个市场操作规律,平安不动产侧重于“直接投资”——单独或联合伙伴直接购地开发。

但当其渐渐熟悉了地产圈游戏规则后,开始协同母公司中国平安,大量配置证券化产品,从直接投资更多转向间接投资,在这一阶段,物流、商业地产开始更多出现在平安不动产的投资图谱中。

再进一步,则是拥有发行金融产品的能力。2016年初,平安不动产战略投资获得砂之船集团15%股权,成为后者第三大股东。该项投资进行两年后,2018年3月,全亚洲首个奥特莱斯房地产投资信托砂之船房地产投资信托在新加坡交易所成功上市。

在这期间,平安不动产还与平安大华基金子公司—平安汇通联袂设立了“平安汇通平安金融大厦资产管理费资产支持专项计划”,标志着平安不动产第一单企业资产证券化产品正式落地。

2017年,平安不动产与朗诗在长租公寓领域的开启了合作。2017年11月,双方共同收购森兰项目,将其改造为长租公寓进行长期运营。2018年1月,朗诗与平安不动产签订战略合作协议。双方计划在北上广深一线城市及多个强二线城市投资长租公寓项目,目标资产管理规模100亿元。

图片来源:朗诗寓

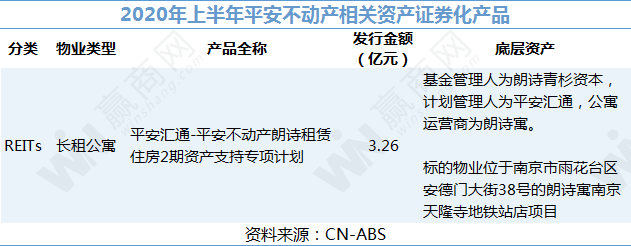

今年上半年平安不动产发行的资产证券化产品,是由朗诗集团运作的中国首单合作型长租公寓储架式REITs。基金管理人为朗诗青杉资本,计划管理人为平安汇通,公寓运营商为朗诗寓,标的物业位于南京市雨花台区安德门大街38号的朗诗寓南京天隆寺地铁站店项目。

项目坐落于南京市“一谷两园”软件产业集聚区,该区域目前已聚集各类软件企业420多家,其中包括SAP(全球第二创新中心)、IBM(苏皖创新中心)、中兴通讯(全球研发基地)、华为(全球软件研发基地)等一批国内外知名企业。

在房地产从增量向存量变迁的过程中,需要经历“开发商–地产商–地产资本商”的历程,完成“地产+资本”的产业升级。

轻资产运营、投资管理越来越主流,而重资产担子更多交给金融投资人。长期资金的最大供应者,是险资、公募或者主权基金等,这是发达国家的经验。这些“供应者”财富的核心是,寻找长期、稳定的回报资产。当住宅市场的回报越来越低时,商业、物流等资产之于险资的吸引力正逐步提高。

以前,平安走着一条由简单向复杂、由直接向间接、由实体向虚拟的保险资金不动产投资发展路线。而现在,它正在向着“存量物业的超级持有人”进化。