以黑天鹅吊坠闻名的施华洛世奇,在125周岁之际,遇上了黑天鹅事件。

9月7日,#施华洛世奇将关店3000家#热搜高挂,短短7小时,阅读2.4亿。一石激起千层浪。

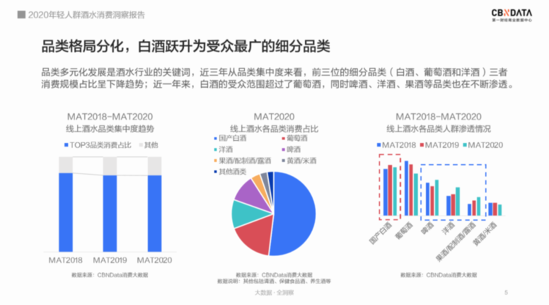

次日夜间,施华洛世奇上海公司发文澄清:CEO在接受彭博采访时,仅提到施华洛世奇将缩减全球3000家店铺网络,即关闭一小部分与新战略不符的实体店铺,并将现有部分店铺升级改造为全新零售概念店。

商业地产头条找到彭博社的原始报道查证,原英文用的是“cut back 3000 boutiques ”,正确的翻译应为“一定程度上缩减3000家门店中的一部分”。也就是说,关店事件确为媒体误读。

图片来源/Bloomberg 原报道截图

不过,“关店反转”剧情,仍然掩不住施华洛世奇发展遇阻之尴尬。疫情以来,屡次裁员、重组高层、重提IPO,它依旧没能找到翻盘路径。

知乎上一堆热帖,勾勒出了其“失宠”的现实。以前是“直男送礼必选,没有什么审美,选天鹅吊坠准不会错。”

图片来源/prtimes

现在有人灵魂发问:“1000元左右,还不如买周大福,好歹是真金白银,干嘛要买施华洛世奇假水晶?”

揶揄喧闹中,施华洛世奇要面对的是,一个百年老品牌背后,系统性老化的种种难题。

1

125周岁,遇上黑天鹅

标志性天鹅门头,常常出现在大型百货、购物中心一楼,毗邻Dior、Chanel。靠着这种选址,施华洛世奇在全世界开出了3000多家店,专卖仿水晶珠宝配饰产品。

不料,突然而至的疫情,突然“清零”的客流,让“门店大户”施华洛世奇措手不及。

根据中国基金报,施华洛世奇核心水晶业务2020年全年销售额或将大跌33%,此前预计上涨4%~5%。而2019年,该业务销售额占全集团销售额约80%。

业绩压顶,施华洛世奇现任CEO Robert Buchbauer——创始人的玄孙,力主多次重要“变革”。

图片来源/施华洛世奇官网

3月,公司进行管理层改组。任职施华洛世奇18年之久的家族传人 Markus Langes-Swarovski 退出执行董事会,不再执掌公司运营。

两个月后,施华洛世奇任命 Giovanna Battaglia Engelbert 为首位全公司范围的创意总监。这个举措可解读为,“沉睡”多年的施华洛世奇终于意识到,黑天鹅吊坠“一招鲜”不可行,必须重视设计力量的建设。

Wonder Woman系列 来源/new straits times

6月,施华洛世奇表示,亚洲和美国市场由于新冠疫情需求下降,决定在全球范围内裁员600人,其中包括总部200个职位。次月,紧接着开始第二次裁员,将分两次减少奥地利总部1600人。届时,集团总部员工人数将减少1/3。

此外,Robert Buchbauer不得不重提IPO。以家族企业的形式走过125个年头,施华洛世奇从未接受外部资本。

2016年,中国市场正高光,Robert Buchbauer接受媒体采访时自信表示,不考虑上市,不接受外部资本。但2018年却改口称,欲谋求IPO,最终因为家族意见分裂,不了了之。

眼下,疫情迟迟不散,业绩承压,现金流危机重重,再寻IPO成了施华洛世奇渡劫的必然之举。

图片来源/retailnews

9月初,施华洛世奇家族宣布,有意放弃部分股权,短期内在证券交易所上市或寻求战略合作伙伴。Robert Buchbauer表示,作出这一决定并不容易,但这是早就应该采取的措施。

这边厢,多方打开融资渠道;那边厢,施华洛世奇继续“收缩”战线:放弃低端市场,转型高端定制。

Robert Buchbauer强调,施华洛世奇要想继续发展,就必须采取少而精的策略,专注于设计独特的高品质产品,而不是试图为所有人提供一切。“10欧元T恤衫上的施华洛世奇水晶不会提升我们的盈利能力,但会损害我们的品牌形象。”

事实上,早在2012年,施华洛世奇已在中国试水高端珠宝,计划之后先在日本和印度试探市场反应,再推向全球。

图片来源/fashion press

这年,施华洛世奇自主研发、推出了高端品牌Lola and Grace(2017年,该品牌门店数过30家时,盈利贡献寥寥,后被迫关停);2013年,收购美国高端珠宝生产商Chamilia公司。

施华洛世奇的“高端”进阶,不限产品力的提升,还有过门店升级,重塑母品牌门店。

2013年起,施华洛世奇高端珠宝独立店铺从北京国贸三期出发,先后开进上海恒隆广场、广州太古汇、成都仁和春天等地标商场。去年,在上海、北京开设了两家新概念零售店,内设虚拟VR试戴区,高端中混杂着科技潮酷。

图片来源/easyder

高端试验两年后,2015年中国市场表现不错。Robert Buchbauer 曾表示,高端产品在中国卖得很不错,消费者对施华洛世奇的低价位产品兴趣比其他市场要小。

此后,施华洛世奇尝试在中国之外的市场,扩张高级珠宝业务。走上国际秀场,是第一步。

2017年,施华洛世奇与Chanel创意总监、时装设计大师Karl Lagerfeld 的同名品牌签订了多年的独家珠宝授权合作协议,并在巴塞尔展上展示了三个合作系列,靠国际大牌更近一步。

至此,施华洛世奇俨然有了从卡地亚、宝格丽、蒂芙尼手中争夺消费者的范儿。但多数80后、90后谈资中,施华洛世奇依旧洗不掉“那个卖仿水晶牌子”的刻板标签。

2

生于山谷小镇,靠玻璃切割工匠、仿水晶成名

施华洛世奇与水晶的故事,有着典型的欧洲小镇、家族作坊元素。

创始人丹尼尔·施华洛世奇(Daniel Swarovski),于1862年出生在波希米亚(现捷克)。

他的父亲是个玻璃切割工,经营一家小型玻璃厂。在这里,丹尼尔从一个学徒,成长为人造水晶切割工匠。

图片来源/施华洛世奇官网

人造水晶即高铅玻璃,含氧化铅的成分越高,折光率和硬度越高,成品越纯净晶莹,但切割难度也越大,成品越稀有。

1892年,丹尼尔发明的切割含铅玻璃水晶的电动切割打磨机器,拿下了电机专利。三年后,为躲避竞争者和模仿者,施华洛世奇家族将公司从波西米亚搬到了奥地利。

同年,丹尼尔租下阿尔卑斯山脚下瓦腾斯(Wattens)小镇的一间工厂,创立施华洛世奇公司的前身A. Kosman, Daniel Swartz & Co.(简称KS & Co),专做仿水晶切割。

图片来源/施华洛世奇官网

彼时,欧洲正经历社会变革,专制王权逐步被更民族、平等的社会取代。因工业革命而富裕起来的发明家、企业家为代表的新中产阶级人数增多。他们恣意消费,豪宅和全套LV行李箱,是排场必备。

但朴实工匠出身的丹尼尔,并不想建一个奢侈品帝国,他希望以切割工艺造高品质仿水晶产品,价格亲民,普罗大众触手可及。

“适合所有人的仿水晶”和极致的切割工艺,成了施华洛世奇的品牌DNA,并随岁月不断强化、衍变。

除了那只标志性的水晶天鹅为代表的首饰吊坠外,仿水晶还被其应用到更多大众熟知的领域,包括腕表、配饰、摆件、时装点缀、家具灯饰。

Jimmy Choo 施华洛世奇合作款 图片来源/fashion press

还有一些大众不那么熟悉的地带,比如,45万颗水晶打造一件维多利亚秘密秀服、2500颗水晶制作《绅士爱美人》中玛丽莲·梦露紧身衣、4500万颗水晶造奥斯卡颁奖舞台、25000颗水晶做一颗星星,挂在洛克菲勒中心门口那颗圣诞树尖上……

然而,百年家族企业,难免有市场断代。到2000年前后,施华洛世奇已沦为一个小众品牌,一度增长停滞。

2002年,Robert Buchbauer成为行政董事局成员,提出新的零售概念。施华洛世奇开始全球扩张,集中媒体曝光,重新拉升品牌知名度。

千禧年后全速奔跑的中国市场,自然成了施华洛世奇绝佳淘金地。虽然早在改革开放之初,其已悄然入华,但真正闪着光的黄金期则出现在2003-2013年前后。

图片来源/easyder

那个年代,走过了略显艰难的消费习惯培育期后,施华洛世奇那些能发散彩虹光芒的水晶,成为令人兴奋的存在,一度是中国市场上最重要的外资珠宝品牌。

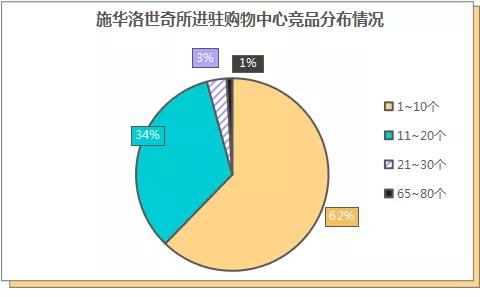

数据来源/方正证券 制图/商业地产头条

2016年,施华洛世奇集团全球收入达32亿欧元,其中仿水晶相关业务25亿欧元。期内,中国市场销售额为17亿元,同比增13%,正式超过美国,成为施华洛世奇全球最大市场。

赶上中国珠宝市场明显回暖,这年起,施华洛世奇决意重点开拓和经营中国市场。但回望过往四年之轨迹,其扩张并不顺利,如今又叠加着因疫情关店带来的更多不确定性。

雪上加霜的是,施华洛世奇或正在遭遇创立125年来最大的家族危机。

3

彩虹色的水晶王国,为何失色?

百年以来,施华洛世奇一直是家族化经营。好处是,品牌内核精神传承比较忠诚,不易受外部因素干扰。但弊端也很明显:家族内部利益分化、跟不上市场变化。

管理层 来源/施华洛世奇官网

透过中国市场这一重要缩影,可看见施华洛世奇正遭遇百年家族企业难逃的宿命:品牌系统性老化。

竞品围追堵截,PANDORA贴身肉搏

入华近40年,施华洛世奇直营店、代理商门店已经铺向一二三线城市,却处处遭遇多方夹击。

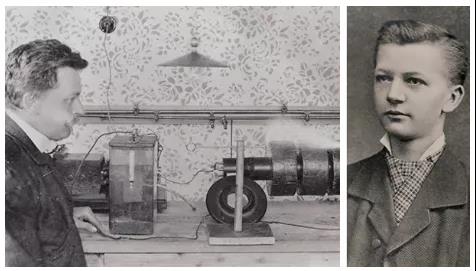

据赢商大数据监测,施华洛世奇进驻了221家购物中心(5万方以上),以恒隆广场、来福士、太古、万达、万象城、大悦城等连锁mall为主。

在这些大mall中,施华洛世奇所到之处,通常被竞品团团包围。上述221家商场中,有213家有黄金珠宝业态,相关品牌数10个以下、11-20个的购物中心比例分别为62%、34%。

数据来源/赢商大数据制图/商业地产头条

就竞品品牌Top10来看,施华洛世奇与周大福、六福珠宝、周生生、谢瑞麟香港四大品牌重合度极高。

在这些更符合中国传统消费偏好的金银饰品品牌面前,施华洛世奇并无价格优势,因其仿水晶成本较低,卖的是高附加值的切割工艺。

而在轻奢珠宝领域,施华洛世奇有超50%的商场门店与定位相近的丹麦品牌PANDORA重合,二者几乎“贴身肉搏”。此外,其与本土高端珠宝钻石品牌I Do、近年来新兴的摩纳哥钻石品牌apm照面机会也不低。

除了受到上述头部金银和钻石品牌夹击,还有实力较弱而且以加盟为主的周大生、老凤祥、钻石世家的“尾随”。可见,施华洛世奇面临的竞争之激烈。

数据来源/赢商大数据制图/商业地产头条

1、业务线过于宽泛,定价与价值不符

从做“适合所有人的水晶”出发,施华洛世奇的水晶几乎“无孔不入”,甚至有独立的圆珠笔、手机壳、钥匙扣产品线。

业务线过于宽泛,定价亦是两极分化。中信建投研究显示,施华洛世奇的价格划分:40欧元以下(约300元)的低端梯队,占比24%;76%产品处于100~500欧元(约800~4000元)区间——对于仿水晶、重切工产品而言,算得上是“重奢”,而非轻奢。

星座吊坠 来源/fashion press

而PANDORA有50%产品分布于40~99欧元区间(320~720元),比较符合其中端轻奢定位。

2、高端化转型,跟不上“中国速度”

“低端轻奢”在中国没有未来,已然成为多数珠宝品牌集体共识。

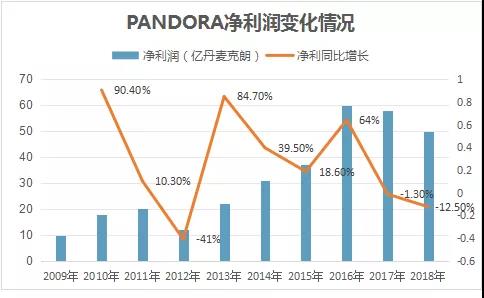

与施华洛世奇定位相当的PANDORA自2009年以来,营收和净利双双经历大波浪式下跌。其中2017、2018年营收和净利增速均为负数。由此可见,“低端轻奢”珠宝正在失势。

数据来源/公司公告、中信证券研究部制图/商业地产头条

更多市场数据也印证了Robert Buchbauer对高端珠宝市场的判断:中国用户对珠宝类消费趋向高端化。

首先,市场规模变大。据Debeers 2018年钻石洞察报告,中国钻石消费规模约占世界需求的16%,呈现逐年增长趋势。

其次,在钻石消费人群分布上,以5000元以上的珠宝消费为例,一二线城市偏好钻石和铂金,三线城市偏向黄金消费。

钻石消费目的不局限于婚嫁场景。De beers数据显示,我国的新一代购买钻石自我奖励的因素高达49%,高于成熟的珠宝市场美国34%的比例,但低于日本的75%。

在此背景下,处于轻奢珠宝第一梯队的宝格丽、Tiffany更得人心。而传统金银饰品龙头品牌周大福,亦从2014年起重点布局钻石珠宝市场、收购和孵化推出多个钻石珠宝品牌。

来源/天猫旗舰店、公司官网、安信证券研究中心整理

市场风向在变,施华洛世奇并非毫不知觉。它也执着过高端化转型,只是折腾多年后,已然甩不掉“人造水晶”顽固标签。

钻石类珠宝品类红利正当时,施华洛世奇也意识到新生代消费者的品味早已发生巨变。

据施华洛世奇全球水晶精品业务市场营销执行副总裁Joan Ng透露,施华洛世奇确实做过多方尝试,重新理解和捕捉消费喜好。例如,推出中国特色的红天鹅吊坠;把以往大颗有色水晶饰以小颗水晶的设计,改为更小巧、精致的设计。

但归根结底,产品原材料、款式设计、应用场景并无彻底创新,“产品价值”、“品牌溢价”配不上高定价。很难想象,一个卖水晶钥匙扣、手机壳的施华洛世奇,吊坠定价万元以上。

来源/fashion press

而失效的营销策略,无疑加重外界不断抛来的质疑眼目光。一粒成本低廉的仿水晶,堆砌着精湛的切工技艺,在多次掉钻、变色事件后,难免留下“材料不够,营销来凑”的印象。

过去,消费者购买施华洛世奇,不是冲着保值来的,而是被精良的做工和闪耀的设计所吸引。但眼下,面对新生代消费者,施华洛世奇正遭遇百年家族企业难以逃避的品牌老化和审美疲劳问题。

奋力转身,但终究必须面对“你无法甩开品牌的DNA重新开始。”