低调之后的刘强东,身价在迅速膨胀。

2020年9月27日,港交所披露了京东健康的招股书。这是京东集团继京东物流和京东数科之后孵化出的第三只独角兽。如果再算上达达、京东工业品,京东集团旗下已经至少有五只独角兽了。

而这些独角兽在2020年正扎堆上市,它们很可能会推动刘强东的身价直接翻倍。

此次上市的京东健康,如无意外将至少是一家2000亿市值的公司,它也是港股首家首家年收入突破百亿的互联网医疗公司,力压已经在港股上市了六年的阿里健康。一直被阿里死死压制的京东,有望凭借京东健康打个翻身仗,第一次当一回“老大”。

刘强东冲击下一任中国首富

从组建京东健康到送上市,刘强东只用了一年多的时间。

2019年5月,京东健康正式分拆。

2019年11月,京东健康完成A轮融资。

2020年8月,京东健康完成B轮融资。

2020年9月,京东健康向港交所提交招股书。

京东健康融资概况,数据来源:CVSource投中数据

一年之内,京东健康估值涨了四倍,并成为一家市值有望超2000亿元的上市公司。分享这场财富盛宴的除了上表中提到的机构之外,还有其他一些VC/PE。

招股书显示,中国人寿旗下的国寿大健康基金持有京东健康2.26%的股份;拾玉资本旗下基金苏州丹青二期创新医药产业投资合伙企业(有限合伙)持有京东健康0.3%的股份。

值得一提的是,由章泽天和刘强东共同拥有的天强投资,恰是拾玉资本该只基金的LP。也就是说章泽天也将直接从京东健康的IPO中获益。(按京东健康2000亿市值计算,章泽天间接持股市值约1000万元)

当然,最大的赢家还是刘强东。从达达集团、京东数科再到京东健康,2020年已经有三家“京东系”公司申报上市,过去两年保持低调的刘强东,一直在忙着让京东旗下子公司分拆融资、上市。

2020年5月,京东集团在一季报中宣布,子公司京东工业品已获2.3亿美元A轮融资,投后估值超20亿美元,投资方有纪源资本、红杉资本、CPE等。

2020年6月,达达集团上市,目前市值约60亿美元。

2020年9月12日,京东数科申报科创板上市获受理。

2020年9月27日,京东健康在港交所披露招股书。

分析普遍认为,京东数科市值将超过2000亿元;京东健康比照阿里健康,市值应该也在2000亿以上;另外还有一直在传上市的京东物流,估值在300亿美元以上。目前京东集团的市值约为1100亿美元。

也就是说,“京东系”上市公司的总市值有望在一年内翻倍。考虑到持股比例,刘强东的个人身价涨幅会更大。刘强东在2020年胡润全球富豪榜上以129亿美元的财富排名第125名。而待到“京东系”独角兽都完成上市,刘强东完全有机会冲击新一任中国首富。

力压阿里健康 京东终于不再做“老二”

当然,与“首富”的虚名相比,刘强东更开心可能是,当京东数科在科创板被蚂蚁集团全方位碾压的时候,京东健康有望成为首个赶超“阿里系”的“京东系”上市公司。

阿里健康2014年在香港借壳上市,目前市值约2500亿港元。而京东健康在2020年8月的B轮融资中的估值已经高达300亿美元,上市后市值超越阿里健康非常有戏。财务数据上京东健康也明显压过阿里健康一头。京东健康招股书援引弗若斯特沙利文的报告称,按收入计京东健康是2019年中国最大的在线零售药房。

京东健康不仅营收规模超过阿里健康,盈利能力更是把阿里健康压在地上摩擦——阿里健康上市以来连年亏损,而京东健康则是持续、高额盈利。

京东健康财务数据(已剔除优先股公允价值变动影响)

阿里健康财务数据(财年截止于3月31日)

从医药电商到在线问诊、AI医疗,京东健康与阿里健康两家公司的产品线基本雷同,商业模式也大同小异。虽然两家公司都描绘了一幅野心勃勃的医疗生态,但现阶段两家公司绝大部分收入均来自医药电商,都属于打着“互联网医疗”旗号的电商公司。并且,京东“自营”VS阿里“平台”的分野,在医药电商业务上也不再存在,两家都不约而同地以自营为绝对主导。

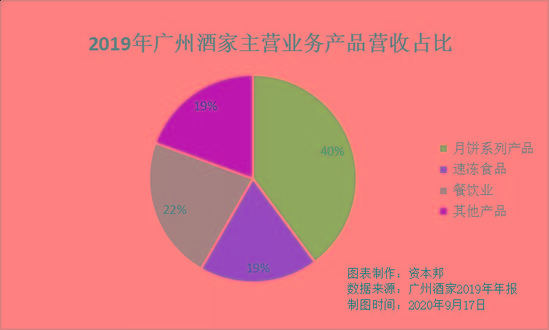

2020财年,阿里健康的医药电商贡献了总营收的97%,其中自营业务(阿里健康大药房和阿里健康海外旗舰店)占总收入的比例达85%。京东健康也类似,2019年87%的收入来自医药和健康产品销售(即京东大药房)。

在两家都比拼自营的情况下,以自营起家的京东在运营效率上要明显更甚一筹,毛利率更高,履约费用(主要是物流)、三费都更低,从而能够在盈利上拉开差距。

京东健康与阿里健康盈利能力比较

与普通零售电商相比,医药电商对时效、安全性、可追溯性的要求更高。京东花大力气建立的自营物流体系,为京东健康的发展提供了先天优势,甩开其他竞争对手。

据商务部统计,2018年我国医药流通市场规模达2万亿元,而同期医药电商销售规模仅978亿元,渗透率仅4.5%。另一方面,医药电商规模增速则远超医药流通市场规模的整体增速。在2018年,医药流通市场规模同比增长7.7%,医药电商市场规模同比增长达32.7%。数据清晰的表明,才刚刚起步的医药电商,可以保持相当长时间的高速增长。

可资对比的是,2019年中国社会消费品零售总额约4万亿元,其中20.7%为电商销售。这一市场同时造就了阿里、京东、拼多多三大电商平台。

刘强东曾在京东健康分拆时说,若做好了将“再造一个京东”。如果京东健康能保持领先,逆转京东在消费品电商领域面对阿里的劣势,再造一个京东并非妄语。

超越“卖药” 互联网医疗鹿死谁手?

医药电商在未来相当长的时间内,都将是京东健康和阿里健康角力的主战场。但投资者愿意给京东健康和阿里健康2000亿的估值,显然是看上了更大的前景。无论是京东健康还是阿里健康,都在力图超越“卖药”。正如京东健康CEO辛利军所说:“和整个大健康10万多亿的体量相比,整个药品零售领域非常小。如果我们仅仅聚焦于医药领域的话,格局就小了。”

对京东健康来说,医药电商只是基本盘,在线医疗服务才是真正的目标。2019年京东健康推出了“京东医生”,2020年8月,京东健康又上线了全新服务产品“京东家医”,逐步打造独立于京东电商的生态。

京东健康的前身是京东集团京东零售生活服务业务板块。在京东健康独立融资时,辛利军曾表示:“京东健康没有独立(的时候),整个思考逻辑还是零售逻辑,现在是服务逻辑,就是要提供医疗服务和问诊服务。”

与单纯的医药电商相比,互联网医疗是一个大得多的“坑”,目前仍没有一家公司能够跑通。

被称作“互联网医疗第一股”的平安好医生,虽然股价过去一年翻了一倍,市值超过1100亿港元,但至今仍看不到盈利的希望。平安好医生自成立以来始终在烧钱,财报显示,从2015年至2019年,平安好医生分别亏损3.24亿元、7.58亿元、10.02亿元、9.13亿元、7.47亿元,合计亏损了37.44亿元。

京东健康在港股上市之后,,港股将成为中国互联网医疗公司的大本营,京东健康、阿里健康、平安好医生,中国最大的几家互联网医疗公司将同台竞技。

这三家公司各有千秋:京东健康自营店优势很大,阿里健康用户数规模最大,平安好医生在问诊领域优势非常明显。平安好医生和阿里健康充满着“卖药”的电商基因,平安好医生的母公司是中国平安,比较注重金融和服务。

港股三家互联网医疗公司对比

除了这三家公司之外,互联网医疗赛道还有丁香园、春雨医生、微医等众多创业公司,腾讯、美团、百度等互联网巨头也在不同程度地布局医疗。淘汰赛才刚刚开始,谁能走的更远我们拭目以待。