回顾2020年,可以看到,疫情之下,资产证券化已经开始成为房企重要的融资拓展手段。基础设施公募REITs的正式开启,对中国资本市场建设更是具有里程碑意义。尽管目前试点暂未对商业地产类型资产开放,但未来基础资产类型或将扩容。

头部房企纷纷进行资产证券化的尝试,这为他们构筑多渠道金融链条赢得先机。

展望2021年,将是金融深化的关键一年,商业地产的未来将逐渐被金融模式所改变。

疫情考验之下 资产证券化成为重要融资拓展手段

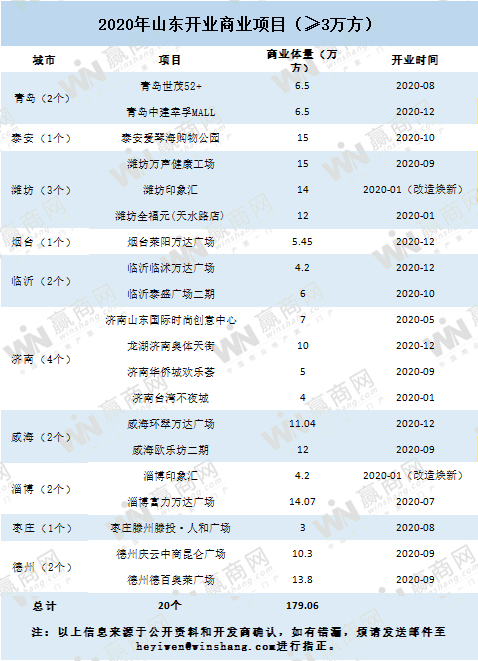

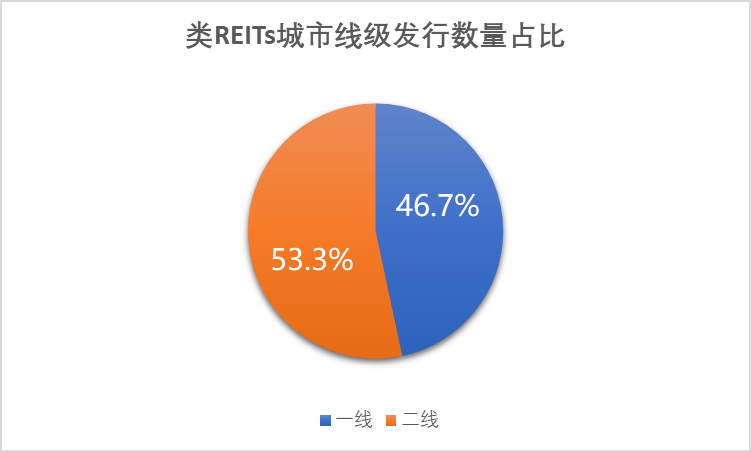

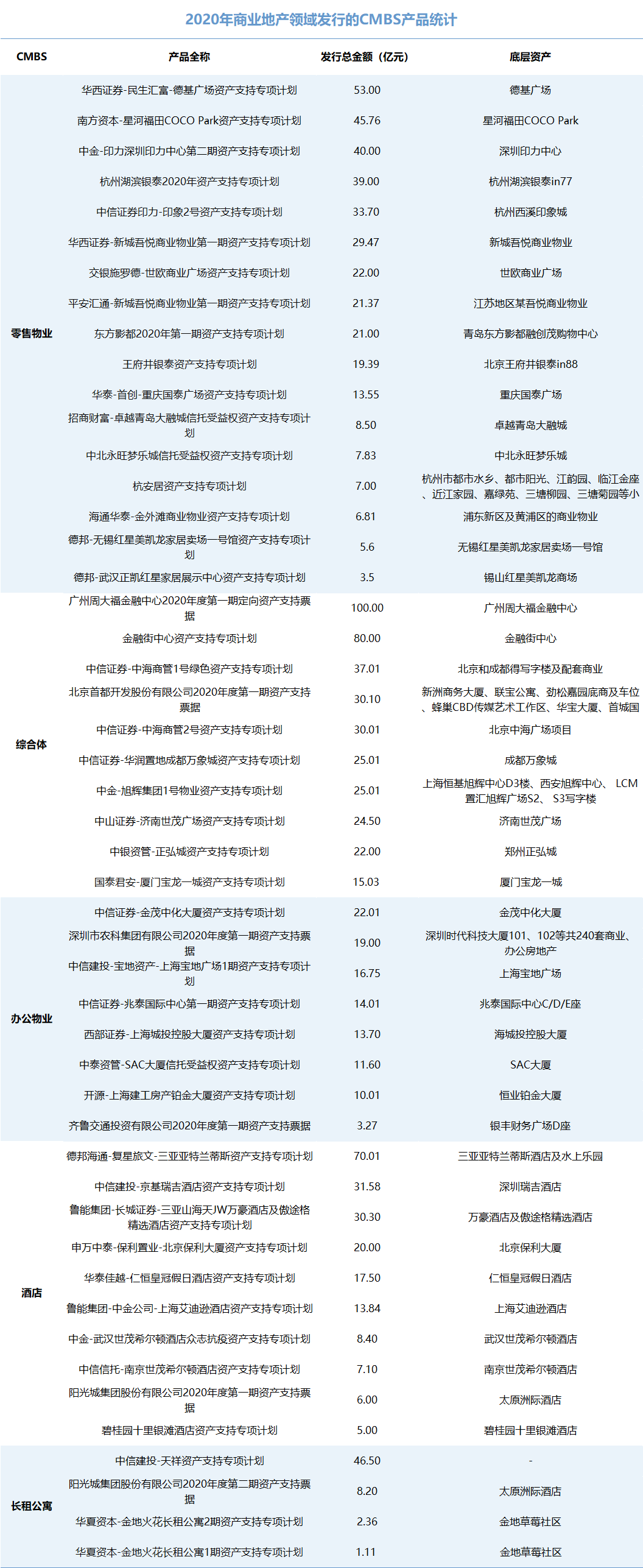

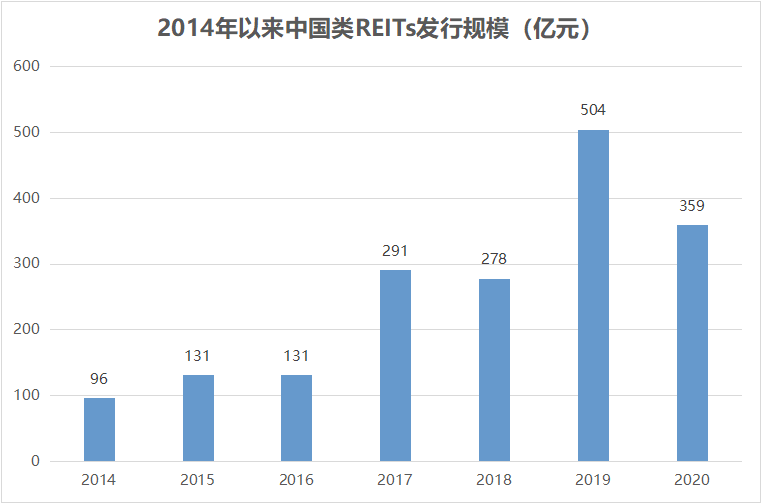

赢商网对2020年商业地产领域(仅统计零售物业、酒店物业、办公物业、长租公寓)的资产证券化案例进行盘点,2020年共发行CMBS49单,发行规模1144.4亿;类REITs共20单,发行规模358.7亿。CMBS、类REITs两者数量占比为71%、29%;规模占比为76%、34%。

与2019年对比,CMBS发行数量提高75%,规模提升54%,类REITs发行数量提高100%,规模提升53%。不仅整体增长较大,物业类型也更加多元化。

自2014年“中信启航”开启了中国类REITs市场以来,国内商业不动产资产证券化市场蓬勃发展。CMBS、类REITs作为新金融的代表,为一部分持有优质物业的企业拓宽了融资渠道、打通了“投融管退”的行业闭环。

特别是在2020年的疫情一度给行业的现金流带来严峻的考验,资产证券化融资手段逐渐为更多房企所用。

2020年4月份,随着海外资本市场持续震荡,内地房企海外债直接归零,房企转向资产证券化等更多元化的融资渠道。

//CMBS4月发行达到高峰,类REITs发行稳定增长

发行月份上看,CMBS在2020年4月份迎来发行小高峰,一季度受疫情影响,销售回款难度大,同时租金收益有所影响,因此在二季度发行量增长,以融资度过难关。而就类REITs来看,在2020年4月推出公募REITs试点后,类REITs的发行量也保持逐月稳定增长。

数据来源:CN-ABS

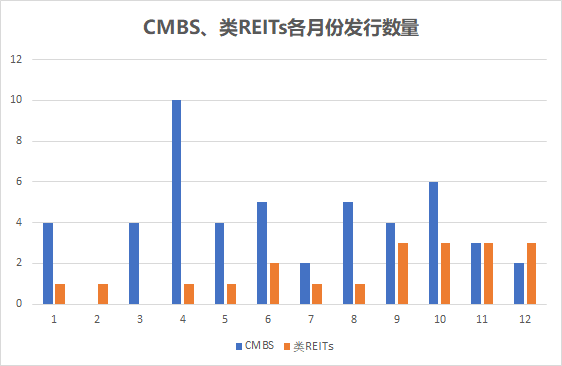

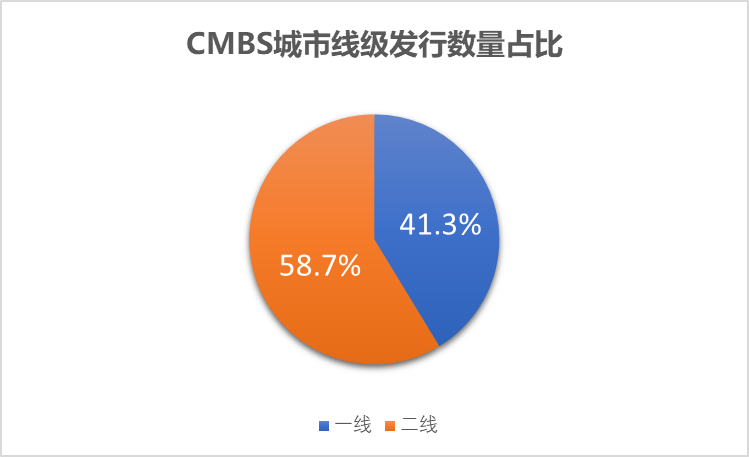

//发行数量二线城市占据过半

从CMBS和类REITs整体底层资产的分布来看,标的物业均位于一二线城市,且目前二线城市占比过半。这一方面反映,能够进行证券化的物业,仍然必须在高城市线级,而另一方面,也反映了未来位于二级城市的优质物业有非常乐观的资产证券化前景。

数据来源:CN-ABS

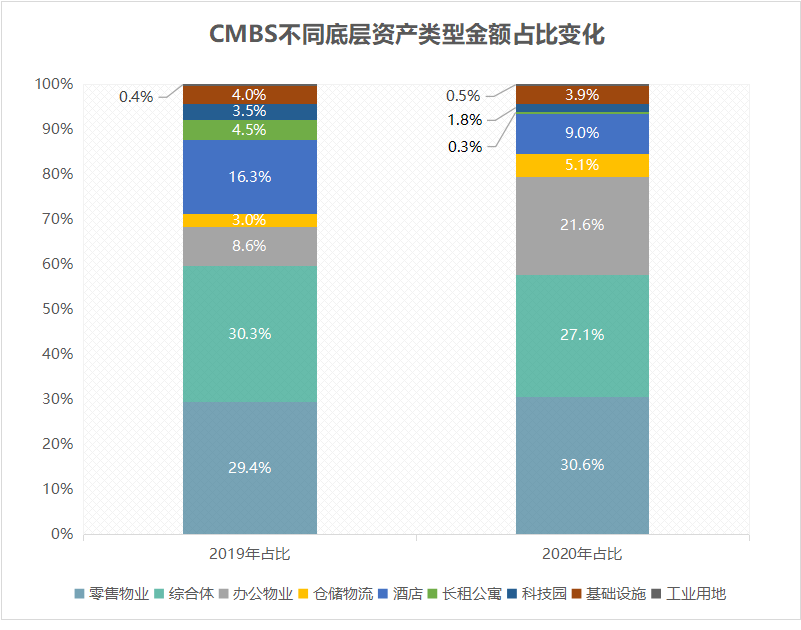

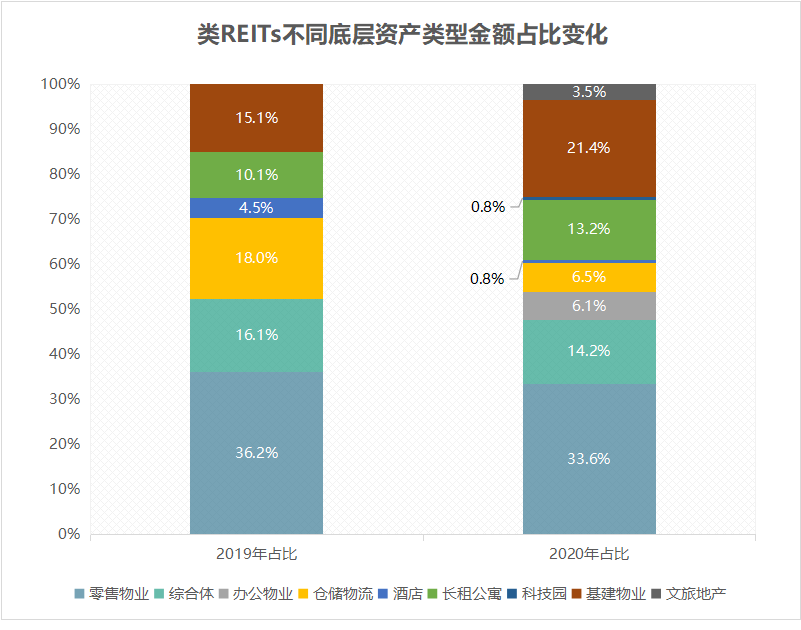

//底层资产金额占比变化:办公物业增加,酒店减少

数据来源:CN-ABS

这反映出疫情之下,资本市场避险情绪较为明显。酒店没有租赁合同来保证未来一段时间的收入,每天必须从零开始“出租”其物业,对经济周期更为敏感。而能够进行资产证券化的办公物业,常常具有较长期、稳定的租户。

此外,类REITs基建物业占比增加较多,也是顺应了2020年公募基建REITs开启。

资料来源:Wind

低融资成本、多融资渠道是标杆运营企业的共性,也是管理规模实现有质量成长的门槛。头部企业尽早进行资产证券化的尝试,这为构筑多渠道金融链条赢得先机。

基础设施公募REITs正式开启 头部企业正进行更多元的资本运作

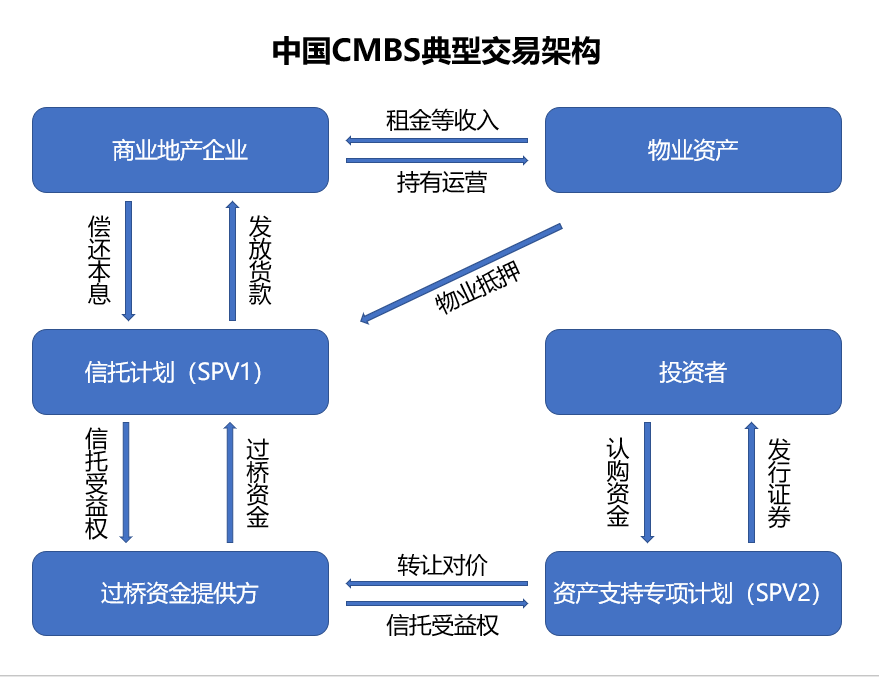

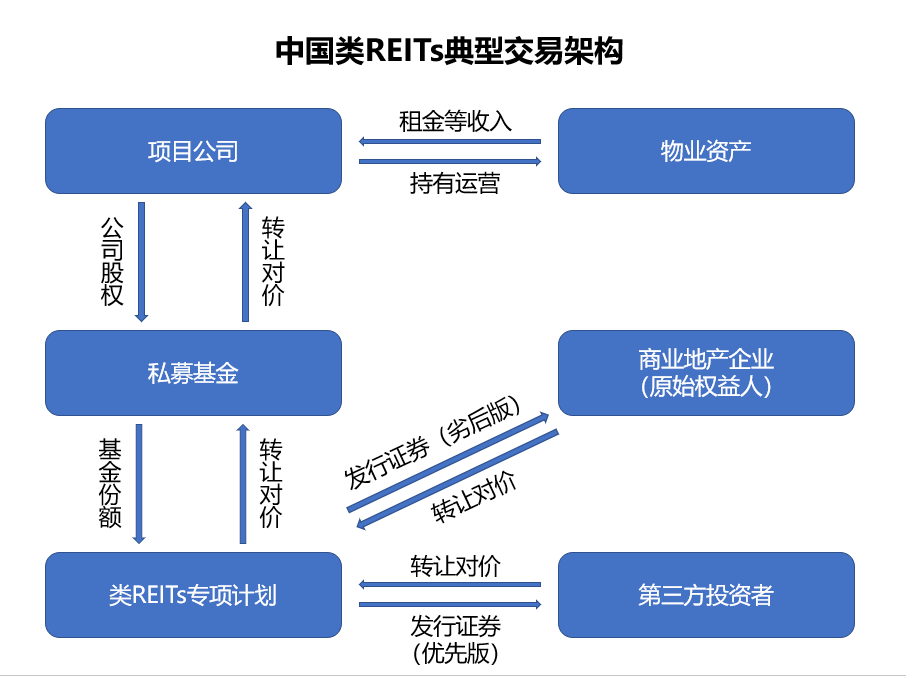

CMBS标的物是商业地产项目的债权,侧重于资产池的现金流分配。而类REITs标的物是项目的股权,一般要求商业物业具有稳定的租金回报。就目前国内情况,能够通过类REITs实现融资的主体大都是大型地产集团旗下的某一地产公司。

资料来源:中金

因此,能够进行资产证券化尝试的,实质上都是运营水平较高或资产质量良好的头部企业。

//CMBS:头部企业正进行更多元更深入的资本运作

数据来源:CN-ABS 赢商网整理

华润置地商业地产首次资产证券化

2020年11月11日,华润置地以成都万象城为基础资产在深交所发行资产支持专项计划,发行规模25.01亿元,期限18年,优先级票面利率为3.8%。其底层资产为成都万象城,于2004年12月9日开始试营业,这一年也是华润置地进军商业地产的第一年,第一座深圳万象城也才开业不久。

成都万象城(图片来源 公众号:华润置地)

华润置地2019年年报显示,成都万象城总建筑面积29.4万平米,总估值31.7亿元,年租金收入约为3.7亿元。

为加快商业地产的发展,早在2017年6月12日,华润置地将商业地产从开发事业部中分拆出来,成为一级组织机构。如今华润置地首次试水CMBS产品,算是向商业地产的资产证券化迈出了第一步。

星河商置实行连续资本动作

2020年3月20日,“南方资本-星河福田COCOPark资产支持专项计划”在深交所发行。据星河控股集团公告披露,该资产支持专项计划发行总规模45.76亿元,优先A级债项评级AAA,利率4.5%。

该计划底层资产为深圳星河福田COCO Park,是星河集团在深圳打造的旗舰商业项目。从2017年开始,福田COCOPark启动内部升级调整,星空广场升级改造。2018年,星河福田COCOPark年度销售额达到25亿元。

深圳星河福田COCO Park(图片来源 公众号:星河商置)

福田星河COCOPark的资产证券化尝试,是星河控股集团继谋划星河商置(星盛商管)赴港IPO计划之后的又一个资本市场的动作。

新城控股2018年后首次发行吾悦广场商业物业CMBS产品

2020年6月9日,“华西证券-新城吾悦商业物业第一期资产支持专项计划”正式成功。发行总规模29.47亿元,优先级的发行利率为4.80%。这是新城控股2018年以来首次获批发行的吾悦广场商业物业CMBS产品。

新城吾悦广场(图片来源 新城控股官网)

此前,2016年6月22日,由新城控股控股子公司作为原始权益人、上海东方证券资产管理有限公司作为计划管理人的“东证资管-青浦吾悦广场资产支持专项计划”发行设立。目标资产为位于上海市青浦区城西商圈的青浦吾悦广场,这也是我国商业地产行业首个以大型商业综合体为目标资产的不动产资产证券化项目。

目前,新城控股集团加大城市综合体项目的收储和开发,截至2020年12月25日,新城控股开业、在建、拟建吾悦广场数量总数已达到156座吾悦广场,进驻全国118个城市,初步完成全国化布局。

//基础设施公募REITs正式开启,已进行尝试的企业继续领跑

2020年6月9日,中交路建在深交所成功簿记发行“中联前海开源-中交路建清西大桥资产支持专项计划”,发行规模47.05亿元,产品期限约24年。这是国内首单桥梁基础设施类REITs。该产品的顺利落地,具有很好的市场示范效应。

数据来源:CN-ABS 赢商网整理

光大安石西安大融城,全国首单商业地产储架类REITs持续落地

2020年9月24日,光大安石百亿商业地产储架式类REITs的收官之作——“光证资管-光控安石商业地产第3期西安大融城资产支持专项计划”设立。

图片来源:西安大融城

这也是中国境内第一单承续发行的股权型类REITs,首次实现了原存续类REITs产品与新发行类REITs产品直接交易底层资产的承续形式。在公募REITs渠道尚未向商业地产开放的今天,这对境内现存各类股权型类REITs产品的退出方式有示范性意义。

光大安石作为国内最早建立起“募、投、管、退”资产管理模式闭环的企业之一,在资产证券化方面具有先发优势。

综上所述,从具体的资产证券化项目案例可以看到,具有先发优势的头部企业,已经积累了相关经验,不断进行金融创新。而之前尚未进行资产证券化动作的企业,也在2020年开始试水。随着基础设施公募REITs的落地,金融深化的行业趋势,已经到来。

2021年是关键年 行业正处于从类REITs走向REITs过程中

基础设施公募REITs的正式开启,对中国资本市场建设具有里程碑意义,也代表着未来资产证券化路径下,金融市场深度服务实体经济的发展方向。

展望2021,金融深化,将进入关键一年。

//REITs对于产业格局和资本市场建设,意义极其深远

目前全球已有四十余个国家和地区创立了REITs市场,REITs是仅次于股票和债券的第三大类基础性金融产品,打通了实体资产与金融市场间的投融资路径。

证券化,是国际不动产投融资领域近二三十年来的主旋律。以MBS(RMBS,CMBS)、REITs、不动产基金为代表的多层次金融工具,构成了现代化不动产金融体系,相较于传统的银行+开发商体系,能够在实体资产投融资体系中发挥更重要作用,对产业分工和产业格局造成深远影响。

此外,中国居民家庭目前仅能通过直接购房来进行资产配置,如果未来REITs向商业地产扩容,将给居民提供更多元、本金较小、流动性更佳的方式,来参与实体市场投资。

//行业正处于从类REITs走向REITs的过程中

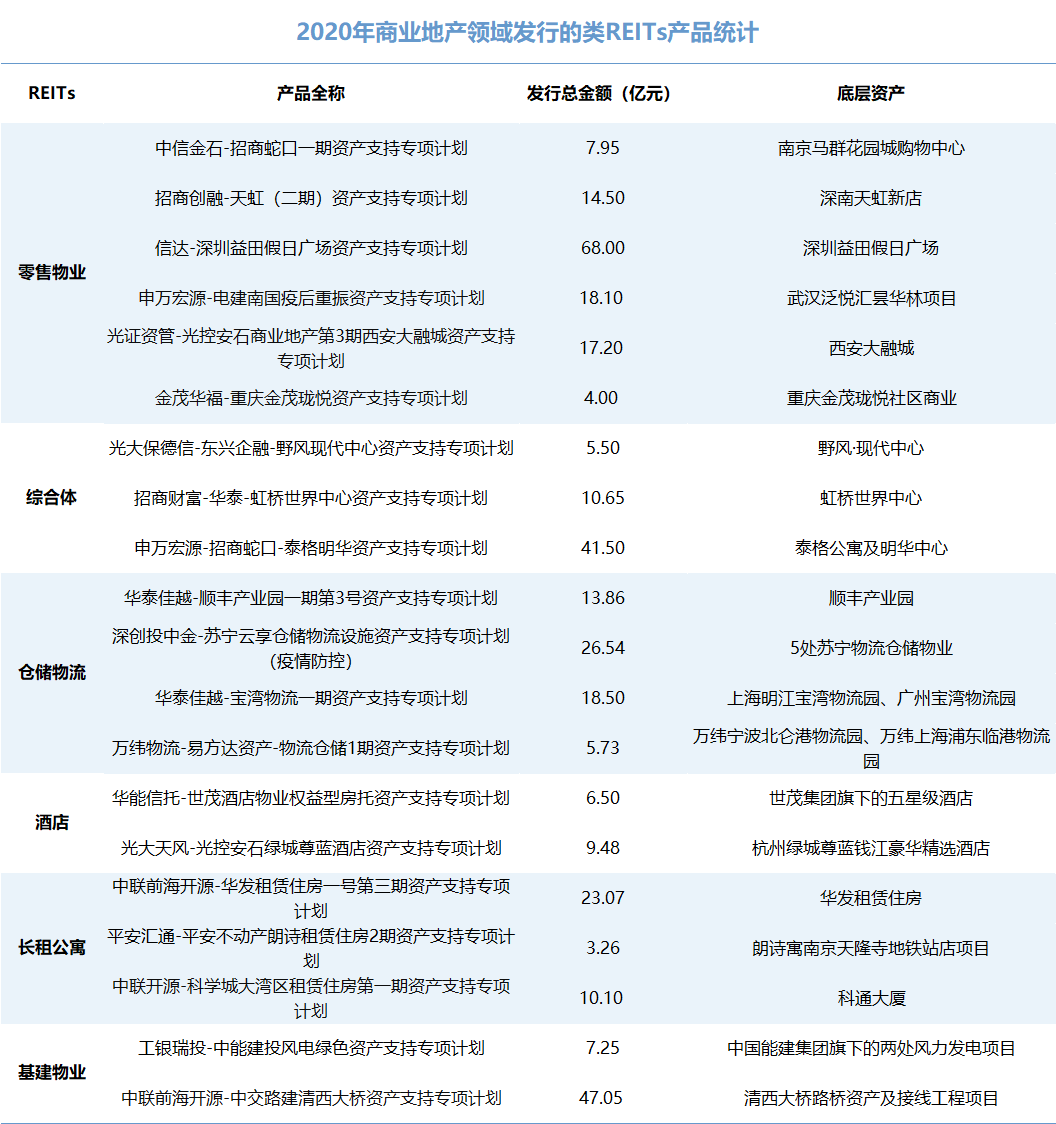

目前,中国类 REITs 市场已初具规模,近年来更是快速发展。

自2014年以来,类 REITs 产品累计发行约1,650亿元。发行规模自2017年起显著提升,并于2019年创下504亿元的历史新高,在底层资产类别上亦进一步丰富。

中金等研究机构认为,类REITs市场的快速发展已经表明中国具有各类实体资产投融资基本诉求,且伴随存量市场扩大该诉求应呈增长之势。

但是,类REITs适用范围相对狭窄,对于物业本身的资质要求也比较高,在中国更多是由房地产从业者(包括开发商、私募基金管理人等)使用。多数情况下背靠少量优质物业作为底层资产来实现发行,其主要目的是获得尽可能优惠的融资成本,实质是发债行为。而 REITs 的作用是实现更大规模的资产组合的退出,属上市行为,目的是盘活存量资产,实现股权资本变现回收。

在向REITs迈进的过程中,短期重点在估值定价体系和上市交易安排;中期应着眼于完善架构(特别是税收安排)及提升透明度;长期则须解决管理人安排与能力建设问题,同时,适时适度地扩大底层资产品类也是重要议题。

//REITs会向商业地产领域做一定拓展

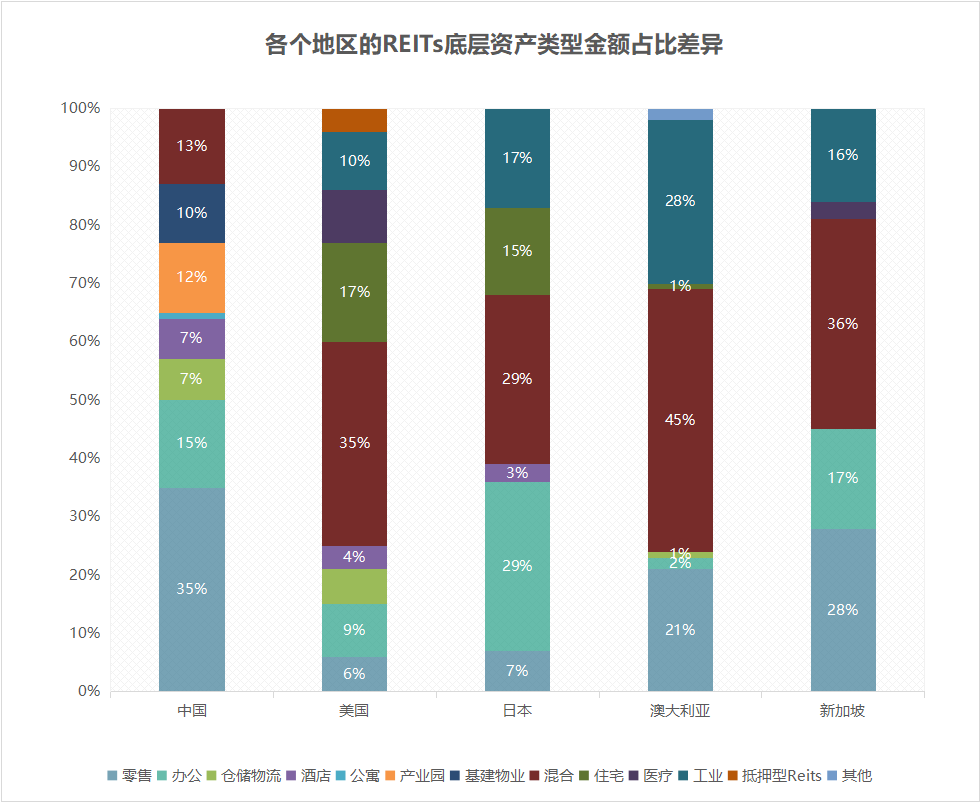

在美国等成熟的资本市场,REITs的底层资产高度丰富,但仍然以商业地产为主。

备注:中国的统计口径为类REITs

发达国家投资机构近二三十年来对广义实体资产配置比率也大幅上升。养老金、保险、主权基金、社保基金等长线投资机构对广义实体资产(主要包括商业地产和基础设施)的配置比例平均在 8-10%,其中头部机构可以达到 15-20%甚至更高,而这一比例在二三十年前几乎可以忽略不计。

中金因此认为,REITs向商业地产领域做一定拓展是可靠选项。许多商业地产的发展(包括零售、仓储以及未来可能出现的长租、养老等业态)实际上也是为我国未来内需成长提供必要的基础设施,值得考虑通过REITs市场进一步支持其发展,为居民家庭消费和经济长期发展更好服务。

但也应该意识到,目前中国市场在商业地产端短板相对突出。这与中国商业地产市场发展相对滞后和起步较晚有直接关系,毕竟中国房地产市场的商业化进程至今也不过二十年,而且此前很长一段时间商业地产更多作为住宅开发的配套事项来进行,并非独立投资。但截至今日,已经可以看到一批头部开发商在购物中心、办公、酒店等领域有一定建树。

另外,市场数据可得性和企业信息披露质量是REITs市场长期健康发展的基础。成熟市场官方机构与第三方均底层物业市场数据有较好统计跟踪。以美国市场为例,美国不动产信托投资协会(NAREIT)会以日度/月度/季度/年度为频率对所有上市REITs的关键指标进行截面整理和时间序列跟踪,涵盖用于交易和估值的全部关键指标。而如地产数据供应商COSTAR,能够提供近600万个商业物业的详细数据信息,数据覆盖390个城市市场。中国目前实体市场整体透明度偏低,未来有待逐步提升。

在金融深化的关键进程中,商业地产的未来已来。