便利店生意或许没有想象中那么性感和轻松。

罗森(需求面积:30-150平方米)近期披露的2020年全年财报显示,受疫情影响,集团整体营收同比下跌8.8%,利润同比下降 56.8%。但由于中国疫情控制状况良好,其在中国市场的整体销售额恢复速度远超日本。

财报发布后,日本罗森株式会社社长竹增贞信特别指出,罗森中国已于2020年首次实现全年盈利。

“中国是个有13亿人的庞大市场,此外我们还计划在中国市场结合配送到家的外卖服务。”竹增贞信称。同时,罗森计划在2025年前,将在中国市场的门店数增加至目前的3倍,开到1万家以上。

罗森是日本便利店三巨头之一,在全球拥有1.7万家门店,也是最早进入中国的日资便利店,于1996年在上海开出第一家门店。入华25年,罗森开出超过3000家门店,覆盖北京、上海、天津、南京、重庆、杭州、武汉、芜湖、天津、长沙等多个一二线城市。

直到2002年,全家开始在上海设立办事处,并在2004年开始通过中外合营的方式在上海开店,同年,711刚在北京东直门开出第一家门店。

长期以来,日资便利店是行业先进生产力的代表,因其精选的SKU、先进的管理经验和技术,在海内外多个市场都实现了业务扩展。若非疫情的突袭,罗森等在日本本土市场、泰国等东南亚市场的日子一直过得很不错。

不过,在日本和其他海外市场顺风顺水的便利店玩家,在中国却迟迟无法盈利。从三家巨头多年来的财报表现来看,罗森是第一个在中国市场实现全面盈利的玩家,而全家和7-11都只在部分区域赚到钱,前者于2013年开始在上海盈利,后者则仅在北京。

即使罗森先一步赚到了钱,但还是比预期的晚了一年。早在2018年6月,罗森中国董事、副总裁张晟曾透露,罗森中国预计将于2019年实现整体盈利。

事实上,不止日资便利店,国内的本土便利店玩家日子也并不算好过。苏宁、京东等互联网巨头也曾大举进入最终不得不收缩战线止亏,便利蜂等创业公司还处在融资烧钱的阶段。其他体量更小的便利店品牌则陷入了更危险的境地。例如全时资金链断裂不断关店,而好邻居最终以8400万美元的价格卖身。

中国的便利店生意为何这么难?

开店容易,赚钱难

罗森中国的发展经历了数次转向,基本与外资便利店在华发展轨迹趋同。从一开始的日方经营打磨商业模式(1996-2002),再到授权中方特许经营迅速扩张圈地(2002-2011),再到收回部分经营权严格管理。

全家与之经营路线接近,门店数量也几乎持平,在2900家左右。而7-11以自营为主,较为谨慎的扩店策略也为其带来了掣肘,规模逊于前两者。直到近几年,7-11才向部分城市和区域开放合资经营,并向更下沉的市场渗透,不断加快开店速度。

不光在门店数量上领先,为了更好地适应中国市场的变化,除了小部分自营,罗森中国还选择对70%门店采用特许经营的模式,实现区域化的管理,在财务数据上,也更看重单个区域的数字。而在扩张时,也选择更灵活的开店方式。

然而,对这些巨头而言,开店并非难事,毕竟不缺资本技术人才,但对它们而言,如何运营才是难事。

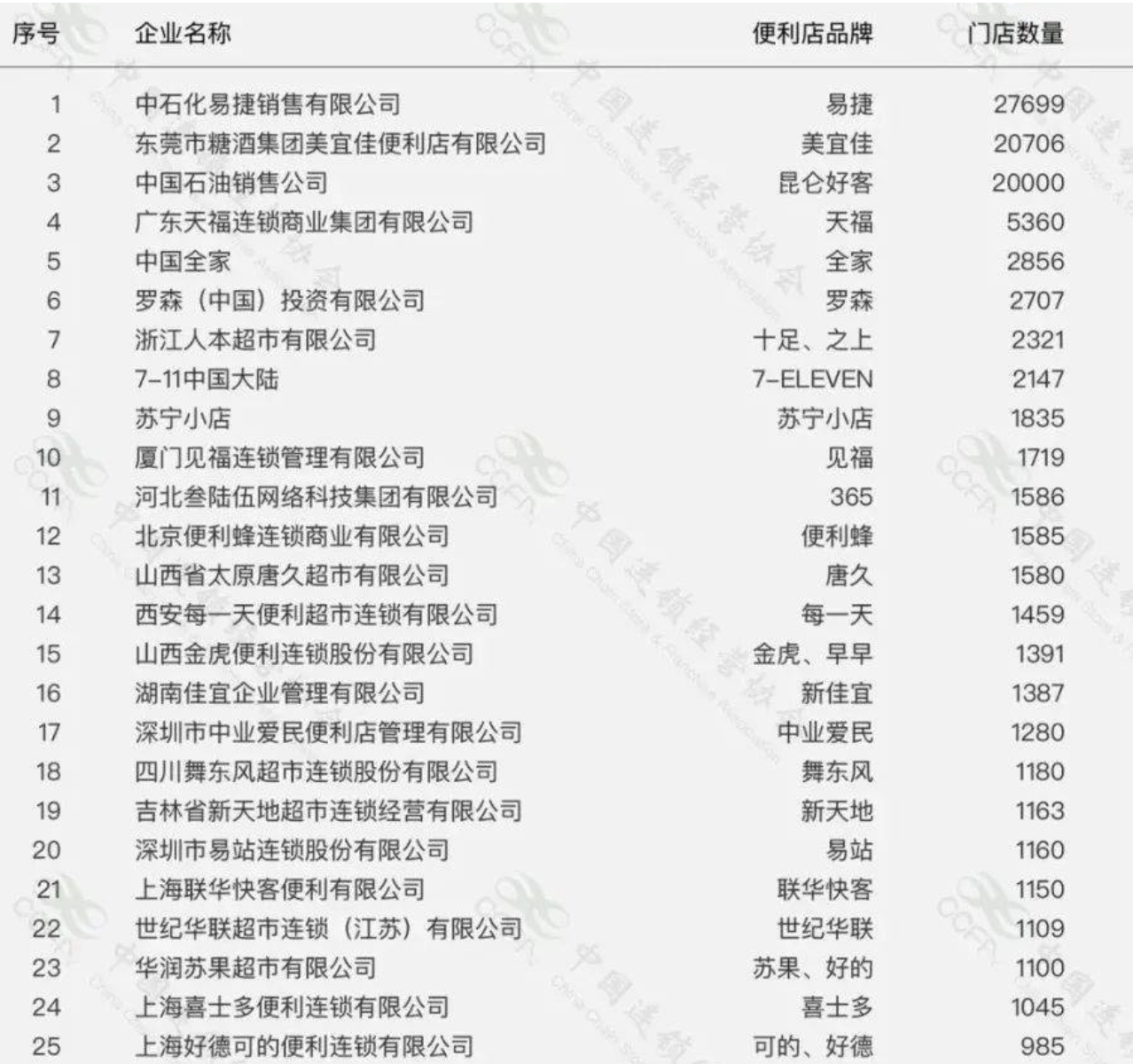

根据毕马威2020年的报告,目前中石油中石化的便利店业态占据了最大的市场份额,高达36%,其他八家便利店品牌的占比共计为32%。

然而据36氪的了解,中石化中石油虽然凭借加油站这一固定场景覆盖了大量网点,但也受到场景局限导致坪效表现不佳。例如,中石化易捷每日流水在4000-5000元之间,基本上与夫妻店持平,但成本却高出夫妻店不少。而苏宁小店,凭借资本开出了与三巨头接近的门店数量,但最终因为运营能力较弱,在竞争中节节败退。

中国便利店门店数量排行榜,来自中国连锁经营协会

一般而言,单店毛利率在40%以上才能实现整体的盈亏平衡,而现实是,大部分便利店玩家都在30%左右甚至更低的区间徘徊。

便利店难赚钱,一个十分重要的原因在于,其本身是重资产模式。

一方面选址扩店的成本昂贵,与海外不同,中国的便利店的主流人群是年轻消费者,这意味着,大量便利店需要开在年轻人群聚集的流量入口,而这也意味着更高的开店成本。

另一方面,不同于夫妻店和传统商超,便利店的一大特色是供应大量鲜食和自有产品,不仅需要对门店进行改造,还需要自建工厂严选供应商,这都导致供应链成本高昂。例如,罗森中国有超过40%的自有商品,其中不乏各类零食和计生用品,但更多仍然是各类鲜食,例如早饭、套餐、咖啡果汁等饮品。

此外,目前大部分便利店都选择接入物流平台,推出外卖业务,这无疑会进一步加重成本。

对比日本便利店市场,日本全家会为消费者提供订票服务、洗衣服务、以及各类费用缴纳服务甚至是拼车服务,而这些服务,国内市场都有其他APP来承担,消费场景十分分散,这导致国内便利店的消费场景的粘性要远低于日本等市场,更多的是承担社区早餐铺子,以及CBD商务餐的功能。

更何况,中国零售业竞争环境十分复杂,夫妻店、连锁商超等传统渠道占据了所有线下渠道70%以上,仍然在下沉市场具有绝对优势,这导致大部分便利店品牌下沉较为困难。

加速圈地,去往更下沉的地方

事实上,虽然门店生意难做,但便利店并非没有赚钱的机会。将重资产转化为轻资产是个很好的方式。例如7-11日本92%以上的店都是加盟店,这些加盟店早在2016年就为集团创造了近百亿元人民币的利润。

国内目前盈利的便利店品牌,大部分也并非靠门店经营所得,而是依赖加盟费和授权费用。例如,美宜佳目前的门店数量超过1万家,但主要依靠加盟费赚取利润而非门店经营所得。而全家2013年开始在上海盈利,关键也是加盟费用的不断提升。

这意味着,对中国的便利店玩家而言,继续大量扩店,赚取更多加盟费用,才能看到扭亏为盈的希望。

不过,与日本等市场不同,中国便利店市场虽然广阔,但呈现出区域分散的特点,在不同的地区需要采取差异化的经营策略。一个趋势是,在经历了2019年的新一轮洗牌后,便利店品牌进行了新一轮扩张,而这次的目的地则是下沉市场。

罗森中国于2020年选择在部分地区与成熟的国内商超进行合营,比如罗森北京与河北金典商业签订了战略合作协议,规划京津冀一体化的蓝图,进入河北的唐山和保定,并将大部分的运营都交给国内本土企业来做,而罗森只负责输出品牌和技术。

同年,7-11也选择下沉至二三线城市发展,在长沙和郑州快速布局,开店速度明显加快。

但对做惯了一线城市的便利店玩家而言,下沉并非易事。如何因地制宜、如何搭建新的供应链,如何选择门店模型,都是挑战。

便利店生意虽苦, 但因其在中国年轻化高端化的定位,受到了大量资本的热捧,也催生出了大量的新品牌和新模式,不过,开店容易运营难,大量便利店品牌如何练好内功实现盈利,仍然是一个难解的问题。