永辉收购中百集团又传来了新消息,国家发改委启动特别审查,原则上在60个工作日内完成,这意味着,永辉对中百集团的收购还在路上。

2019年只剩下一个多月了,这一年家乐福中国“卖身”苏宁、麦德龙中国“卖身”物美、华润万家撤出山东市场、Costco进入中国、奥乐齐试水实体店......传统零售格局再变。

市场变化

今年传统零售市场,外资衰退,头部下滑,腰部崛起。

凯度消费者指数的最新报告显示,今年第三季度(截至2019年9月6日的12周内),现代渠道(包括大卖场、超市和便利店)仍然在复苏通道中,不过复苏速度变缓,同比增长1.7%。大卖场第三季度的表现依然不佳,渗透率较去年同期下降3.3个百分点。而电商通路继续保持36.2%的高速增长。

从一年的市场份额数据来看,截至2019年第三季度,市场份额前三的零售商分别为高鑫零售集团、华润万家集团和沃尔玛集团,高鑫零集团售占比达到8.3%,华润万家集团占比6.7%,沃尔玛集团占比5.0%。

永辉集团、武商联集团和物美集团的份额均比上一年有所增加,永辉集团市场份额由上一年的3.7%增长至今年的4.2%;武商联集团由上一年的1.9%增长至今年的2.1%;物美集团由上一年的1.9%增长至今年的2.0%。

沃尔玛集团和家乐福的市场份额则均有明显下降,沃尔玛集团的市场份额由上一年的5.4%降至今年的5.0%,家乐福的市场份额由上一年的3.1%降至今年的2.8%。

变化一:外资零售商迎来“洗牌”

曾引领一代中国超市的家乐福在今年年中卖身苏宁集团。6月23日,苏宁易购公告称,公司全资子公司苏宁国际拟出资48亿元收购家乐福中国80%的股份。苏宁易购成为家乐福中国控股股东,家乐福集团持股比例降至20%。

1995年,家乐福进入中国,开启了中国的大型商超模式,曾多年占据中国大型商超的头把交椅。2012年开始,家乐福的市场份额开始不断下降,2017年、2018年家乐福中国分别净亏损10.99亿元和5.78亿元,这两年它在中国的资产总额小于它的负债总额,处于资不抵债状态。

“卖身”苏宁后,家乐福迎来新东家的融合改造。今年“双十一”家乐福作为“一小时场景生活圈”新成员正式亮相,并首次参战苏宁双十一。家乐福中国商品副总裁龚文瑞宣布,未来1年,家乐福将上线1000家社区履约中心,全面升级到家服务。社区履约中心将实现前置仓的全面升级,它不仅会接入家乐福小程序、还会接入苏宁小店APP及第三方平台。消费者通过这些线上入口下单,都会由家乐福的履约中心承接服务。

未来家乐福在苏宁旗下,还会有哪些变化,这些改变将给家乐福带来什么命运,还需拭目以待。

今年,另一家老牌外资零售商也选择了“卖身”。10月11日,麦德龙、物美和多点Dmall联合宣布,物美就收购麦德龙中国控股权已与麦德龙集团签订最终协议。交易完成后,物美集团将在双方设立的合资公司中持有80%股份,麦德龙继续持有20%股份。此次交易对麦德龙中国的企业总价值估值为19亿欧元,交易双方预计最迟在2020年第二季度完成交割。

麦德龙是欧洲第二大老牌零售批发商,1996年进入中国,麦德龙的业绩情况同样不好,2014年,麦德龙中国实现189亿元的销售额,同比增长缩窄到8%,2015、2016年则连续两年增幅仅为1%。

刚刚签订协议的麦德龙和物美目前还没有什么大动作,据双方协议约定,麦德龙中国未来将继续以“麦德龙”品牌保持独立经营,麦德龙中国将继续由CEO康德(Claude Sarrailh)领导,也就是说,“卖身”物美后,麦德龙的管理团队还会存在。同时,物美计划通过多点Dmall改造其数字化门店和C端会员,加速麦德龙的数字化。

在家乐福、麦德龙等在华运营多年的老牌外资超市纷纷“撤退”的同时,奥乐齐、Costco等折扣零售商则选择在此时入局。

6月7日,德国连锁超市奥乐齐ALDI在上海静安和古美商圈开设两家实体店,面积约为500㎡,这是其继2017年在华开设网店后,首度试水实体店。

创立于1913年的奥乐齐在全球有一万多家门店,是最知名的零售商之一。对于中国市场,奥乐齐一直态度谨慎,在上海两家门店开业之前,奥乐齐对中国市场进行了长达五年多的考察,两年前登陆天猫国际,积累了一系列“中国经验”后,才于今年开出了首家实体店,这是奥乐齐第一次在中国开线下实体店,更是其在亚洲首批试点店。

10月份,奥乐齐在上海再开三家试点店,选址普陀区、宝山区和徐汇,三家试点店的开设意味着奥乐齐的服务范围再度扩大,目前,奥乐齐已在线下开设了五家试点门店。

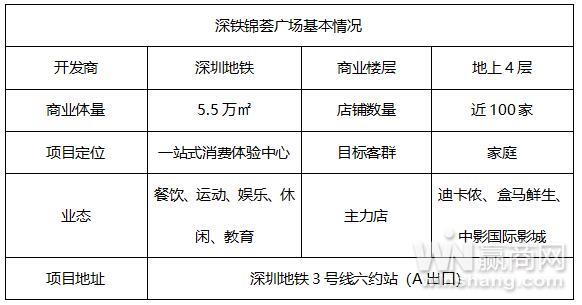

另一大世界著名零售商Costco也带着满满的话题来到了中国。8月27日,Costco开市客在上海闵行区开了中国大陆首店,开店首日就被消费者买“停业”了。

Costco创立于1983年,是美国最大的会员制仓储超市,也是仅次于沃尔玛的全球第二大零售商。目前,Costco在全球9个国家共拥有700多家门店,年销售额超过1100亿美元,会员数超过8800万人(2017年财报数据),在实体店大零售商们被电商巨头不断挤压的今天,这家线下超市却神奇地保持每年4%-6%的营收增长。

Costco在大陆开业之后话题不断,连续多日登上微博热搜,从市民连夜排队办卡抢茅台、抢牛肉,开业5小时停业,股价暴涨70亿美元,到之后又遭遇排队退卡,剧情可谓波澜起伏。10月份,Costco宣布,入华37天,注册会员数达到20万,高于68000名平均水平,创下成立35年来的记录。

尽管场面热闹,不少人仍对奥乐齐、Costco在华的持续性发展充满担忧,这些新来的外资品牌能否适应复杂的中国市场,仍需时间给出答案。

变化二:头部零售商艰难调整

近两年,占据市场头部的零售商日子也不好过。尽管市场份额高,但也面临船大难掉头的弊端。在新零售业态的转型中,占据市场份额前三的高鑫零售、华润万家和沃尔玛纷纷经历着调整的阵痛。

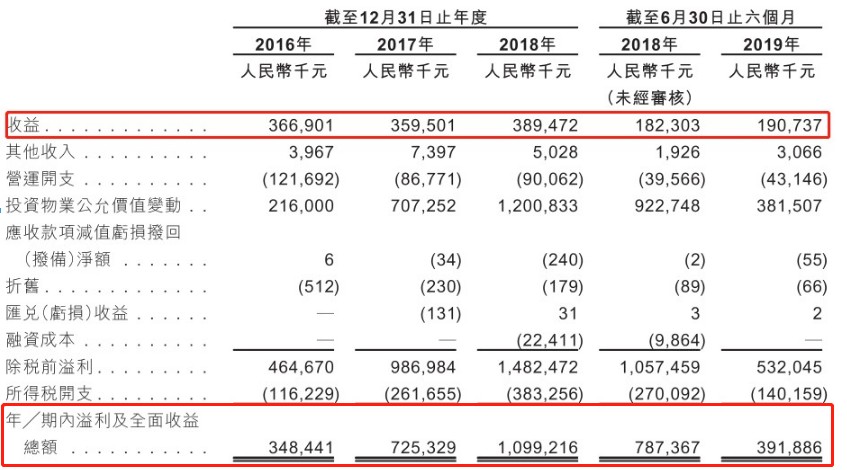

占据市场份额头把交椅的高鑫零售,在2017年底接受了阿里巴巴的投资。2017年11月20日,阿里巴巴宣布,投入约224亿港币(约28.8亿美元)直接和间接持有高鑫零售36.16%的股份。

在高鑫零售背后,是台资零售商大润发和法国零售商欧尚,法国欧尚集团是法国第二大以经营零售业为主的商业集团,1997年进入中国市场。2000年,欧尚集团与大润发母公司润泰集团订立合营协议,在香港设立了控股公司高鑫零售,以欧尚和大润发两大品牌推进在内地的卖场业务。

2016年,大润发首次出现了“关店”现象,其电商业务飞牛网也长期亏损,在传统零售业不景气的大环境下,高鑫零售的营业额增幅逐年下降。线上没有起色,线下也越来越难做,2017年底高鑫零售接受了阿里巴巴的投资。

牵手阿里巴巴之后,2018年高鑫零售提出重构大卖场,伴随着调整,高鑫零售迎来阵痛,2018年高鑫零售的营业额跌破一千亿元人民币(单位下同),净利润约缩减至25亿元。这是自2016年以来,高鑫零售年度业绩中出现的首次双跌。

高鑫零售也给出了业绩双跌的原因,营收下跌是因为高鑫零售将卖场内家电销售业务交给苏宁易购经营。此外,门店同店销售的下滑幅度也在加大,相较于2017年的下滑0.26%,2018年的数字为下滑1.72%。

经过一年多的调整,根据高鑫零售2019年半年报,欧尚、大润发双品牌的初步整合已完成,包含营运系统和供应链等,并对欧尚的商品结构、陈列区块及门店组织结构进行调整,清理库存,整合物流中心。根据官方网站,目前欧尚在国内共有门店72家,相较于今年上半年年报中提到的欧尚门店76家,减少4家。根据凯度消费者指数数据,高鑫零售截至2019年9月6日一年的市场份额同比下降0.1%。

另一家零售巨头华润万家近两年也在经历艰难的调整。

2013年,华润万家的门店达到4637家,曾一度是中国超市老大。这一年,华润万家收购了英国乐购在华的所有业务,在收购前,华润万家的盈利是8400万港元,收购后的那一年,巨亏7.02亿港元。此后,华润万家也经历了关店潮,从2013年的4637家门店降至2018年的3192家门店。

去年,华润万家先后关闭了在青岛、烟台、淄博、潍坊、济宁、济南等地的门店。2019年9月,区域零售龙头家家悦发布公告称,华润万家将山东剩下的7家超市门店受让给了家家悦。至此,华润万家彻底退出山东市场。

早在今年3月,就有媒体报道,华润万家将北京6家大型商超中的5家门店托管给了物美,今年8月又挂牌出售北京3家子公司。不过,其旗下的6家blt精品超市、3家Ole’精品超市并未转让。

在关闭大卖场的同时,华润万家正在进一步加大高端业态、中小业态等方面的布局。目前,华润万家旗下除了大卖场以外,还拥有苏果、Ole’、blt、V+、乐购express、VanGO等多个零售品牌,其中Ole’、blt等均定位高端业态,乐购express、VanGO定位中小业态。

世界最大零售商沃尔玛在中国的日子也不好过,随着家乐福、麦德龙“撤出”中国,老牌外资零售商只剩下沃尔玛在孤战。

据联商网统计,今年上半年,沃尔玛已经在全国范围内关闭了十几家门店。陆续关店的城市包括青岛、南昌、海宁、丽水、潍坊、镇江、丰城、徐州、如皋、桐乡、济南、东莞、杭州、宁波、淄博等。同时,沃尔玛也在频繁更换中国区CEO,6年来,沃尔玛中国已经更换4任CEO。

在其他外资零售品牌纷纷“撤出”中国的同时,沃尔玛继续加大投入,谋求在新业态中的转型和发展。

今年7月初,沃尔玛中国供应链高级副总裁麦睿恩(Ryan McDaniel)在接受媒体采访时表示,沃尔玛将在中国继续加大在物流供应链的投资,除了3月底投入使用的首家定制化的华南生鲜配送中心外,未来十年计划在中国增投约80亿元升级物流供应链,将在全国新建或升级十余家物流配送中心。另外,根据计划,未来五年,沃尔玛旗下的山姆会员商店将在中国开设40家新店。

沃尔玛中国区总裁兼首席执行官陈文渊还宣布,未来5年,沃尔玛计划在广东新增100家新店,包括山姆会员商店、购物广场、社区店以及云仓等业态。

近日,沃尔玛中国公布了其社区店惠选超市的业绩,在2019年第三季度其销售额和客流增长均超过20%。

变化三:腰部零售商扩张凶猛

头部零售商面临调整的阵痛时,永辉、物美等腰部零售商却在高歌猛进。

10月29日,永辉超市发布了2019年三季报。今年前三季度,永辉超市实现营业收入635.43亿元,同比增长20.59%,实现归母净利润15.38亿元,同比增长51.14%。据分析,净利润等数据比去年好看不少,主要还是在于门店的快速扩张。

今年第三季度,永辉超市新开34家门店,高于一季度的21家以及二季度的25家。截至2019年10月底,永辉在全国开设门店达到833家,比去年年底增加125家,今年全年净增门店数有望创新高。

同时,公司打造的mini业态也在急速扩张(主打“社区+生鲜”小模式超市)。根据中报披露,上半年MINI店共实现了19个省份50个城市的覆盖,开业398家,合计实现营业收入5.5亿元,超市到家业务覆盖门店518家,实现销售额13.3亿元,月均增速保持7.1%,线上销售占比3.4%。

此外,在接连错失了对家乐福、麦德龙的收购之后,永辉正在推进收购中百集团的计划。

近两年,物美的版图扩张也很凶猛。

10月11日,麦德龙集团、物美集团和多点Dmall联合宣布,物美就收购麦德龙中国控股权已与麦德龙集团签订最终协议。交易完成后,物美集团在双方设立的合资公司中持有80%股份,麦德龙继续持有20%股份。

据了解,麦德龙中国已在中国布局97家门店,遍布59个城市,并保持了稳定的业绩与增长。一直以来,食品配送、产品品质、会员制服务、强大的供应链采购能力都是麦德龙的壁垒优势,收购麦德龙后,物美的版图进一步扩大了。

除了麦德龙,今年3月,物美还接管了华润万家位于北京的五家大卖场,之后又联合步步高斥资27亿元参与重庆百货混改。2018年,除了以14.2亿元收购乐天玛特21家门店外,物美还接手了邻家70多家门店。

根据物美公开的数据,目前其在全国拥有1500家各业态门店,年销售额已超过500亿元,2019年新开业359家,其中华北地区开店265家,2020年将新开店300家。从年销售额来看,物美的体量已接近永辉超市。

随着各个零售“诸侯”的收缩与扩张,行业力量也在进行着洗牌:外资零售不再一统天下,本土零售商迅速扩张,目前行业格局变成深圳华润,福建永辉,上海高鑫,江苏苏宁、北京物美等区域性零售企业以及美国沃尔玛对于市场份额的争夺。

同时,互联网巨头成为最大“庄家”。目前,中国前十大零售商中,华润万家、沃尔玛、永辉超市、家乐福、武商联集团、步步高6家企业站队腾讯系,高鑫零售和百联集团2家站队阿里系,只有物美集团和SPAR集团尚未站队。

行业变化

在技术发展、消费习惯变化的进程中,整个线下零售业也在经历着深刻的重塑与调整,目前,数字化、中小化以及提高生鲜占比已经成为行业发展的趋势。

变化一:数字化

无论是高鑫零售委身阿里,还是永辉、沃尔玛积极与腾讯、京东合作,都反应着零售巨头们在数字化方面的迫切需求。

零售企业的数字化实施路线,包括ERP系统、POS系统,电商以及全渠道销售、全渠道大数据系统、全渠道数字营销几部分。

与阿里牵手之后, 高鑫零售引入阿里系统,对门店进行数字化改造,将实体门店接入淘宝平台,引入阿里流量提升门店线上曝光率,公司全部门店完成与淘鲜达平台对接,截至2019H1,日均订单达700,准点率达99.9%。

沃尔玛与京东推出了“三通”战略,将用户、门店、库存互通,以实现彼此的线上线下的合作。沃尔玛还与腾讯展开战略合作,围绕购物体验提升、精准市场营销、全面支付服务、强大会籍增值等多个领域开展深入的数字化和智慧化零售合作。

家乐福中国“卖身”苏宁后,张近东表示,苏宁与家乐福中国要实现全链路数字化改造,不仅要推动内部数字化,更要推动供应链上下游以及生态体系全面实现数字化,致力于推进行业效率提升。未来5年家乐福中国将在1-3线市场开设300家新型互联网化门店,并联合苏宁小店全面推出到家服务,同时,还将帮助家乐福以零售云的方式下沉乡镇市场。

目前,苏宁已经构建了涵盖智慧零售大脑、无人技术、数字化门店技术、智慧物流技术等行业领先技术在内的智慧零售科技体系,并打造了智能化AR试衣、Style wall、自助收银机、商品热力、机械外骨骼、“卧龙一号”无人配送车、刷脸支付等众多黑科技,为家乐福中国的数字化升级创造了良好的先决条件。

尚未站队互联网巨头的物美,目前在数字化方面取得了相当不错的成绩。2015年4月,张文中创办了一家全新的企业——全渠道零售平台多点Dmall,在物美的配合下,开始寻找实体零售的数字化改造方案。

在物联网、大数据、人工智能、云计算等新技术基础上,多点Dmall开发了15大系统、500多个子系统,并于2018年推出了自主研发、搭建,适应于零售业的全面数字化中台操作系统Dmall OS。据了解,目前多点Dmall的OS系统在物美的全面数字化已经达到了70%以上,也就是说,线上线下的销售,70%已经通过多点DmallAPP实现。

据艾瑞数据显示,在生鲜电商行业,多点DmallAP的月独立设备规模居排行榜首位。截至2019年6月, 多点Dmall会员注册总数已超7000万,月度活跃用户数1200万。近日,张文中表示多点在全国已经拥有了80家零售商超合作伙伴。

变化二:中小化

伴随着大卖场的衰落,中小精品超市以及社区便利店越来越受到行业的青睐。

2015年,华润万家就提出了布局中小业态,据显示,在华润万家随后新开的近300家门店中,大卖场只有25家,旗下小业态品牌社区超市乐购Express及便利店VanGO发展迅猛。2019年,华润万家又推出全新品牌“万家MART”,营业面积压缩近一半。

同样,关闭了不少大卖场的沃尔玛,也在精品超市和社区超市方向发展。山姆会员商店加快扩店,开店数量逐年增长,今年上半年在北京、宁波、上海开出共3家门店,广州第二家门店已经动工。目前山姆在中国有26家门店,根据规划,到2022年全国门店数量将达到40-45家。社区超市方面,2018年,第一家沃尔玛社区店惠选超市开业,在2019年第三季度其销售额和客流增长均超过20%。

永辉超市打造的mini业态今年急速扩张(主打“社区+生鲜”小模式超市),前三季度公司已新增510家mini店,预计第四季度仍将保持高速扩张的态势。永辉超市创始人张轩松在今年5月份的股东大会上曾表态,mini店今后会成为永辉超市的重要模块,有信心年内开到1000家。

变化三:生鲜化

在被电商挤压的线下零售业,生鲜成为超市吸引客流的重要板块。据前瞻产业研究院数据,生鲜在美国、德国和日本超市渠道占比分别为90%、87%和70%,在中国超市,生鲜占比仍有很大的提升空间。

在中国,以永辉超市、家家悦为代表的超市类现代生鲜农产品物流供应链模式在逐渐兴起,据2018年年报显示,生鲜业务占永辉超市营收的比例大约为48%。2019年,永辉MINI加速扩张,同时“永辉买菜”App上线,正式进军社区买菜领域。

平安证券研报指出,与同行业相比,永辉超市门店逆势扩张要归功于高占比的生鲜业务,首先,生鲜创造了稳定而高频的流量入口。其次,多年积累的生鲜运营经验和完善的供应链也有利于永辉在扩张中保持毛利率和净利率的稳定。

沃尔玛也在加码生鲜板块。今年3月,沃尔玛在中国投入使用的华南生鲜配送中心落成运营,覆盖了沃尔玛在广东和广西的100多家门店(包括山姆会员商店),这个配送中心耗资7亿元人民币,是沃尔玛进入中国23年以来最大单笔投资。7月份,沃尔玛宣布,未来十年到二十年将在中国花费80亿元人民币对供应链进行升级,在各地区投资建设升级物流供应链,按照新标准建设或升级的配送中心将达到10余家。

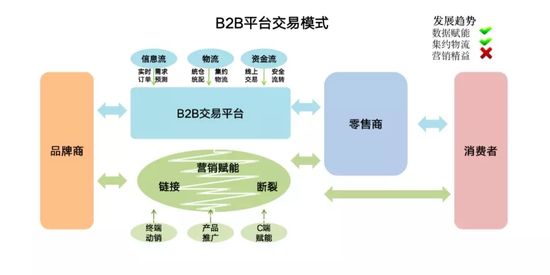

两年前,高鑫零售上线B2B业务“大润发e路发”,这是一个涵盖生鲜品项的全品类B2B平台,可提供2万种单品,其生鲜商品(含冷冻冷藏)的营收占比已超过27%。近两年,高鑫零售重构了生鲜商品的品类及陈列,大幅增加了果蔬、海鲜活鲜、冻品及加工自制的单品数,补强了适合中高端顾客消费及线上销售的商品。

家乐福这两年同样在生鲜板块进行探索。2018年1月,家乐福在武汉开了首家生鲜超市“极鲜工坊”,“极鲜工坊”采取的是“店中店”形式,位于家乐福店内,主要销售海鲜产品。2018年5月,家乐福又在上海推出了新的品牌Le Marché(法语中“集市”的意思),主打餐饮、生鲜、进口商品以及自有品牌,强调新鲜、健康,Le Marché 总共拥有超过2.5万个商品,食品类占比超过78%。据报道,在今年的进博会上,家乐福直采的1.5亿元的商品超过一半是生鲜,而这些商品将逐步进入家乐福全国各线下门店。

麦德龙的生鲜品类销售额占比近60%,收购麦德龙后,张文中曾表示,收购麦德龙的原因之一就是麦德龙在食品安全方面的优势,物美集团未来也要学习麦德龙更高的食品安全标准。在其生鲜电商App多点Dmall的支持下,物美发力生鲜的道路可能会更容易一些。

数字化、中小化以及提高生鲜占比是目前行业的发展趋势。无论是门店的精品化还是提高生鲜占比,都需要提升整个系统的数字化,改造供应链,增强整体效率。