编者按:社区商业,究竟有多诱人?重商业轻社区,是个伪命题吗?新兴玩家如何与巨头共舞?《社区商业AB面》关注成功者和它们的创造力,亦捕捉潜力股和它们的小烦恼。此为第三篇,国内社区新零售征途。

“一张筛子一条秤,一块面板一口锅” ,中国社区商业初始镜像古朴亦传统。新零售入局,一步一步抹去了前者的旧模样,也让内层里子重新排列组合。

社区周边1公里,远至3公里,闪着霓虹的生鲜超市、便利店众相争艳。美团黄、盒马蓝、京东红的快递小哥,呼哧呼哧穿梭于楼里楼外。

而下班了,打开手机APP, 一键“送菜”已在都市人生活中掀起一波又一波热潮。

毫无疑问,社区新零售是块诱人蛋糕,可“分食者”亦众多。有阿里、京东、苏宁这些线上打到线下的IT巨头,有永辉、沃尔玛、钱大妈等等线下“反攻”线上的专业玩家。

当然,那些“战略性”探路的地产跨界者,例如绿地、万科、碧桂园等等,同样赚足了眼球。

“新零售”出世至今,两年有余。社区新零售也从最初的争夺战、升级战,进入到守卫战阶段。谁是出众者?谁又将出局?

巨头混战,成本与效率的游戏

生鲜超市、生鲜电商、买菜、到家、到店、前置仓.....各式玩法层出不穷,而最终话语权属于效率王者。

· 盒马:高坪效,多业态进击

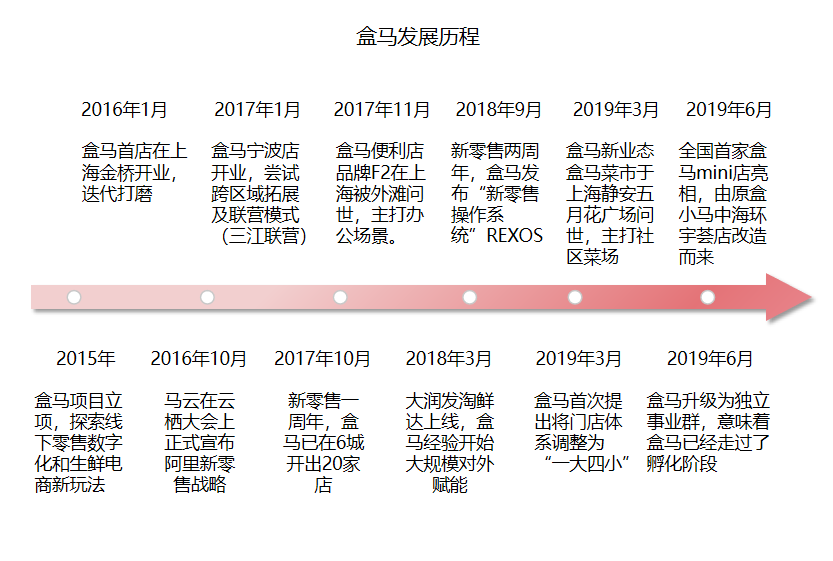

从“有盒马购新鲜”到“鲜·美·生活”,品牌slogan转变背后是盒马定位的变化——从生鲜超市到社区生活服务品牌,以社区为范围,承载着零售到家、到店服务。

资料来源| 招商证券

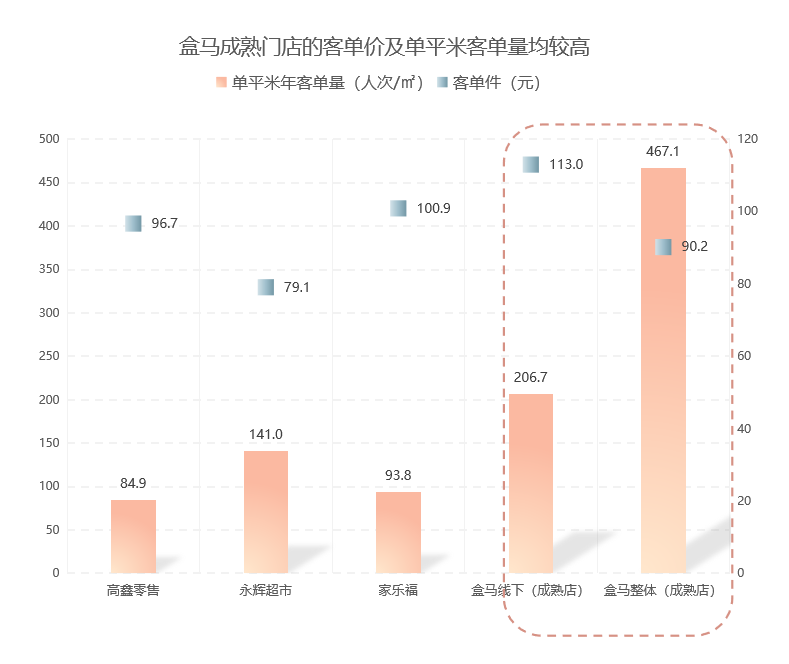

高坪效是盒马门店突出特征之一。按照去年9月,盒马首次披露的其7家成熟门店(开业1.5年期以上)运营数据,其日均销售额均超过80万,线上占比超60%。

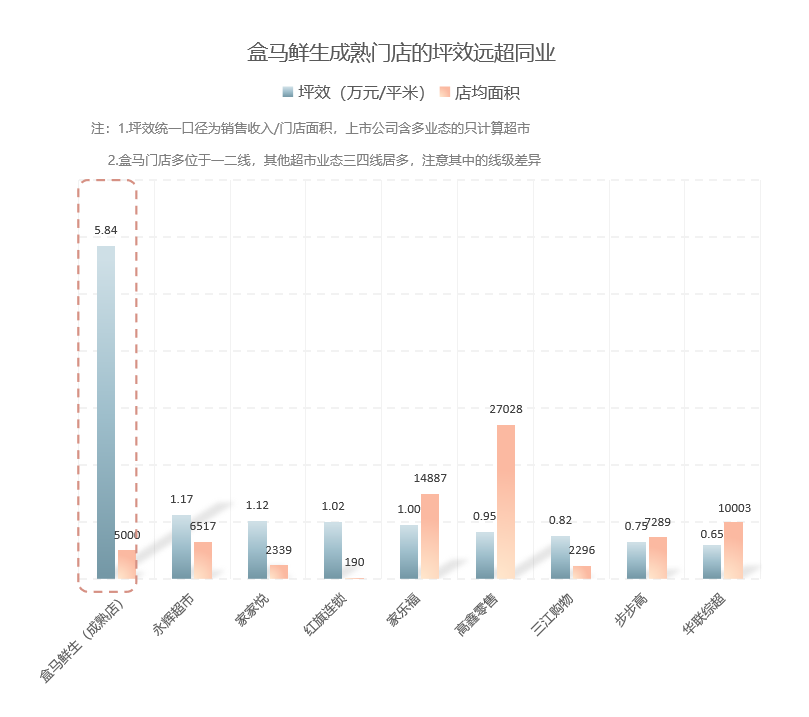

据招商证券测算,若以标准门店4000-6000平方米的经营面积计算,其成熟门店年坪效约为5.84万元/平,约为传统超市的5倍。

资料来源| 招商证券研报《渠道、产品、科技看盒马核心壁垒》(2018年9月27日)

资料来源| 招商证券研报《渠道、产品、科技看盒马核心壁垒》(2018年9月27日)

高坪效不是空穴来风,总的看来有三点:

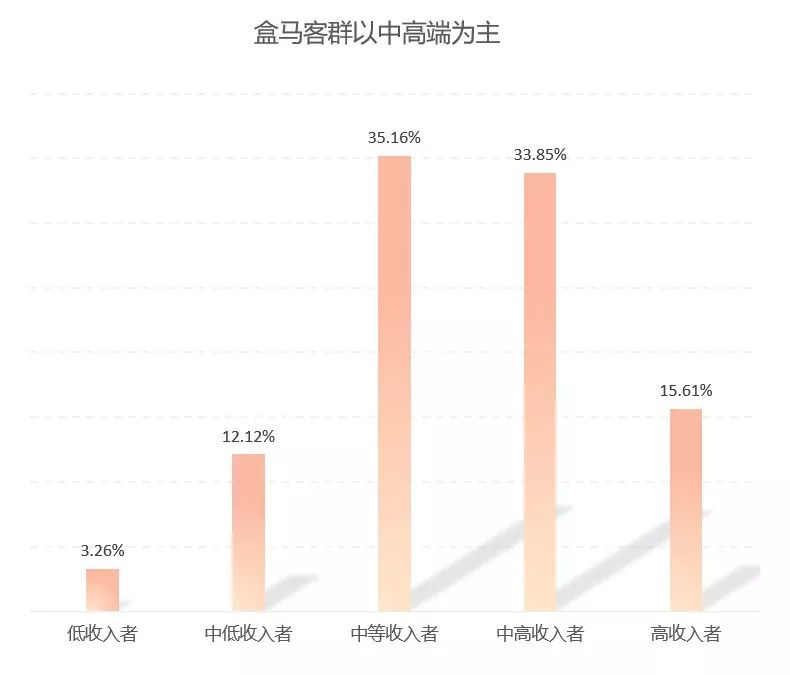

· 战略定位,清晰明确:85%的用户为中等及以上收入人群,以客单价偏中高的海鲜吸引并筛选目标群体,通过非生鲜商品的高溢价实现高客单价;

· 自上而下,流量赋能:背靠阿里,盒马在线上得以承载更多客流,突破传统坪效的天花板,降低获客成本。据招商证券研究,盒马整体单平米承载客流量约为同业4倍;

· 线上订单,线下体验:订单化以销定产,加快了生鲜产品的周转,控制了仓储费用,成本可控,同时门店内生鲜高占比、零售+餐饮结合的新零售模式,使聚客能力不断强化,提升用户粘性及复购率。

资料来源| 招商证券

高坪效是盒马质的保证,而追求规模则要求一方面标准复制,另一方面多业态试水。

2016年1月开出上海金桥首店后,盒马演绎了“自上而下”的渠道融合发展模式。成熟标准门店横向扩张,扩大覆盖范围。同时,依据不同门店选址类型,衍生出众多新玩法。

资料来源| 公开资料收集

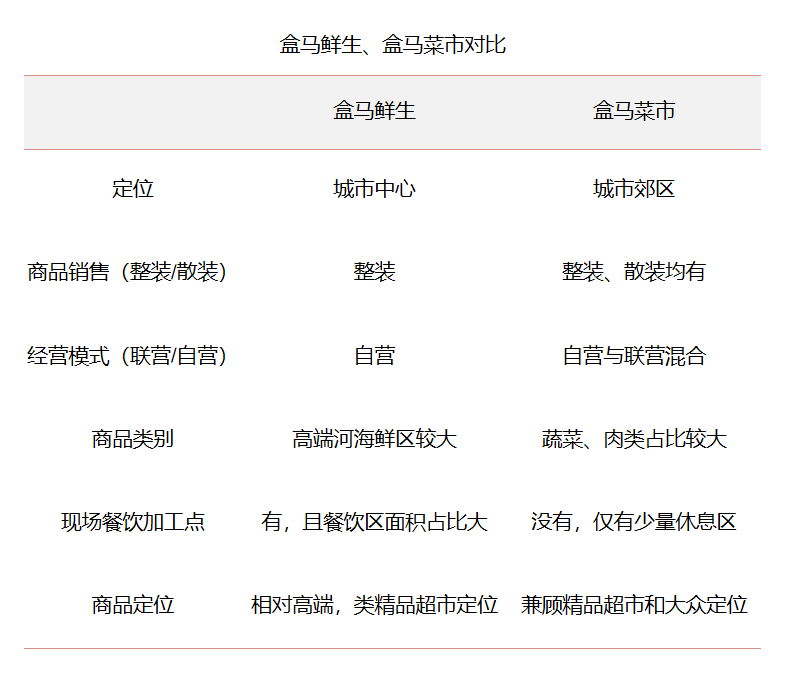

以盒马菜市为例,以接地气的联营模式、散装销售以及大众化的定价杀进传统菜场和标准超市的赛道,其散装菜价格略高于周边菜场,但略低于社区店和前置仓电商的价格(叮咚买菜等)。

图片来源| 网络

据华泰证券近日公布的相关调研,盒马菜市的年营业额(不包括餐饮) 约为1.20-1.51 亿元,坪效(剔除餐饮业态面积) 约为2.40-3.02 万元/平方米。周末客流量为平时2.5~ 3 倍,线下订单数约为平时2 倍,线上订单数则与平时基本相同。

通过更低的经营面积,更少的店内员工,盒马菜市甚至超过“大卖场”的每日单量。

资料来源| 招商证券

不难看出,在高线城市跑马圈地时,盒马正在创新迭代,攻占下沉市场。但低线突围,这考验着盒马供应链体系。

· 永辉:强供应链,下沉社区

去年开始,永辉以mini 店之名,正式下沉社区,深入挖掘扩张模式及扩张潜力,多元化布局全渠道。

截至今年上半年,永辉已布局415家mini店,于今年上半年新开业的共398家店,平均面积达488平米,合计营收5.5亿元。

图片来源| 网络

依靠强大的供应仓储及物流网络,永辉mini店占据一定的价格与品质优势,在满足周边社区消费者日常消费“多快好省”的需求之中,与盒马展开社区厮杀之战。

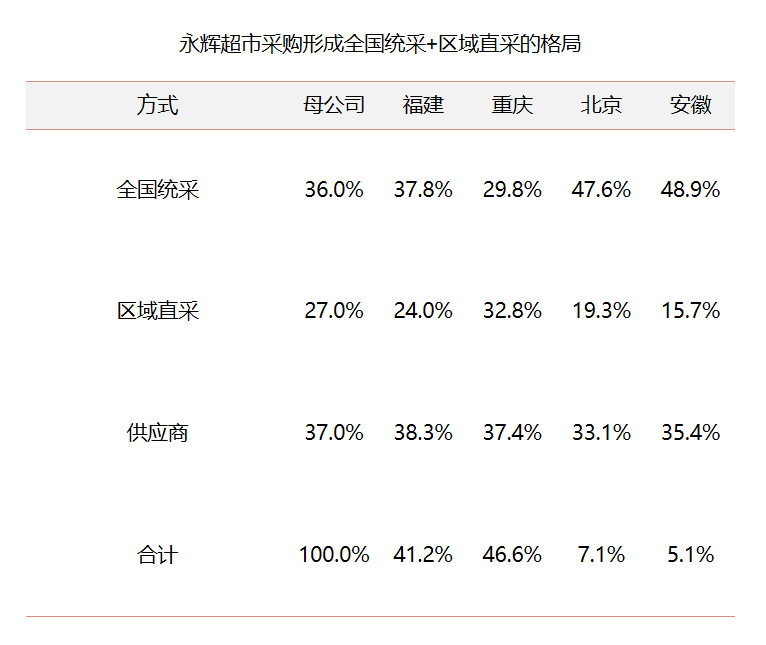

区域直采为主、全国统采为辅,是永辉杀入社区的模式利剑。

· 全国统采:永辉在全国24个省区设立了18个办公室,统一向养殖基地或生产者直接采购,有利于集中上游订单,规模化以提升议价能力,降低成本,提升产品性价比;

· 区域直采:部分菜品不适宜长距离运输,需本地化种植、运营及消费,永辉通过区域密集布点,使该类单品采购规模足够大,保证资本端、成本端高效。

资料来源| 招商证券

上述模式,使得永辉在部分生鲜产品采购中获取了比批发市场多25%~30%的利差,因而产品价格会比菜市场便宜约为15-20%,比新业态便宜约30-40%。

资料来源| 招商证券

此外,覆盖全国多个省市的永辉超市物流中心,为永辉大规模社区下沉铺好了路。2018年,其物流中心总运作面积45万平方,员工人数约2000人,全年配送作业额409亿,物流供货率58.8%,增长30.6%,总费用率1.77%。

依靠其供应链、仓储、物流的全国布局,目前永辉门店网络也实现了一至六线城市全覆盖,截至2018年底,云超业务已经进入24个省市,超市业态门店708家。

以上无疑都为永辉社区下沉,提供了更大的想象力。

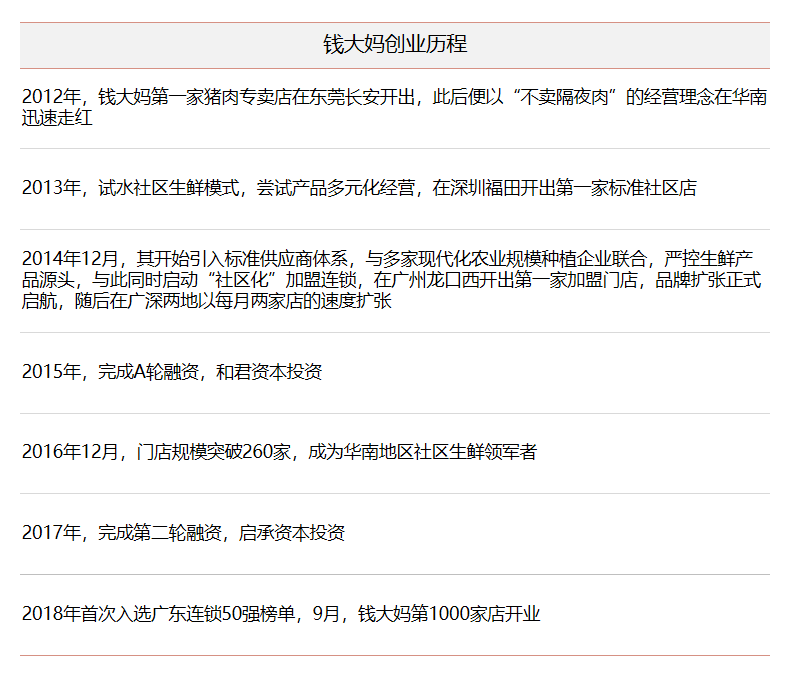

· 钱大妈:加盟扩张,裂变生长

2015年,钱大妈仅有20家门店,现在早已突破千家。不同于盒马、永辉们,钱大妈快速下沉社区靠的是加盟,占比高达90%。

相比直营,钱大妈所选择的加盟模式投入小、运营风险低,因此可密集式深入社区布店,提升采购规模,进而提升销售额,规模效应明显。

资料来源| 公司官网,公开资料收集

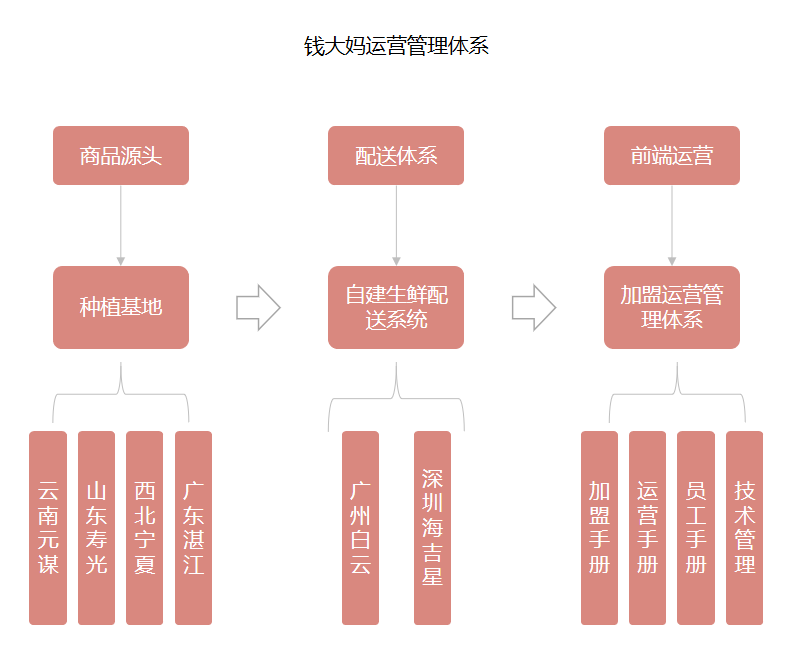

纵观钱大妈裂变扩张之路,背后有三大支撑力:

· 深度对接基地,保证货品:钱大妈的种植基地覆盖云南元谋、山东寿光、西北宁夏、河北张北、广东湛江等,从种植基地入手,要求土壤条件好、周边无污染;

· 自建生鲜配送体系:在广州白云、深圳海吉星建立城市配送中心,从采购至门店,整个作业过程控制在12小时内,且根据不同产品特性和保鲜要求,实行智能控温;

· 标准化前端管理体系:将经营管理的全过程分解细化,向为加盟商提供一整套的经营方法、管理方法、开店标准、服务技巧,全方位的培训管理体系实现了加盟管理模式的可复制性。

资料来源| 长江证券

从收入模型来看,钱大妈加盟商在开店时,总部收取的加盟费和装修、设备的费用利润较高,但此为一次性收入,不可持续;卖菜的佣金对总部盈利的影响次之,但此为可持续。

通过在居民社区周边蜂窝式布点,将店铺开在消费者触手可及的地方,定位“家门口的菜市场”的钱大妈,以“分时特价”做到了零库存。

下一步,钱大妈将目标指向了华东市场,并计划在2020年前将门店数做到3000家。但要想做到产品与速度齐飞,钱大妈还需在运营效率上下功夫。

房企跨界,一场游戏一场梦?

作为零售最直接参与者,IT巨头、零售玩家嗅到了社区新零售商机,而这一实体场景的缔造者们——地产商,反应似乎慢了一拍。

保利、佳兆业、碧桂园等都推出了超市、便利店等多种零售业态,万科则推出了“五菜一汤”、“万物市集”等等。

资料来源| 商业地产观察

随着房地产增速放缓,头部房企布局新零售,既可充分利用主营业务,即其自持物业,调动闲置资源,又可实现企业自身迭代升级,创造新的业绩增长点,提升企业形象和声誉。

2018年8月,万科于广州基盛万科中央公园,推出自营新零售品牌“万物市集”。该门店面积约2500平方米,较盒马等生鲜超市小,有生鲜水产、日杂零售、餐饮、生活服务、特色体验等业态。

值得注意的是,“万物市集”的体验功能包括分时租赁服务与厨艺课堂、社区共享厨房、生活管家、城市客厅等。

“万物市集”真正亮点在其运营模式上的创新,“自营+联营+招商”的轻运营,“内部事业合伙人+外部合伙人”机制,内部研发,并最终推向市场应用。

图片来源| 广州万科官微

当然,做社区新零售,万科是有备而来的。供应链建设方面,万科已是中国最大的物流基础设施供应商之一。未来,万科或借力普洛斯,打通供应链垂直内容上下游,形成自身的特色产品。

同时,万科还在发力农产品基地及流通建设,并通过其“乡村建设计划”加强对上游农产品资源的掌控。

去年4月,万科与全国最大的农产品批发市场运营商农产品(000061.SZ)签署战略合作协议。

五个月后,万科物流投资1.18亿元农产品下属天津的三家子公司,此举除了给万科带来三宗尚未开发的仓储用地外,也可帮助其搭建物流配送、冷链仓储的业务架构。

在社区新零售这条线上,万科的“农产品基地、农产品流通以及商业销售前端”的全链条模式雏形已定,但如何让其成为零售运营“专家”,则是其摆在其面前的一道坎。

此外,万科还称,未来将启动周边快速配送服务,但在其追求轻运营的模式下,最大可能是将物流配送外包,其必然要考虑高物流成本问题。

虽说社区新零售具体打法,碧桂园、佳兆业、绿地等房企各有不同,但目的不外乎多元发展,以求在主营业务外获得新增长点,而新零售商在社区中跑马圈地,也各有各的使命。

图片来源| 凤凰优选官微

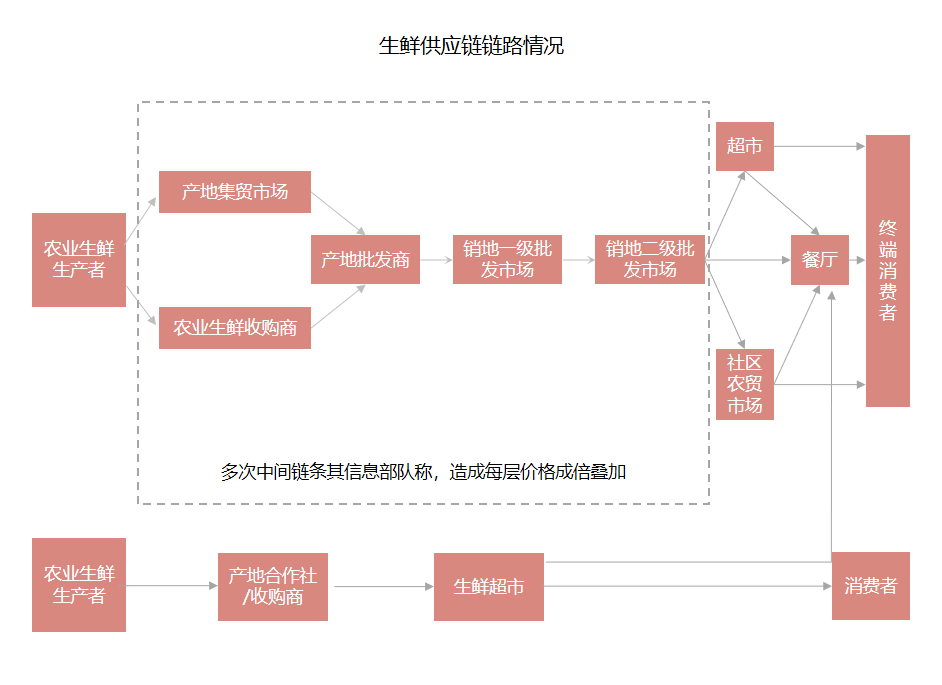

在社区之中做零售,企业必须有一整套标准化、可输出的新零售解决方案,而采购体系、供应链、物流链路必然是这套解决方案的重中之重。说到底,社区内的新零售,就是成本与效率的比拼。

社区新零售还不到三岁,属于它的未来还很长,但能有多少人一路陪它长大,是个大大的疑问号。

毕竟,有人一开始就选对了赛道,裂变生长不费力,例如钱大妈;有人低调蓄力高调打出,能在不同的赛道中自由切换,例如盒马;但也有人跑着跑着,就没了。

下一个出局者,会是谁呢?