据公司情报专家《财经涂鸦》消息,5月15日正荣地产(06158.HK)发布公告,将发行2亿美元2024年到期年息8.35%的优先票据,所得款净额拟再次拨付现有债项,包括以同步购买要约的方式进行的2018年6月票据,并将寻求票据于港交所上市。

正荣地产已委任德意志银行、BNP PARIBAS、建银国际、里昂证券、海通国际、渣打银行、瑞银及正荣证券为本次票据发行的联席账簿管理人,同时彼等亦是票据的初始买家。

就在上一日,正荣地产提出要约,按2020年票据每1000美元本金额1003.5美元的购买价以现金购买最高为最高接纳金额的发行在外2020年票据。截至当前,2020年票据本金未偿还金额为4亿美元,票面利息为10.5%。

用低息新债置换高息旧债,有助于降低企业的融资费用,也是房企一贯熟悉的做法。正荣地产本次美元债的发行,却在特殊的内、外部环境下,具有更为现实的意义。

从外部环境来看,房地产度过颇为难熬的2019年,该年全国房地产调控次数高达620次,刷新楼市记录,“房住不炒”理念已经深入人心。融资条件收紧,房企只能将目光投向成本更高的非标渠道,信托、海外债等形式层出不穷。克尔瑞数据显示,2019年约有60%的房企融资成本同比上涨,整体的融资成本同比上涨0.33个百分点至7.13%。

为对冲疫情影响,政府着力引导贷款利率下行,尽管强调将资金用到支持实体经济,但政策效应也在消费端显现。房地产面临的境内融资环境也在持续改善,2020年1-4月房企信用债平均利率为4.35%,显著低于去年同期,而4月信用债融资成本甚至低至3.91%。

反观境外,仍然处于疫情的高危地带,结合发改委2019年年中“内地房企海外发债,只能用于置换未来一年内到期的中长期境外债务,不能用于偿还国内债、用于流动性资金供给、用于拿地”的规定,海外融资渠道难以成为房企的主要融资渠道。

内宽外严,2020年4月以来房企的海外债发行已经进入冰点。据统计,正荣地产本次发行之前,只有时代中国(01233.HK)于4月27日发行过一期2021年到期2亿美元6.0%票息的优先票据,另外旭辉控股(00884.HK)、大发地产(06111.HK)、瑞安房地产(00272.HK)执行了回购操作。

从正荣地产自身来看,其于2018年首度跨入千亿俱乐部,并在2019年实现全口径销售额增长21%至1307亿元。后千亿时代,规模的重要性趋于下降,正荣地产未来瞄向的是高质量发展。

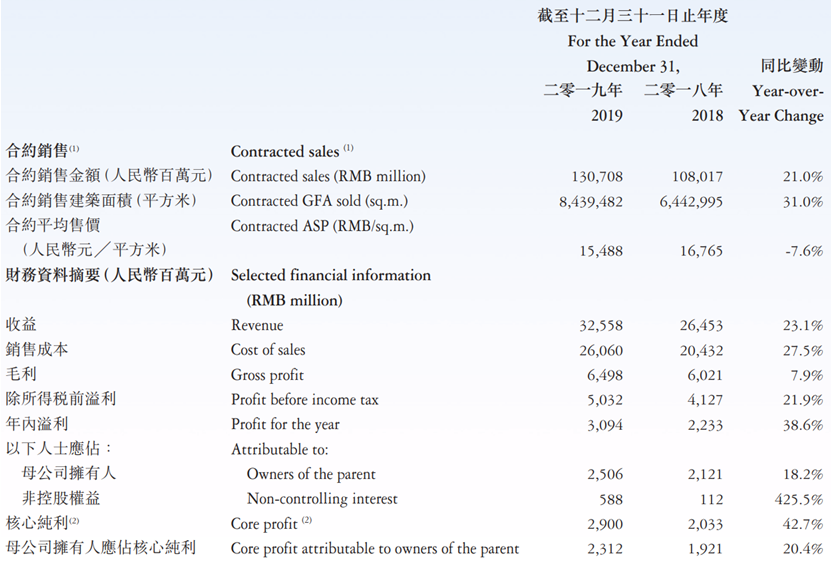

正荣地产财务表现(资料来源:2019年年报)

如何做到高质量发展?可以归纳为稳增长、降杠杆、发力产品。

首先,需要保障目标实现。正荣地产确定2020年的销售目标为1400亿元,相比2019年增速仅为7.1%,这一水平明显弱于其往年增速。但需知道,受疫情影响2020年1-4月TOP100房企全口径销售规模同比下降14.5%,超九成房企一季度目标完成率在20%以下。

其次,防控风险为应有之意。于房企而言,规模和杠杆向来不能兼得。此前由于追求规模扩张,上市前的2017年正荣地产净负债率一度高达183.2%,不过上市后不断抑制杠杆增长,2018年、2019年正荣地产的净负债率分别为74%与75.2%。而2020年正荣地产做好节流的准备,将拿地预算定为260亿元,相较2019年的313亿元缩窄17%。

最后,好产品才能得到市场青睐。目前正荣地产的产品标准化日益成熟,2019年项目标化复制率达到100%,平均首开时间缩短至7个月,新项目平均首开去化率达到70%。难能可贵的是,2019年末正荣地产2615万方建筑面积的土地储备中,一、二线城市占比达74%。