历经近50天的断档,房企海外债发行缓步恢复,但近期有加快的势头。

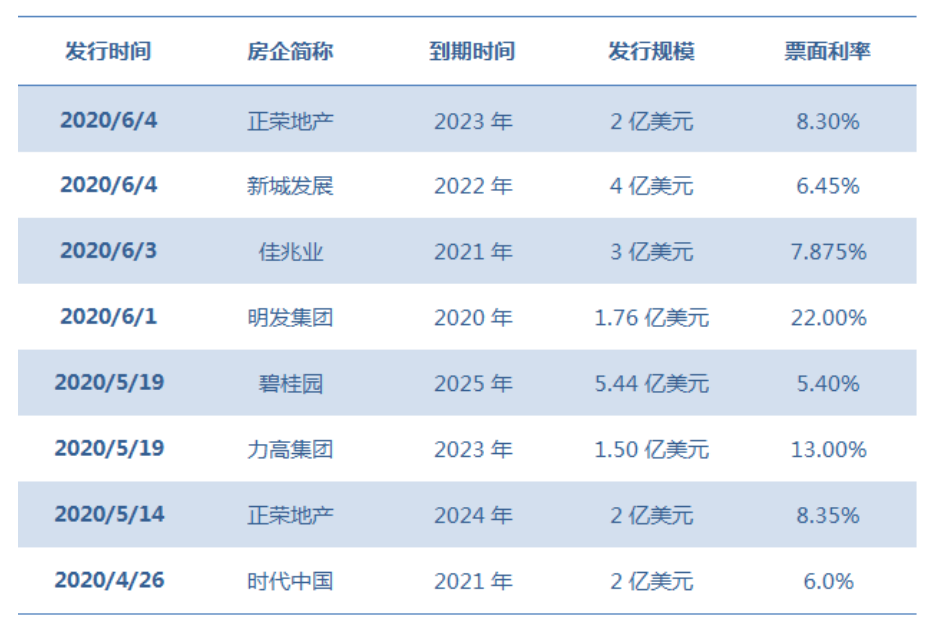

据公司情报专家《财经涂鸦》消息,6月以来,已有明发集团(00846.HK)、佳兆业(01638.HK)、正荣地产(06158.HK)以及新城发展(01030.HK)4家在港上市房企四次发行美元债,合计融资10.76亿美元。

在国内疫情雾霾趋于消散、各国多措并举刺激经济的大背景下,市场流动性有所增强。业内专家预计,未来还将有更多房企发行美元债。

重回正途

作为境内融资的补充,房企海外债自2015年起火热。受国内融资环境紧缩等影响,2019年房企美元债迎来大爆发。根据中原地产研究中心数据,2019年房企海外融资高达752亿美元,相较2018年的496亿美元大涨52%。

这一趋势延续到2020年年初,房企抓住新的窗口期大量发行美元债。CRIC监测数据显示,2020年一季度地产美元债发行总额为249.31亿美元。其中,1月独占170.25亿美元,在规模上创历史新高,而剩余两月走向平淡,分别为34.98亿美元和44.08亿美元。

随着疫情全面发酵、美元流动性紧张,三月下旬开始房企美元债发行戛然而止。《财经涂鸦》观察到,从3月7正商实业(00185.HK)发行一笔两年期2亿美元债之后,连续50来天地产美元债销声匿迹,直至4月26日时代中国(01233.HK)开启破冰行动。

再往后一月,又相继有正荣地产、力高集团(01622.HK)、碧桂园(02007.HK)三家房企发行美元债,合计融得资金8.94亿美元,时间集中在5月14日和5月19日两天。

4月下旬以来房企美元债发行情况(来源:港交所)

从频次和金额来看,6月地产美元债发行正在加速,首周金额已经超过5月整月金额,笔数也同近一个半月的发行量持平。

至于房企美元债为何重启?怕是与即将到来的债务集中偿还周期有关。

Wind数据显示,2020年6月-12月到期的内地房企美元债共计64只,合计204.369亿美元,又以6月、8月、11月到期债券较多;中信证券研报则指出,未来三年地产行业美元债的到期规模分别是348亿美元、478亿美元和339亿美元。

虽然彭博估算,中资房企已于今年一季度完成全年60%以上的美元债再融资需求,接下来的再融资压力不大。即使有充足的时间缓冲,有再融资需求的房企仍在瞅准时机发债融资。

成本分化

去年年中,发改委作出“内地房企海外发债,只能用于置换未来一年内到期的中长期境外债务,不能用于偿还国内债、用于流动性资金供给、用于拿地”的指示,意味着海外债的功用受到极大限制,难以再成为房企融资的主要渠道。

尽管面临同样的政策约束,各房企海外债的利率却严重分化。如6月1日明发集团建议发行1.76亿美元于2020年到期按22%计息的债券,刷新近两年发债票息的记录;而5月20日碧桂园发行5.44亿美元于2025年到期的优先票据利率只有5.4%。

一家期限短、利率高,一家期限长、利息低,两者形成无比鲜明的反差。个中原因,与企业自身资质有着莫大的关系。

先说明发集团,应当属于极为特殊的个例。其自2016年4月1日停牌至今,还曾因再融资和流动性指标被标普下调信用评级。加之,明发集团2019年整体土储减少4.9%,市场对其前景自然看淡,融资成本只能水涨船高。

反观碧桂园,已自2017年起连续3年蝉联中国房企销冠,杠杆率常年维持在行业较低水平,2019年净负债率更是降至46.3%。同时,继2016年、2017年及2018年之后碧桂园于2019年第4年录得正向净经营性现金流,表明其已经具备体内回血的能力。

两相对比,基本可以得出:大体量、财务稳健的房企在境外融资具有利率优势。

纵观美元债重启后的8次发债,除明发集团外,利率超过10%的还有力高集团,其于5月20日发行一笔3年期票利13%的1.5亿美元优先票据。而在2019年力高集团的合约销售额为274亿元,在规模上仅属于中小房企。

将时间轴拉长,房企海外债的利率呈现下倾趋势,这固然美联储数次下调联邦基准利率有关。而今美国联邦基准利率仅为0%-0.25%,距离负利率只有一步之遥。

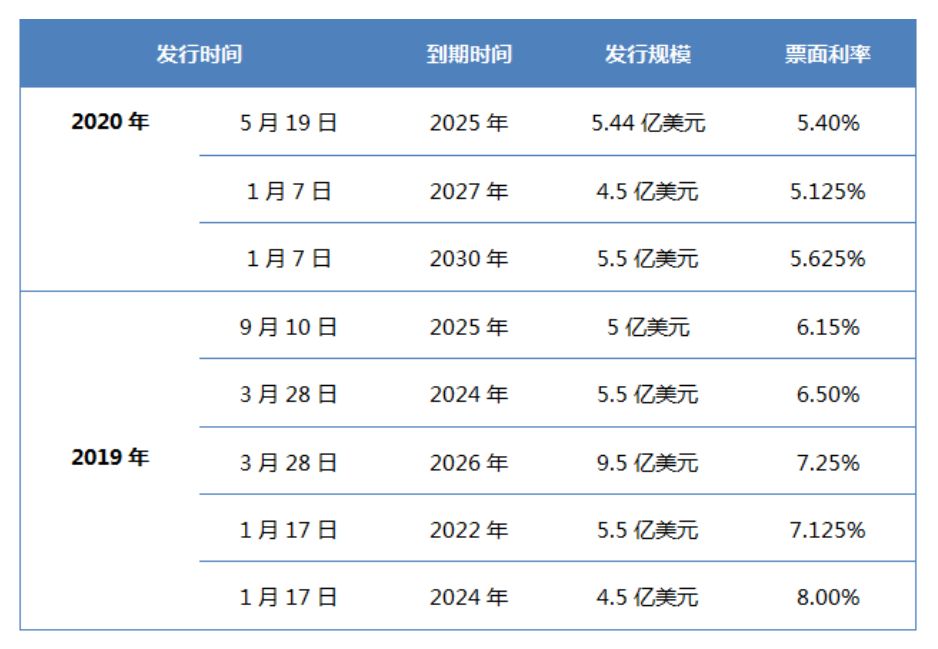

以碧桂园为例,其还曾于今年1月发行10亿美元债,包括5.5亿美元7年期票利5.125%的优先票据和4.5亿美元10年期票利5.625%的优先票据。但同2019年超过6%的美元债利率相比,平均有近1个百分点的下滑。

2019-2020年碧桂园美元债发行情况(来源:港交所)

值得一提的是,2019年碧桂园平均融资成本为6.34%,也即是说,新发行的海外债票利比去年平均融资成本还要便宜。

此外,新城发展、正荣地产的美元债利率也较以往有所回落。