2020年11月12日,拼多多(NASDAQ:PDD)发布三季度财报。报告显示,三季度营收142.1亿元,同比增长89.11%;非美国通用会计准则(NON-GAAP)下,实现净利润4.664亿元,首次实现季度盈利。截至9月末,拼多多年度活跃买家达到7.313亿,单季净增4810万,距阿里巴巴的7.57亿元相差无几。受此消息影响,截止收盘,拼多多股价大涨20.41%,总市值达1607亿美元。

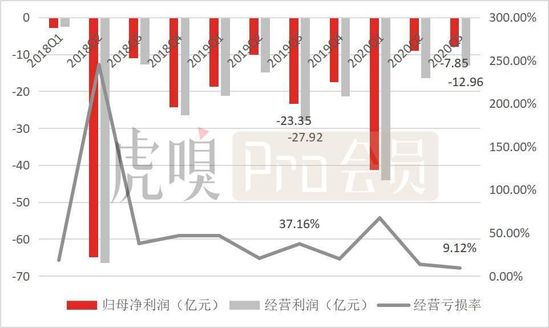

拼多多真的盈利了么?答案是否定的。实际上,GAAP准则下,拼多多三季度归母净亏损7.85亿元,去年同期为23.35亿元。相比Non-GAAP,GAAP更能真实的反映企业的业绩状况,因为在Non-GAAP准则下会将很多非经营相关、以及偶然发生的损益进行剔除,有“修饰”报表之嫌。

所以,三季报财报再次显示,拼多多高增态势即将终结,且依旧处于亏损之中。那么,其用“补贴换增长”的运营模式的争议是否该结束了?我们从”成长性、盈利性与现金流“三个维度进行剖析。

首先,我们从活跃用户、GMV和收入三方面解读拼多多的成长性。

高增态势即将终结

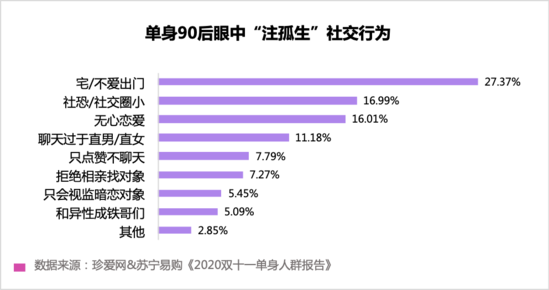

(1)用户增长没有驱动GMV增长

2020年三季度,拼多多年度活跃用户环比增加4810万人,远高于阿里巴巴同期的1500万。年度活跃买家达到7.313亿,距阿里巴巴的7.57亿元相差无几。但亮眼的用户增长并未驱动拼多多GMV高增长,这主要受ARPU值提升有限影响。

数据来源:公司公告

财报显示,拼多多三季度的年度GMV为14576亿元,同比增长73.48%,处于放缓态势,并显著低于去年同期143.68%的增速。

数据来源:公司公告

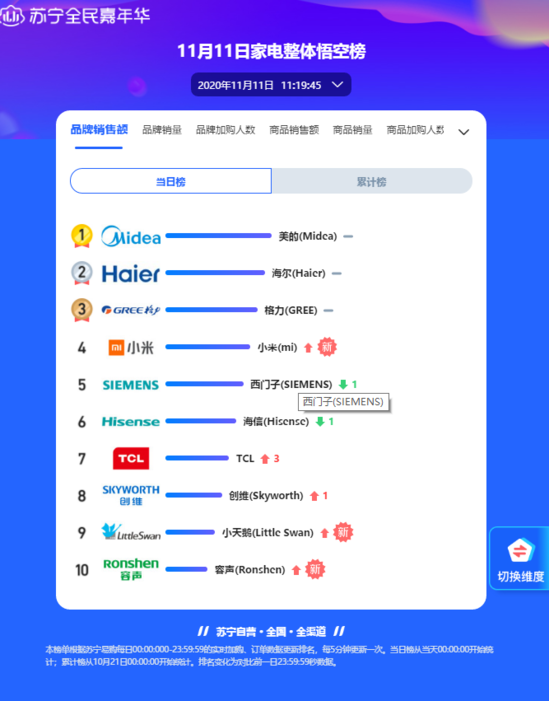

通过GMV=用户*ARPU公式分析来看,报告期内拼多多年度用户达到了7.313亿,同比增长38.38%;ARPU值为1993元,同比增加27.19%。显然,ARPU值增长较小限制了GMV的增长,这主要是拼多多补贴策略从第二季度发生转变,补贴方向从高客单价的电子产品转向低客单价的农产品所致。

数据来源:公司公告

拼多多意在通过“高频”打“低频”,如上线了“多多买菜”新业务,通过提高用户粘性来拉动客单价,但此次补贴策略的转变并没有奏效,三季度的ARPU值的同比增速没有大幅提升,依然处于历史低点。

(2)收入成长空间有限

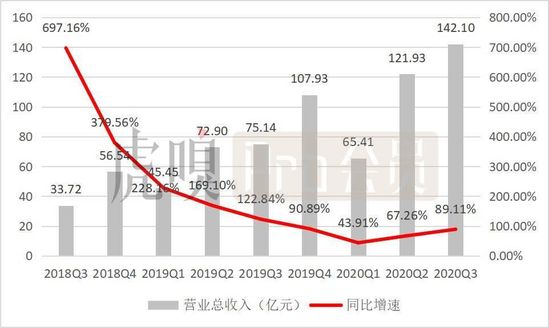

2020年三季度,拼多多实现营业收入142.1亿元,同比增长89.11%,随着国内疫情向好,增速也环比回升,但和去年122.84%相比颓势尽显。究其原因:一是随着营收基数逐渐增大带来的必然结果;二是驱动营收增长的活跃用户增长逐渐进入瓶颈期,以及随着补贴重心转向在农产品导致ARPU值增长不明显。

数据来源:公司公告

盈利无望

补贴是一把双刃剑,既是用户增长的驱动力,也是平台亏损的最大拖累。拼多多通过投入大量的市场费用(即补贴)获得用户,推动GMV和营收。但高额的市场费用侵蚀了拼多多的利润空间。

2020年Q3,拼多多经营亏损12.96亿元,归母净亏损7.85亿元,亏损态势延续,自2018年至今,拼多多累计归母净亏损222.85亿元。但该季度相比去年同期经营亏损率大幅收窄,主要归功于市场费用率的降低。

数据来源:公司公告

该季度拼多多投入100.72亿元的市场费用,市场费用率为70.88%,仍然处于高位,但同比降低21.07个百分点,由此释放出了一定的利润空间,使经营亏损率从2019年Q3的37.16%收窄至目前的9.12%。

对于市场费用率大幅降低,拼多多表示主要是补贴策略发生转变,补贴方向从高客单价的电子产品转向农产品。

数据来源:公司公告

在虎嗅过去文章《拼多多:用补贴“买”用户》里表示,拼多多用户的粘性不高,现有用户有很大程度是归因于用户补贴。并且,拼多多在获客之后仍然要投入较大的成本(补贴)维持现有用户的活跃性。而拼多多目前所探索的C2M模式对商品成本的影响非常有限,所以我们认为拼多多实现真正的C2M模式道阻且长,很难实现真正的“商品成本便宜”。

因此,即使拼多多后期策略重心转向用户留存,市场费用也很难大幅降低,其利润短时间内扭亏无望。

在拼多多持续亏损的状态下,为何经营活动现金流净额持续为正?

现金流陷阱

根据现金流量表中的经营活动现金流净额评测自生造血能力的强弱,而净利润和经营活动产生的现金流净额是正相关关系。若按净现比(经营活动现金流净额/净利润)为1的合理标准下,企业净利润与经营活动现金流净额是一致的。所以,产生利润,那么经营活动产生的现金流量一般来说就是正数。

2016年-2019年,拼多多的归母净亏损分别为2.92亿元、5.25亿元、102.2亿元和69.68亿元,而经营活动现金流净额如下表显示均为正。

数据来源:公司公告

为什么拼多多能在持续亏损的情况下取得正的经营活动现金流净额?

究其原因,是拼多多现金流存在陷阱。拼多多经营活动现金流净额主要源于应付账款和商家保证金,在2016年-2019年的应付账款/限制性资金(商家保证金)分别为13.12亿元、102.81亿元、98.47亿元以及163.03亿元。若剔除应付账款和商家保证金的影响,拼多多的经营现金流净额基本是流出的。

反观阿里,阿里2020财年(2019年3月31日-2020年3月31日)的经营活动现金流净额为1806亿元,其中,净利润贡献1404亿元,应付账款和商家保证金只有28.78亿元。

所以说,拼多多并非靠自主经营而是靠占用上游商家的资金来获得经营性现金流,这是极其不健康的。

产生上述问题的原因主要是拼多多没有自己的支付,把商家可收到的账款打入拼多多账户,只要商家不提现,这些账款就趴在拼多多平台上的,构成应付账款。而阿里把商家可收到的账款打进商家支付宝账户,无论商家是否提现,这些账款都是属于商家的。

但对拼多多而言,这并不是长久之计。因为平台占款存在很大的隐忧,商家未提现的账款无法得到有效保障。而且当平台一旦出现资金断链,商家账款可能会遭受损失。所以,在我们看来,随着电商市场逐渐规范化、成熟化,法律监管将趋严,平台押款的现象将不复存在。届时,拼多多就失去占款的“优势”了,也能反映出实际“造血”能力的不足。

拼多多期末现金及现金等价物规模持续扩大,主要由融资活动产生。拼多多在2018年4月D轮融资13.69亿美元,7月IPO融资15.78亿美元,2019年2月完成后续融资(FPO),成功募得12亿美元。

但对资本依赖过大,容易出现资金断链的风险。2019年10月15日,淘集集CEO张正平正式向商户发布了道歉信,就淘集集遭遇的拖欠商户款项、被黑客恶意攻击、资金流断裂等情况进行了说明。其中,他表示,进入2019年9月,由于融资迟迟得不到确认,公司现金流开始下降,出现挤兑风险。

当平台占款现象被抵制,盈利无望的情况下,拼多多通过经营活动创造的现金流更是捉襟见肘。如果资本市场出现低潮,没有资本资金驱动,拼多多必然会面临很大的现金流压力。

自成立以来,拼多多保持用户和营收规模高成长性,获得投资者青睐。但随着微信红利的消退,用户获取进入瓶颈期以及平台营收规模基数的不断扩大,导致拼多多的用户和营收规模增速逐渐放缓。若成长性受挫,就难以迎合资本市场重视高成长的特性,拼多多融资渠道就会收紧。

但拼多多获取和留存用户均需要投入高额补贴,而自身又缺乏造血功能,只能靠外部融资。如果拼多多失去外部资金驱动,可能会出现资金链断裂,是否有可能成为下一个淘集集?还未可知,但新的财报再次表明,对拼多多运营模式的争议是该结束了。